Sản phẩm MISA, Tin tức

[Mới] Hướng dẫn lập Báo cáo thuế hộ kinh doanh chi tiết nhất (Phần 1)

Hiện nay, Hộ kinh doanh tại Việt Nam có thể đăng ký nộp thuế theo nhiều phương pháp tùy thuộc vào mô hình và ngành nghề kinh doanh. Với mỗi phương pháp nộp thuế thì Hộ kinh doanh sẽ phải nộp tờ khai và biểu mẫu kèm theo khác nhau.

Vậy những điều cần lưu ý khi lập báo cáo thuế là gì? MISA AMIS sẽ chia sẻ về các báo cáo thuế hộ kinh doanh và hướng dẫn cách lập tờ khai thuế theo từng phương pháp nộp thuế chi tiết qua bài viết dưới đây.

1. Tìm hiểu về Báo cáo thuế Hộ kinh doanh

Báo cáo thuế hộ kinh doanh cá thể là hoạt động kê khai doanh thu phát sinh trong kỳ để tính toán số thuế phải nộp hàng tháng/quý/định kỳ theo quy định.

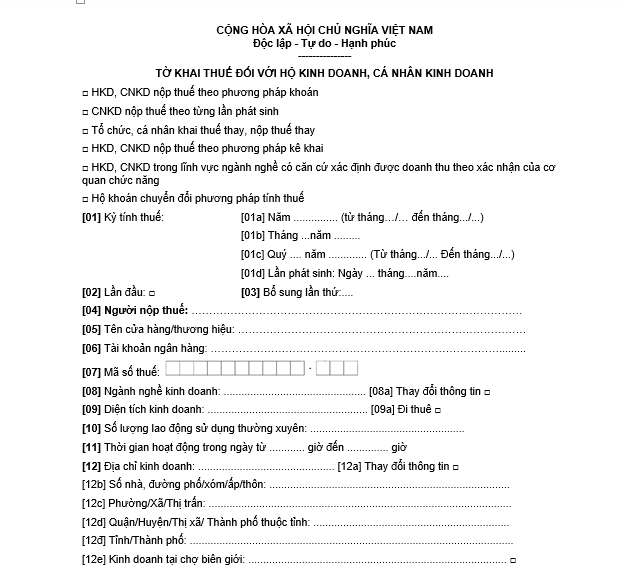

Việc kê khai được thực hiện theo mẫu 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC kèm theo các văn bản giấy tờ, hồ sơ khác theo quy định.

Đối với Hộ kinh doanh kê khai thuế theo các phương pháp khác nhau thì thành phần hồ sơ khai thuế sẽ khác nhau, chi tiết tại Điều 11, Điều 12, Điều 13 Thông tư 40.

Bài viết này sẽ hướng dẫn báo cáo thuế của Hộ kinh doanh chi tiết với Hộ kinh doanh nộp thuế theo phương pháp kê khai; Hộ kinh doanh nộp thuế theo phương pháp khoán; Hộ, cá nhân kinh doanh nộp thuế theo từng lần phát sinh.

2. Hộ kinh doanh có doanh thu bao nhiêu thì phải nộp thuế?

Theo Điều 4 Thông tư 40/2021/TT-BTC:

– Hộ kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật.

Hộ kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn, chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

– Hộ kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, không phải nộp thuế TNCN được xác định cho 01 người đại diện duy nhất của nhóm cá nhân, hộ gia đình trong năm tính thuế.

3. Báo cáo thuế đối với Hộ kinh doanh nộp thuế theo các phương pháp khác nhau

3.1. Hồ sơ khai thuế của Hộ kinh doanh nộp thuế theo phương pháp kê khai

Hồ sơ khai thuế của Hộ kinh doanh nộp thuế theo phương pháp kê khai gồm:

– Tờ khai thuế theo mẫu 01/CNKD

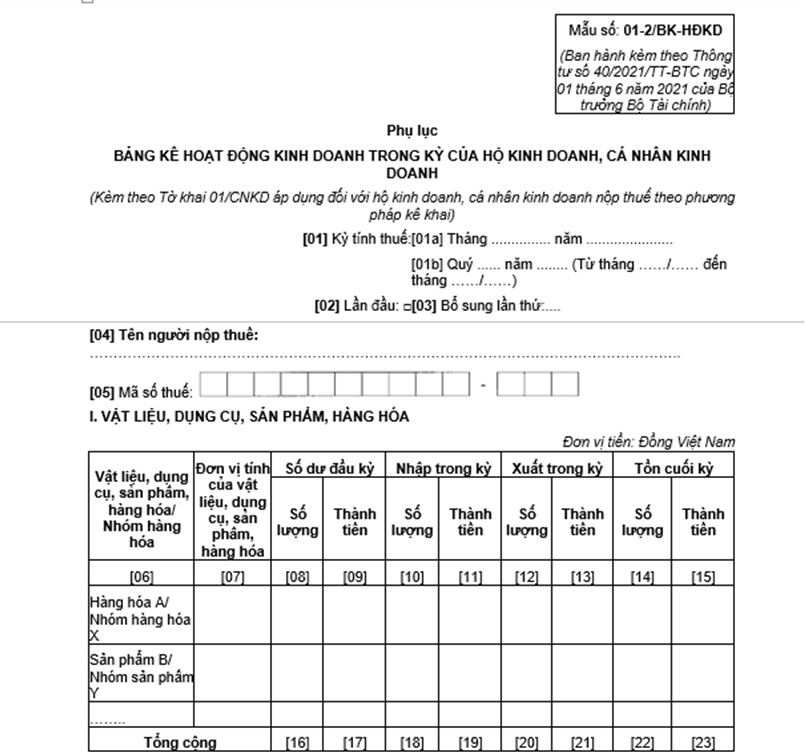

– Phụ lục Bảng kê hoạt động kinh doanh trong kỳ theo mẫu số 01-2/BK-HĐKD.

(theo khoản 1 Điều 11 Thông tư số 40/2021/TT-BTC).

Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai:

– Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo tháng chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo quý chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

Xem thêm: Hướng dẫn tính thuế theo phương pháp kê khai đối với hộ kinh doanh

3.2. Hồ sơ khai thuế của HKD nộp thuế theo từng lần phát sinh

Hồ sơ khai thuế của HKD nộp thuế theo phương pháp từng lần phát sinh gồm:

– Tờ khai thuế theo mẫu 01/CNKD

– Các tài liệu kèm theo hồ sơ khai thuế theo từng lần phát sinh gồm:

+ Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ;

+ Bản sao biên bản nghiệm thu, thanh lý hợp đồng;

+ Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa.

(theo khoản 1 Điều 12 Thông tư số 40/2021/TT-BTC).

Thời hạn nộp Hồ sơ khai thuế với HKD nộp thuế theo từng lần phát sinh: chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

3.3. Hồ sơ khai thuế của HKD nộp thuế theo phương pháp khoán

Hồ sơ khai thuế của HKD nộp thuế theo phương pháp khoán gồm:

– Tờ khai thuế theo mẫu số 01/CNKD.

– Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh, khi khai thuế đối với doanh thu trên hóa đơn lẻ thì hộ khoán khai thuế theo từng lần phát sinh và sử dụng Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD ban hành kèm theo Thông tư này đồng thời xuất trình, nộp kèm theo hồ sơ khai thuế các tài liệu sau:

+ Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ cùng ngành nghề với hoạt động kinh doanh của hộ khoán;

+ Bản sao biên bản nghiệm thu, thanh lý hợp đồng;

+ Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa, dịch vụ.

(theo khoản 2 Điều 13 Thông tư số 40/2021/TT-BTC).

Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh nộp thuế theo phương pháp khoán:

Thời hạn nộp hồ sơ khai thuế đối với Hộ khoán quy định tại điểm c khoản 2, khoản 3 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với Hộ khoán chậm nhất là ngày 15 tháng 12 năm trước liền kề năm tính thuế.

b) Trường hợp Hộ khoán mới ra kinh doanh (bao gồm Hộ kê khai chuyển đổi sang phương pháp khoán), hoặc Hộ khoán chuyển đổi sang phương pháp kê khai, hoặc Hộ khoán thay đổi ngành nghề, hoặc Hộ khoán thay đổi quy mô kinh doanh trong năm thì thời hạn nộp hồ sơ khai thuế của hộ khoán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu kinh doanh, hoặc chuyển đổi phương pháp tính thuế, hoặc thay đổi ngành nghề, hoặc thay đổi quy mô kinh doanh.

c) Thời hạn nộp hồ sơ khai thuế đối với trường hợp hộ khoán có sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh chậm nhất là ngày thứ 10 kể từ ngày phát sinh doanh thu có yêu cầu sử dụng hóa đơn.

4. Hướng dẫn kê khai báo cáo thuế cho Hộ kinh doanh

4.1. Hướng dẫn lập tờ khai mẫu 01/CNKD

Tờ khai mẫu 01/CNKD là tờ khai thuế chung cho các Hộ kinh doanh nộp thuế theo phương pháp kê khai, từng lần phát sinh và phương pháp khoán. Đây là tờ khai quan trọng nhất để xác định số thuế phải nộp của các hộ kinh doanh.

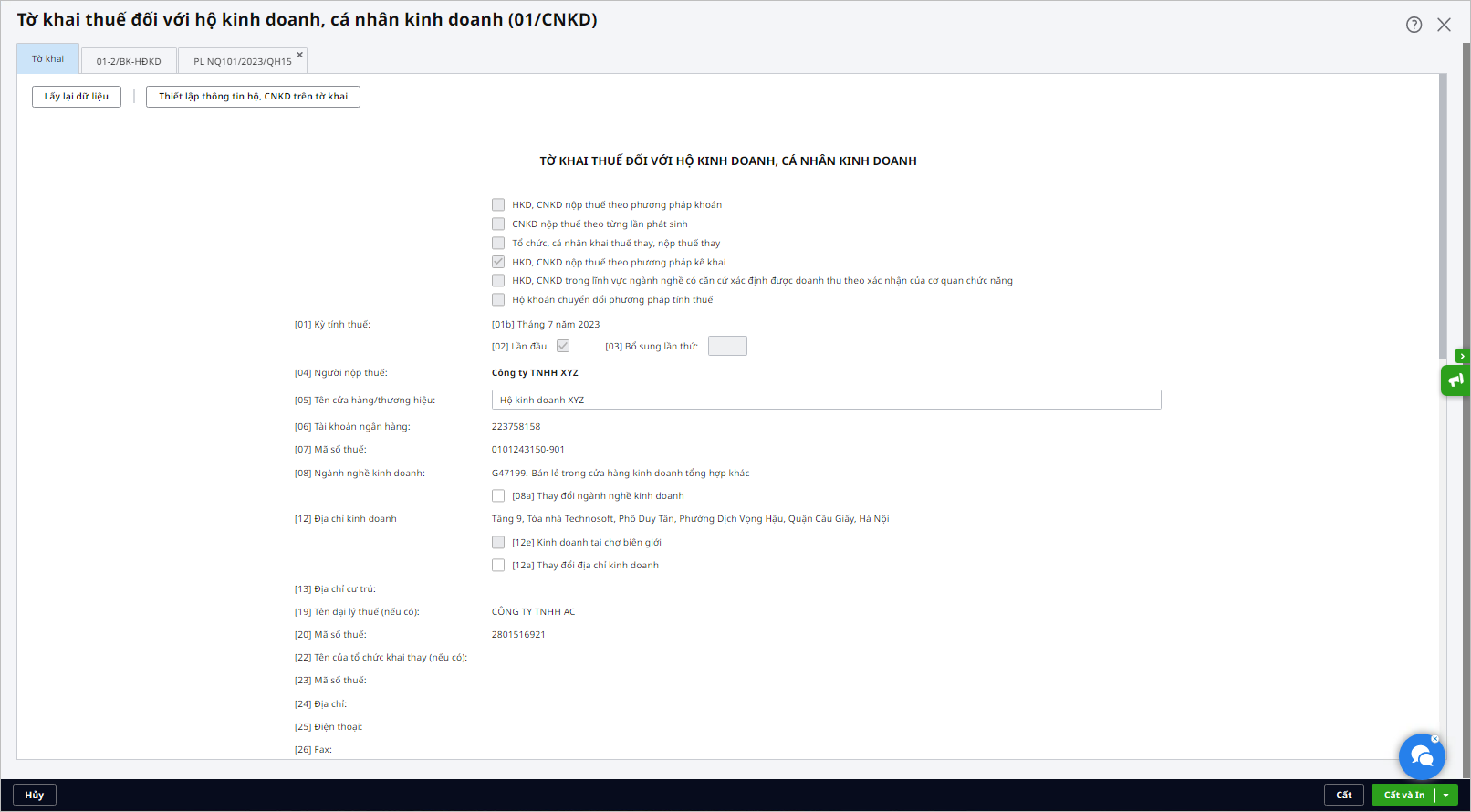

Hướng dẫn chi tiết lập tờ khai mẫu 01/CNKD như sau:

– HKD tích chọn phương pháp nộp thuế phù hợp với mô hình kinh doanh của mình.

– Chỉ tiêu [01] Kỳ tính thuế được áp dụng như sau:

+ Chỉ tiêu [01a] chỉ khai đối với HKD, CNKD nộp thuế theo phương pháp khoán

+ Chỉ tiêu [01b] hoặc [01c] chỉ khai đối với HKD, CNKD nộp thuế theo phương pháp kê khai hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay khai thuế theo tháng hoặc quý

+ Chỉ tiêu [01d] khai đối với HKD, CNKD nộp thuế theo từng lần phát sinh

– Chỉ tiêu [02], [03] để xác định tờ khai lần đầu hoặc tờ khai bổ sung

– Từ chỉ tiêu [04] đến chỉ tiêu [12] nhập nội dung theo thông tin thực tế của HKD.

+ Chỉ tiêu [08a] chỉ đánh dấu khi thông tin tại chỉ tiêu [08] có thay đổi so với lần khai trước liền kề.

+ Chỉ tiêu [12a] chỉ đánh dấu khi thông tin tại chỉ tiêu [12b], [12c], [12d], [12đ] có thay đổi so với lần khai trước liền kề.

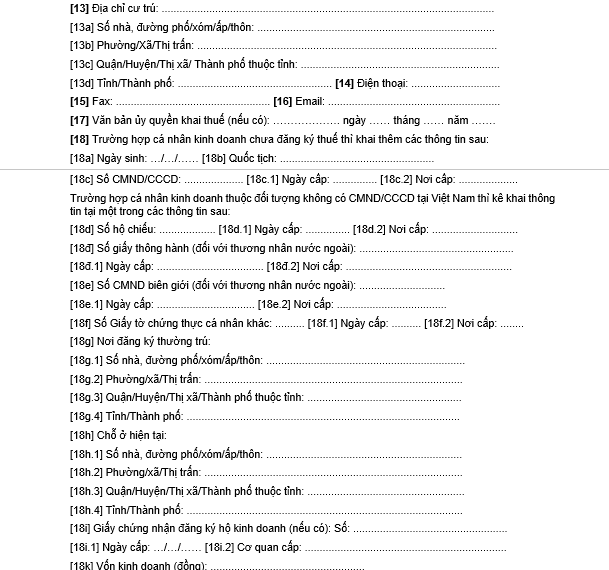

– Các chỉ tiêu từ [13] đến [18] nhập nội dung theo thông tin thực tế của HKD.

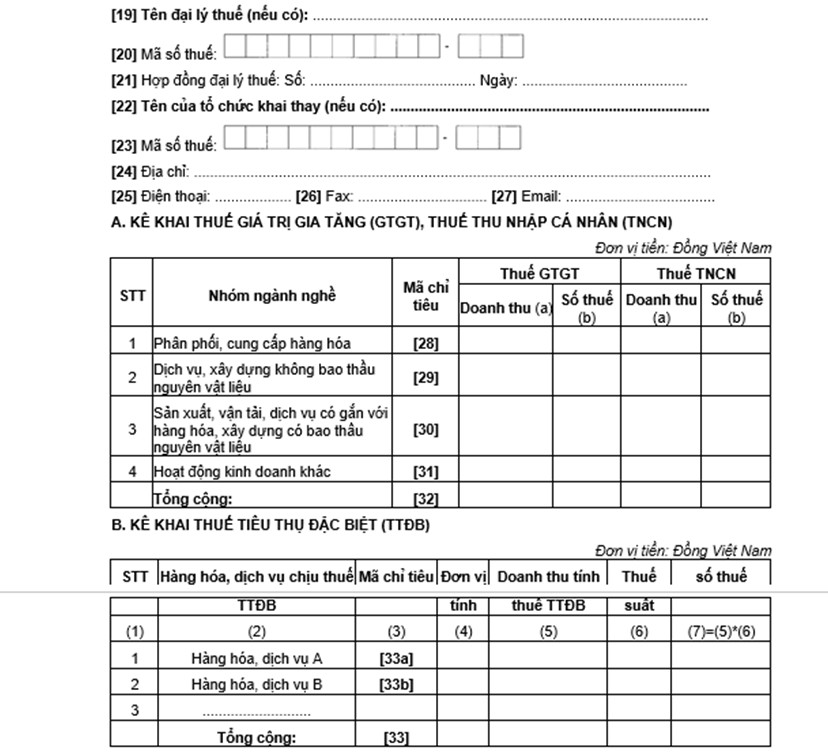

– Đối với nội dung về doanh thu, sản lượng, số lượng của các chỉ tiêu từ [28] đến [36]: Nếu là Hộ khoán thì kê khai doanh thu, sản lượng dự kiến trung bình 1 tháng trong năm; Nếu là cá nhân kinh doanh nộp thuế theo từng lần phát sinh thì kê khai doanh thu, sản lượng phát sinh theo từng lần phát sinh. Nếu là HKD, CNKD nộp thuế theo phương pháp kê khai hoặc tổ chức khai thuế thay, nộp thuế thay thì kê khai doanh thu, sản lượng theo tháng hoặc theo quý tương ứng với kỳ tháng hoặc quý.

– Tại Mục A: Kê khai thuế GTGT, thuế TNCN: dùng để xác định số thuế GTGT, TNCN phải nộp của Hộ kinh doanh. Sau khi nhập doanh thu theo ngành nghề của HKD vào một trong các chỉ tiêu từ [28] đến [31], HKD căn cứ tỷ lệ tính thuế GTGT và TNCN và doanh thu để xác định số thuế (Phụ lục I Thông tư số 40/2021/TT-BTC).

Ví dụ: HKD ông B là đại lý bán tạp hóa và nộp thuế theo phương pháp kê khai. Trong kỳ quý I, HKD xác định doanh thu từ bán hàng là 200 triệu đồng.

Số thuế GTGT phải nộp trong kỳ là: 200 x 1% = 2 triệu đồng

Số thuế TNCN phải nộp trong kỳ là: 200 x 0,5% = 0,5 triệu đồng

Khi kê khai tờ khai số 01/CNKD, tại chỉ tiêu [28], cột a sẽ nhập số tiền là 200 triệu đồng. Cột b nhập số thuế GTGT là 2 triệu đồng, số thuế TNCN là 0,5 triệu đồng.

– Tại Mục B: Kê khai thuế TTĐB: để xác định số thuế TTĐB phải nộp của HKD sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế TTĐB.

Ví dụ: HKD C là hộ khoán và bán mặt hàng là rượu trên 20 độ do HKD tự sản xuất theo công thức gia truyền. Trong năm, hộ kinh doanh xác định sẽ bán được 20.000 lít, giá bán chưa bao gồm thuế TTĐB là 10.000 đồng/lít.

Doanh thu tính thuế TTĐB là: 10.000 x 20.000 = 200 triệu đồng.

Thuế TTĐB phải nộp là: 200 x 65% = 130 triệu đồng

Khi kê khai tờ khai số 01/CNKD, tại chỉ tiêu [33], cột 4 nhập đơn vị tính là lít, cột 5 nhập doanh thu tính thuế là 200 triệu đồng, cột 6 nhập thuế suất là 65%, cột 7 nhập số thuế phải nộp là 130 triệu đồng.

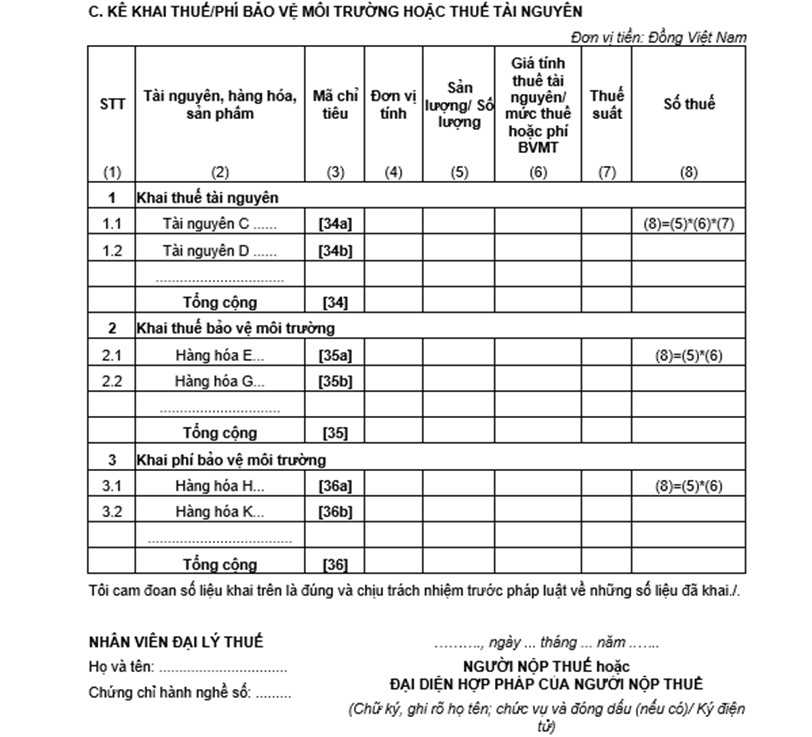

– Tại Mục C: Dùng để xác định số thuế tài nguyên, phí bảo vệ môi trường khi khai thác tài nguyên, khoáng sản để bán và thuế bảo vệ môi trường khi sản xuất mặt hàng chịu thuế BVMT. Việc xác định số thuế, phí phải nộp căn cứ theo quy định tại Luật thuế tài nguyên, Luật thuế BVMT và Nghị định hướng dẫn xác định phí BVMT.

Sau khi xác định được sản lượng, giá tính thuế và thuế suất, nhập các thông tin vào tờ khai để xác định số thuế, phí phải nộp.

Tự động tổng hợp số liệu lên tờ khai thuế, phụ lục khai thuế và hoạt động kế toán toàn diện với MISA AMIS Kế toán Hộ kinh doanh

4.2. Hướng dẫn lập phụ lục Bảng kê hoạt động kinh doanh trong kỳ theo mẫu số 01-2/BK-HĐKD đối với HKD nộp thuế theo phương pháp kê khai

Ngoài tờ khai mẫu 01/CNKD, Hộ kinh doanh nộp thuế theo phương pháp kê khai còn phải nộp thêm phụ lục theo mẫu số 01-2/BK-HĐKD để cung cấp thêm một số thông tin về hoạt động sản xuất kinh doanh trong kỳ như: Số liệu về nhập – xuất – tồn hàng tồn kho và chi phí hoạt động.

Hướng dẫn lập phụ lục mẫu số 01-2/BK-HĐKD:

– Các chỉ tiêu từ [01] đến [05] nhập theo thông tin trong kỳ của Hộ kinh doanh.

– Các chỉ tiêu từ [06] đến [23] nhập thông tin nhập, xuất, tồn trong kỳ của từng loại hàng hóa, sản phẩm, hàng tồn kho. Đối với HKD mới ra kinh doanh thì thông tin ở cột [8] [9] [16] [17] bằng 0.

– Các chỉ tiêu từ [24] đến [31] là thông tin về chi phí thực tế trong kỳ hộ kinh doanh phải chi trả. Các thông tin về chi phí là một căn cứ để cơ quan thuế quản lý rủi ro về doanh thu đối với hộ kinh doanh nộp thuế theo phương pháp kê khai.

MISA AMIS HKD là giải pháp kế toán – tài chính toàn diện giúp chủ kinh doanh, kế toán dễ dàng thực hiện các nghiệp vụ kế toán và tự động tổng hợp số liệu lên tờ khai thuế một cách chính xác, đáp ứng Thông tư 40/2021/TT-BTC:

- Có thể thay đổi kỳ kê khai theo tháng hoặc quý

- Dễ dàng thiết lập các thông tin cần thiết của hộ, cá nhân kinh doanh

- Tự động kê khai và tổng hợp số thuế GTGT, thuế TNCN phát sinh tại hộ kinh doanh dựa theo số liệu trên hóa đơn chứng từ đã được hạch toán.

- Đối với mặt hàng trên hóa đơn là mặt hàng chịu thuế tiêu thụ đặc biệt và được khai báo nhóm hàng hóa dịch vụ chịu thuế tiêu thụ đặc biệt trên danh mục vật tư hàng hóa thì hệ thống sẽ tự động tổng hợp số thuế tiêu thụ đặc biệt phải nộp trong kỳ lên tờ khai.

- Đối với kê khai thuế Bảo vệ môi trường hoặc Thuế tài nguyên, hệ thống sẽ căn cứ danh sách đã kê khai để tự động tính ra số tiền thuế phải nộp.

- Tự động tổng hợp số liệu phát sinh trong kỳ đối với vật liệu, dụng cụ, sản phẩm, hàng hóa.

- Tự động tổng hợp chỉ tiêu khoản mục chi phí lên tờ khai nếu chứng từ bán hàng được khai báo thông tin về khoản mục chi phí.

Cùng với đó, MISA AMIS Kế toán hộ kinh doanh cũng mang đến giải pháp giúp chủ kinh doanh, kế toán nội bộ, kế toán dịch vụ tối ưu hoạt động kế toán và quản lý kinh doanh hiệu quả với những tính năng hữu ích nhất:

- Đảm bảo chế độ kế toán đáp ứng Thông tư 88/2021/TT-BTC với đầy đủ chứng từ, 7 đầu sổ sách

- Cung cấp đầy đủ mẫu tờ khai và phụ lục khai thuế đáp ứng Thông tư 40/2021/TT-BTC. Tự động tổng hợp số liệu lên tờ khai, phụ lục, đảm bảo tính chính xác và tối ưu thời gian

- Phát hành và xử lý hóa đơn dễ dàng trên Misa meInvoice đáp ứng Thông tư 78/2021/TT-BTC, tự động truyền hóa đơn có mã sang hệ thống của cơ quan thuế theo đúng quy định

- Tích hợp chữ ký số Misa eSign giúp dễ dàng ký và hóa đơn mọi lúc mọi nơi, trên mọi thiết bị mà không cần USB token

- Lưu trữ toàn bộ hóa đơn, chứng từ, quản lý kho, hàng hóa vật tư ngay trên phần mềm. Tự động cập nhập số lượng tồn kho sau mỗi giao dịch nhập, xuất kho phát sinh. Hỗ trợ kiểm kho nhanh chóng và chính xác, dễ dàng đánh giá tình trạng tồn kho và hàng hóa chi tiết

- Theo dõi công nợ phải thu khách hàng, công nợ phải trả nhà cung cấp…tại mọi thời điểm, đánh giá để đưa ra kế hoạch xử lý kịp thời

- Theo dõi doanh thu, chi phí tức thời, đánh giá hoạt động kinh doanh chi tiết mọi lúc mọi nơi

Và còn nhiều tính năng hữu ích khác đang chờ được bạn khám phá tại Phần mềm kế toán hộ kinh doanh MISA AMIS.

Nhận ngay 15 ngày dùng thử phần mềm hoàn toàn miễn phí để trải nghiệm trọn bộ tính năng ngay hôm nay

Trên đây là chia sẻ về Báo cáo thuế Hộ kinh doanh nộp thuế theo phương pháp kê khai, phương pháp khoán, nộp thuế theo từng lần phát sinh cũng như cách lập các tờ khai. AMIS Hộ kinh doanh hy vọng các thông tin trên sẽ giúp độc giả hiểu cách thức lập báo cáo thuế cho Hộ kinh doanh của mình để thực hiện đúng theo quy định của pháp luật.