Sản phẩm MISA, Tin tức

Hướng dẫn hạch toán kế toán và kê khai, nộp thuế đối với chi nhánh

Cùng với quá trình phát triển, các doanh nghiệp mở rộng quy mô và có thêm các chi nhánh trong cùng tỉnh hoặc khác tỉnh, do đó công việc của kế toán phát sinh những phần việc liên quan tới kế toán tại các chi nhánh hoặc các chi nhánh có tổ chức kế toán riêng.

Bài viết tổng hợp các quy định và hướng dẫn kế toán tại chi nhánh doanh nghiệp các công việc chung về hạch toán và kê khai nộp thuế. MISA AMIS hy vọng giúp ích được các bạn kế toán và quý doanh nghiệp trong tiến trình phát triển kinh doanh mở rộng thị trường của mình.

1. Chi nhánh là gì? Các quy định pháp lý về chi nhánh

Chi nhánh là đơn vị phụ thuộc của doanh nghiệp, có nhiệm vụ thực hiện toàn bộ hoặc một phần chức năng của doanh nghiệp, bao gồm cả chức năng đại diện theo ủy quyền. Ngành, nghề kinh doanh của chi nhánh phải đúng với ngành, nghề kinh doanh của doanh nghiệp (theo quy định tại Điều 44 Luật Doanh nghiệp số 59/2020/QH14 ngày 17/6/2020).

Chi nhánh là đơn vị phụ thuộc của pháp nhân, không phải là pháp nhân.

Người đứng đầu chi nhánh thực hiện nhiệm vụ theo ủy quyền của pháp nhân trong phạm vi và thời hạn được ủy quyền. (Điều 84 Bộ Luật dân sự số 91/2015/QH13 ngày 24/11/2015).

Theo đó, chi nhánh được thực hiện các hoạt động sản xuất, kinh doanh sau khi được cấp Giấy chứng nhận đăng ký hoạt động chi nhánh và có sự ủy quyền của pháp nhân.

Theo quy định tại Điều 8 Thông tư số 200/2014/TT-BTC:

“1. Doanh nghiệp có trách nhiệm tổ chức bộ máy kế toán và phân cấp hạch toán ở các đơn vị hạch toán phụ thuộc phù hợp với đặc điểm hoạt động, yêu cầu quản lý của mình và không trái với quy định của pháp luật.

2. Doanh nghiệp quyết định việc kế toán tại đơn vị hạch toán phụ thuộc có tổ chức bộ máy kế toán riêng đối với:

c) Việc phân cấp kế toán tại đơn vị hạch toán phụ thuộc: Tùy thuộc mô hình tổ chức kế toán tập trung hay phân tán, doanh nghiệp có thể giao đơn vị hạch toán phụ thuộc phản ánh đến lợi nhuận sau thuế chưa phân phối hoặc chỉ phản ánh đến doanh thu, chi phí.”

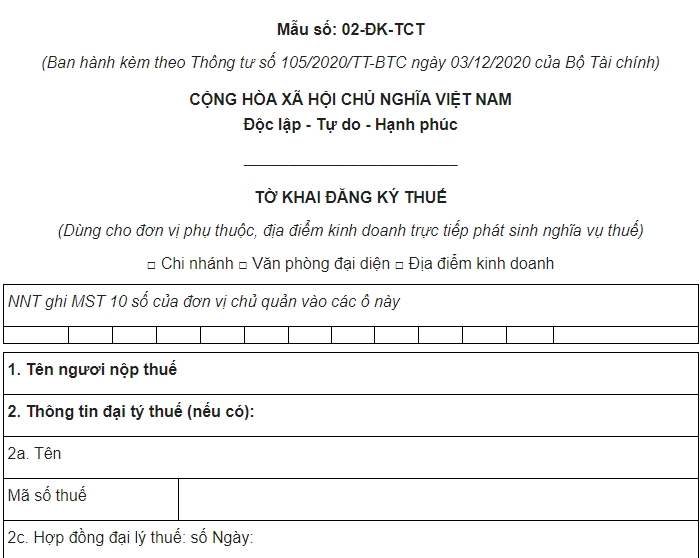

Theo mẫu tờ khai đăng ký thuế số 02-ĐK-TCT quy định tại thông tư số 105/2020/TT-BTC, tại chỉ tiêu số 11, đơn vị chủ quản sẽ tích chọn hình thức hạch toán kế toán về kết quả sản xuất kinh doanh là độc lập hoặc phụ thuộc cho đơn vị phụ thuộc.

Hình 1: Lựa chọn và đăng ký hình thức hạch toán kế toán về kết quả sản xuất kinh doanh là độc lập hoặc phụ thuộc cho chi nhánh

>>> Có thể bạn quan tâm: Tổng quan chi nhánh hạch toán độc lập và hạch toán phụ thuộc

Do đó có thể hiểu chi nhánh là đơn vị phụ thuộc theo quy định của Luật Doanh nghiệp và đơn vị chủ quản đăng ký hạch toán kết quả kinh doanh độc lập hoặc phụ thuộc trụ sở chính theo quy định của Luật Kế toán và pháp luật về Thuế.

Trường hợp 1: Chi nhánh được giao phản ánh đến lợi nhuận sau thuế chưa phân phối thì được coi là đơn vị phụ thuộc nhưng hạch toán kế toán độc lập về kết quả sản xuất kinh doanh (chi nhánh được phép lập báo cáo tài chính và thực hiện kê khai, quyết toán thuế TNDN tại cơ quan thuế quản lý trực tiếp).

Trường hợp 2: Chi nhánh chỉ phản ánh đến doanh thu, chi phí sau đó kết chuyển về trụ sở chính để hạch toán lãi lỗ được coi là đơn vị hạch toán kế toán phụ thuộc về kết quả sản xuất kinh doanh (chi nhánh không cần lập báo cáo tài chính, không thực hiện kê khai quyết toán thuế TNDN, trụ sở chính thực hiện phân bổ thuế TNDN cho chi nhánh).

2. Hướng dẫn hạch toán kế toán tại chi nhánh

Việc thực hiện kế toán tại chi nhánh phụ thuộc vào nhu cầu quản trị của đơn vị chủ quản, tuy nhiên thông thường các chi nhánh thường được giao hạch toán kế toán tại đơn vị. Để thực hiện hạch toán kế toán tại chi nhánh, kế toán cũng cần mở các tài khoản tương tự như ở doanh nghiệp cấp trên.

Một số nghiệp vụ hạch toán kế toán cơ bản tại chi nhánh theo quy định tại Thông tư 200/2014/TT-BTC:

– Khi chi nhánh được doanh nghiệp cấp trên cấp vốn bằng tiền, nguyên vật liệu, hàng hóa:

Nợ TK 111, 112, 152, 155, 156

Có TK 3361 (Phải trả nội bộ về vốn kinh doanh)

Nếu được giao vốn bằng tài sản, ghi:

Nợ TK 211 (Nguyên giá TSCĐ)

Có TK 214 (Giá trị hao mòn của TSCĐ nếu có)

Có TK 3361 (Giá trị còn lại)

– Khi chi nhánh nhận sản phẩm, hàng hóa, dịch vụ từ các đơn vị nội bộ chuyển đến hoặc được các đơn vị nội bộ khác chi hộ, trả hộ các khoản chi phí, ghi:

Nợ các TK 152, 153, 156 (TH nhận nguyên vật liệu, sản phẩm, hàng hóa)

Nợ các TK 331, 641, 642 (TH được các đơn vị nội bộ chi trả hộ chi phí)

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3368 – Phải trả nội bộ.

– Khi thu tiền hộ, vay tiền từ các đơn vị nội bộ khác

Nợ TK 111, 112

Có TK 3368

– Khi trả các khoản tiền thu hộ, tiền vay hoặc các khoản được thanh toán hộ, ghi:

Nợ TK 3368

Có TK 111, 112

– Khi điều chuyển tài sản cho các đơn vị khác do đơn vị cấp trên có quyết định giảm vốn kinh doanh:

Nợ TK 3361

Nợ TK 214

Có các TK 152, 155, 156, 211

– Khi chi hộ, cho vay cho các đơn vị nội bộ

Nợ TK 136

Có các TK 111, 112

– Trường hợp chi nhánh không được phân cấp ghi nhận doanh thu, chi phí, khi cung cấp hàng hóa, sản phẩm cho các đơn vị nội bộ, ghi

Nợ TK 136

Có các TK 154, 155, 156

Có TK 333

– Trường hợp chi nhánh được phân cấp ghi nhận doanh thu, chi phí và hạch toán lợi nhuận:

+ Khi xuất bán hàng hóa cho đơn vị nội bộ, ghi:

Nợ TK 1368

Có TK 511

Có TK 333

Đồng thời ghi nhận giá vốn hàng bán:

Nợ TK 632

Có TK 154, 155, 156

+ Khi bán cho đơn vị bên ngoài, đã xuất hóa đơn đủ điều kiện ghi nhận doanh thu:

Nợ TK 111, 112, 331

Có TK 551

Có TK 333

Đồng thời ghi nhận giá vốn như trên.

– Bút toán kết chuyển doanh thu, chi phí:

+ Trường hợp chi nhánh được phân cấp theo dõi lợi nhuận:

Khi kết chuyển doanh thu, ghi

Nợ TK 511, 711

Có TK 911

Khi kết chuyển chi phí, ghi:

Nợ TK 911

Có các TK 632, 635, 641, 642

Định kỳ, chi nhánh xác định lãi lỗ sau đó kết chuyển lên đơn vị cấp trên, ghi

Nợ TK 911 (số lãi trước thuế TNDN)

Có TK 336

Hoặc

Nợ TK 336

Có TK 911 (nếu trong kỳ chi nhánh ghi nhận lỗ từ hoạt động SXKD)

>>> tìm hiểu thêm: Hạch toán các bút toán kết chuyển cuối kỳ kế toán cần ghi nhớ

+ Trường hợp chi nhánh không được phân cấp theo dõi doanh thu, chi phí:

Kết chuyển doanh thu, ghi:

Nợ TK 511, 711

Có TK 336

Kết chuyển chi phí, ghi:

Nợ TK 336

Có TK 632, 635, 641, 642

Doanh nghiệp căn cứ số liệu do chi nhánh chuyển lên để tổng hợp xác định lãi, lỗ trong kỳ.

– Bù trừ giữa các khoản phải thu và phải trả phát sinh từ giao dịch với các đơn vị nội bộ, ghi:

Nợ TK 336 – Phải trả nội bộ

Có TK 136 – Phải thu nội bộ.

– Những bút toán khác liên quan đến mua sắm nguyên vật liệu, thanh toán các khoản chi phí, trả lương của người lao động của chi nhánh tương tự như các bút toán của doanh nghiệp.

3. Hướng dẫn kê khai thuế, tính nộp thuế tại chi nhánh

3.1. Thuế GTGT

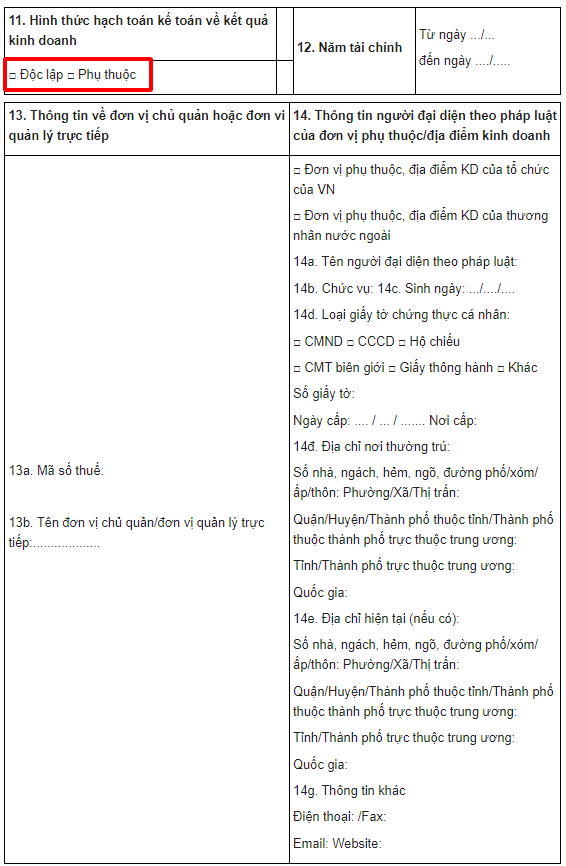

– Trường hợp 1: Các trường hợp chi nhánh phải kê khai thuế GTGT và nộp thuế tại cơ quan thuế quản lý trực tiếp:

+ Chi nhánh có hoạt động sản xuất, kinh doanh, trực tiếp bán hàng, có đăng ký sử dụng hóa đơn với cơ quan thuế quản lý chi nhánh, theo dõi hạch toán đầy đủ thuế giá trị gia tăng đầu ra, đầu vào thì khai và nộp thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp của chi nhánh.

+ Chi nhánh có hoạt động chuyển nhượng bất động sản của dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng (bao gồm cả trường hợp có thu tiền ứng trước của khách hàng theo tiến độ).

+ Chi nhánh được đơn vị cấp trên giao quản lý dự án đầu tư tại địa bàn khác tỉnh/thành phố.

+ Chi nhánh quản lý nhà máy sản xuất điện.

Chi nhánh tổng hợp hóa đơn GTGT đầu vào được khấu trừ và hóa đơn GTGT đầu ra, lập tờ khai thuế GTGT tương tự một doanh nghiệp.

Tờ khai thuế giá trị gia tăng là tờ khai mẫu 01/GTGT, đối với dự án đầu tư thì tờ khai thuế GTGT là tờ khai mẫu 02/GTGT.

– Trường hợp 2: Nếu chi nhánh là cơ sở sản xuất không thuộc các trường hợp phải trực tiếp kê khai thuế GTGT đến cơ quan thuế quản lý thì doanh nghiệp khai thuế tại trụ sở chính sau đó phân bổ và nộp thuế GTGT cho chi nhánh tại cơ quan thuế quản lý chi nhánh theo quy định tại Điều 13 Thông tư 80/2021/TT-BTC.

Một số ví dụ về khai thuế GTGT tại chi nhánh:

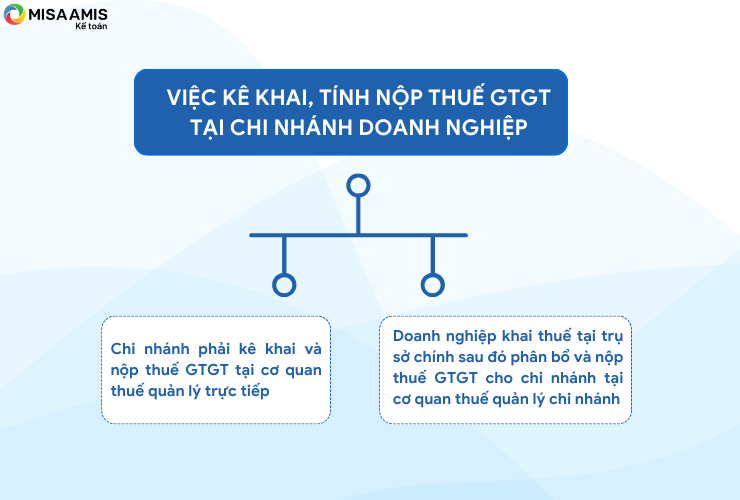

Ví dụ 1: Công ty A là doanh nghiệp sản xuất bao bì, có chi nhánh sản xuất và trực tiếp bán hàng tại địa bàn khác tỉnh với trụ sở chính. Công ty A đã đăng ký sử dụng hóa đơn cho chi nhánh tại cơ quan thuế quản lý chi nhánh và chi nhánh được giao quản lý theo dõi đầy đủ thuế GTGT đầu ra, đầu vào. Trong kỳ tháng 4/X, chi nhánh có các hoạt động mua, bán như sau:

– Mua nguyên vật liệu để phục vụ sản xuất: 1.200 triệu đồng, thuế GTGT 120 triệu đồng.

– Mua công cụ dụng cụ phục vụ công tác quản lý: 50 triệu đồng, thuế GTGT 5 triệu đồng.

– Tiền điện: 20 triệu đồng, thuế GTGT 2 triệu đồng. Tiền nước: 2 triệu đồng, thuế GTGT 0,1 triệu đồng.

– Trong kỳ, chi nhánh bán thành phẩm giá trị 2.000 triệu đồng, thuế GTGT 200 triệu đồng.

Chi nhánh kê khai tờ khai thuế GTGT theo mẫu 01/GTGT của kỳ tháng 4/X nội dung như sau:

Số Thuế GTGT chi nhánh phải nộp cho NSNN tại nơi đang hoạt động trong kỳ là 72,9 triệu đồng.

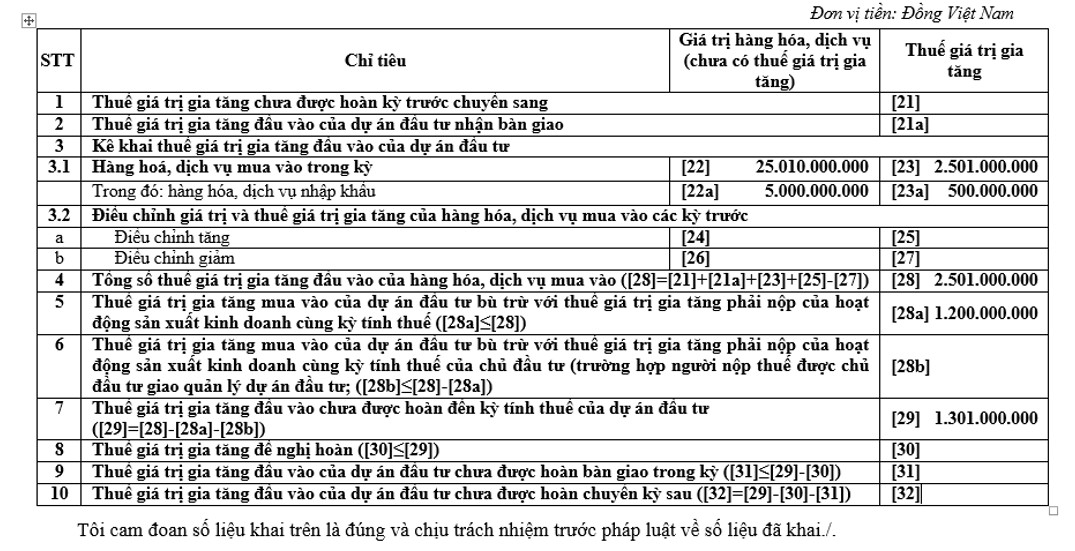

Ví dụ 2: Công ty B có dự án đầu tư tại địa bàn khác với tỉnh nơi công ty B đặt trụ sở chính. Công ty thành lập chi nhánh và giao cho chi nhánh quản lý, theo dõi và thực hiện dự án đầu tư. Trong Quý II, chi nhánh đã thực hiện được các hoạt động sau:

– Xây dựng hoàn thành một nhà máy, giá trị công trình là 20.000 triệu đồng, thuế GTGT 2.000 triệu đồng.

– Mua sắm một số máy móc, thiết bị lắp đặt trong nhà máy: 5.000 triệu đồng, thuế GTGT 500 triệu đồng, các thiết bị này được nhập khẩu từ nước ngoài.

– Tiền điện: 10 triệu đồng, thuế GTGT 1 triệu đồng.

– Cũng trong kỳ quý II, tại trụ sở chính công ty B phát sinh số thuế GTGT phải nộp là 1.300 tỷ đồng.

Chi nhánh công ty B phải kê khai tờ khai thuế GTGT theo mẫu 02/GTGT với nội dung như sau:

– Nếu trong kỳ chi nhánh đề nghị hoàn thuế thì nhập số tiền thuế GTGT đề nghị hoàn vào chỉ tiêu [30]

– Nếu chưa đề nghị hoàn thì nhập số liệu tại chỉ tiêu [32].

3.2. Thuế Thu nhập doanh nghiệp

– Trường hợp 1: Chi nhánh là đơn vị phụ thuộc hạch toán kế toán độc lập về kết quả sản xuất kinh doanh.

–> Định kỳ hàng quý, căn cứ vào tình hình sản xuất kinh doanh, chi nhánh phải thực hiện tạm tính và nộp thuế TNDN theo quý.

Cuối năm, chi nhánh phải lập báo cáo tài chính và tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN.

Đọc thêm: Cách lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80

Lưu ý: Trường hợp chi nhánh hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp thì doanh nghiệp xác định số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp theo mẫu số 03-3A/TNDN, 03-3B/TNDN, 03-3C/TNDN, 03-3D/TNDN nộp tại cơ quan thuế nơi có đơn vị được hưởng ưu đãi khác tỉnh và cơ quan thuế quản lý trực tiếp đơn vị cấp trên.

– Trường hợp 2: Chi nhánh không được phân cấp hạch toán lợi nhuận sau thuế, trụ sở chính thực hiện phân bổ và nộp thuế TNDN cho chi nhánh.

3.3. Các loại thuế, lệ phí khác

3.3.1. Thuế thu nhập cá nhân

Chi nhánh trực tiếp thực hiện chi trả lương cho người lao động thì phải kê khai tạm nộp thuế TNCN theo tháng/quý tờ khai mẫu 05/KK-TNCN và quyết toán thuế TNCN theo mẫu 05/QTT-TNCN.

3.3.2. Thuế tiêu thụ đặc biệt

Trường hợp chi nhánh sản xuất, gia công hàng hóa chịu thuế tiêu thụ đặc biệt (rượu bia, điều hòa,…) thì phải kê khai thuế tiêu thụ đặc biệt theo mẫu 01/TTĐB và nộp thuế về cơ quan thuế quản lý chi nhánh.

3.3.3. Thuế bảo vệ môi trường

Chi nhánh phải khai thuế bảo vệ môi trường tại chi nhánh nếu có hoạt động sản xuất hàng hóa chịu thuế bảo vệ môi trường (túi ni lông, thuốc diệt cỏ,…) thì nộp tờ khai thuế bảo vệ môi trường theo mẫu 01/TBVMT.

3.3.4. Thuế tài nguyên

Chi nhánh có hoạt động khai thác tài nguyên trên địa bàn thì kê khai, nộp thuế tài nguyên cho cơ quan thuế quản lý địa bàn khai thác tài nguyên. Mẫu tờ khai thuế tài nguyên 01/TAIN.

3.3.5. Lệ phí môn bài

Chi nhánh mới thành lập thì nộp tờ khai lệ phí môn bài theo mẫu 01/LPMB đến cơ quan thuế quản lý trực tiếp và nộp lệ phí môn bài mức 1 triệu đồng trước ngày 30/01 hàng năm.

Trường hợp doanh nghiệp đang thuộc diện được miễn lệ phí môn bài thì chi nhánh cũng được miễn lệ phí môn bài.

3.4. Thời hạn kê khai, nộp thuế

Thời hạn để kê khai và nộp thuế của chi nhánh khác tỉnh, thành phố cũng tương tự như tại trụ sở chính và tuân theo quy định của Luật quản lý thuế, cụ thể:

– Thời hạn kê khai và nộp thuế theo tháng (thuế GTGT, thuế TNCN, thuế TTĐB, thuế tài nguyên, thuế BVMT…) chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

– Thời hạn kê khai và nộp thuế theo quý (thuế GTGT, thuế TNCN…) chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế.

– Thời hạn tạm nộp tiền thuế TNDN theo quý chậm nhất là ngày 30 của tháng đầu quý sau.

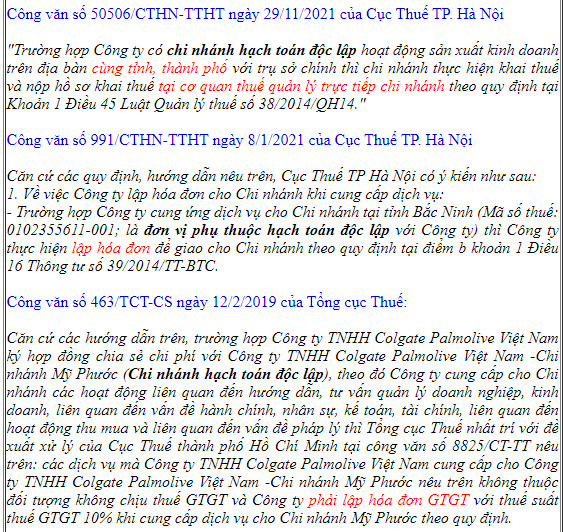

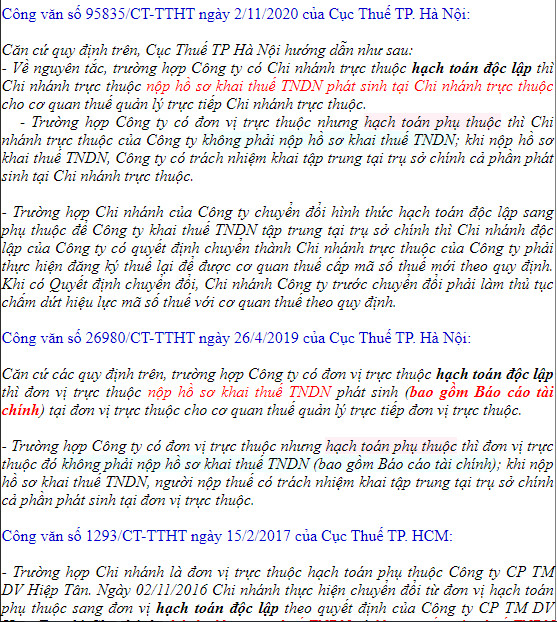

4. Tham khảo nội dung tổng hợp tại các Công văn hướng dẫn thuế cho chi nhánh

Nội dung 1 số công văn hướng dẫn thuế cho chi nhánh:

MISA AMIS hy vọng nội dung tổng hợp trên đã giúp các bạn nắm rõ hơn về hạch toán và thuế tại chi nhánh. Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Hiện nay, đa phần các doanh nghiệp đều hướng đến việc có nhiều chi nhánh trên địa bàn cả nước để phục vụ cho việc phát triển quy mô kinh doanh. Hiểu được nhu cầu của các doanh nghiệp có nhiều chi nhánh trong việc ghi chép kế toán, phần mềm kế toán online MISA AMIS với đầy đủ nghiệp vụ, tính năng ưu việt – hỗ trợ tối ưu cho kế toán, chủ doanh nghiệp, cụ thể:

KẾ TOÁN

Tổng hợp số liệu tức thời, dễ dàng kiểm soát tài chính của từng chi nhánh, trên toàn hệ thống để phát hiện và ngăn ngừa kịp thời các vấn đề, phát huy tốt vai trò tham mưu cho Ban lãnh đạo

Thuận lợi khi muốn làm thêm hoặc tra cứu, cung cấp số liệu cho Ban lãnh đạo ngay cả khi không có mặt tại cơ quan

Tự động hóa tối đa các nghiệp vụ như nhập hóa đơn đầu vào, giao dịch ngân hàng, tổng hợp số liệu từ các chi nhánh giúp tiết kiệm thời gian, công sức

BAN GIÁM ĐỐC:

Dễ dàng nắm bắt mọi chỉ số tài chính tức thời, chính xác của toàn hệ thống/từng chi nhánh mọi lúc, mọi nơi trên máy tính, mobile mà không cần có mặt tại công ty

Trụ sở chính có thể dễ dàng kiểm soát tình hình tài chính của các chi nhánh để phát hiện và ngăn ngừa kịp thời các vấn đề

Phần mềm đã tích hợp chặt chẽ với các ứng dụng khác trong MISA AMIS, tích hợp sẵn với các ứng dụng bên ngoài phổ biến và cung cấp sẵn API với bên thứ ba giúp Hội tụ dữ liệu cho điều hành

Kính mời Quý doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS 15 ngày full tính năng ngay hôm nay.