Sản phẩm MISA, Tin tức

Thuế lũy tiến là gì? Biểu thuế lũy tiến từng phần MỚI NHẤT

Thuế lũy tiến là một thuật ngữ được sử dụng phổ biến trong việc xác định số thuế TNCN. Cách tính thuế lũy tiến từng phần được áp dụng như thế nào trong việc xác định số thuế? Cùng MISA MeInvoice tìm câu trả lời trong nội dung bài viết dưới đây.

1. Tổng quan về thuế lũy tiễn

Thuế lũy tiến là gì?

Hiện có có văn bản pháp luật nào định nghĩa chính xác thuế lũy tiến là gì nhưng ta có thể hiểu như sau:

Thuế lũy tiến hay còn gọi là thuế lũy tiến từng phần là một phương pháp tính thuế thu nhập cá nhân trong đó mức thuế suất tăng dần theo từng bậc thu nhập tính thuế.

Lũy tiến là việc mức thuế suất sẽ tăng dần từ thấp đến cao (Từ 05 – 35%) tương ứng với từng mức thu nhập. Điều này cũng có nghĩa là người có thu nhập cao sẽ áp dụng mức thuế cao, người thu nhập thấp sẽ áp dụng mức thuế suất thấp.

Mục đích áp dụng thuế lũy tiến

Mục đích của việc áp dụng thuế lũy tiến khi tính thuế thu nhập cá nhân là:

- Đảm bảo công bằng trong việc phân chia gánh nặng thuế giữa các cá nhân có mức thu nhập khác nhau.

- Góp phần điều tiết thu nhập, đảm bảo an sinh xã hội

- Tái phân phối tài nguyên và tài sản giữa các tầng lớp xã hội

- Giảm bớt sự chênh lệch giàu nghèo giữa các tầng lớp xã hội

2. Đối tượng tính thuế TNCN theo phương pháp lũy tiến từng phần

Biểu thuế lũy tiến từng phần được áp dụng cho cá nhân có thu nhập hay còn gọi là thuế thu nhập cá nhân được quy định rõ tại Khoản 1, Điều 27 Luật Thuế thu nhập cá nhân và nội dung bổ sung tại Điểm b, Khoản 1, Điều 25 thuộc Thông tư 111/2013/TT-BTC. Nói cách khác, biểu thuế lũy tiến được áp dụng cho cá nhân cư trú có thu nhập từ tiền lương, tiền công và thực hiện ký kết hợp đồng lao động từ 03 tháng trở lên.

Đối với những khoản thu nhập đến từ những nguồn khác như đầu tư vốn, chuyển nhượng vốn góp, bản quyền, nhượng quyền thương mại, thu nhập từ việc trúng giải thưởng, thu nhập từ tiền lương, tiền công thì thuộc trường hợp khấu trừ mức thuế 10% trước khi chi trả cho cá nhân. Trong trường hợp thu nhập của cá nhân không cư trú ở mức thu nhập trên 2.000.000 đồng sẽ áp dụng mức thuế lũy tiến toàn phần.

| Xem thêm: Luật thuế thu nhập cá nhân mới nhất và các văn bản hướng dẫn |

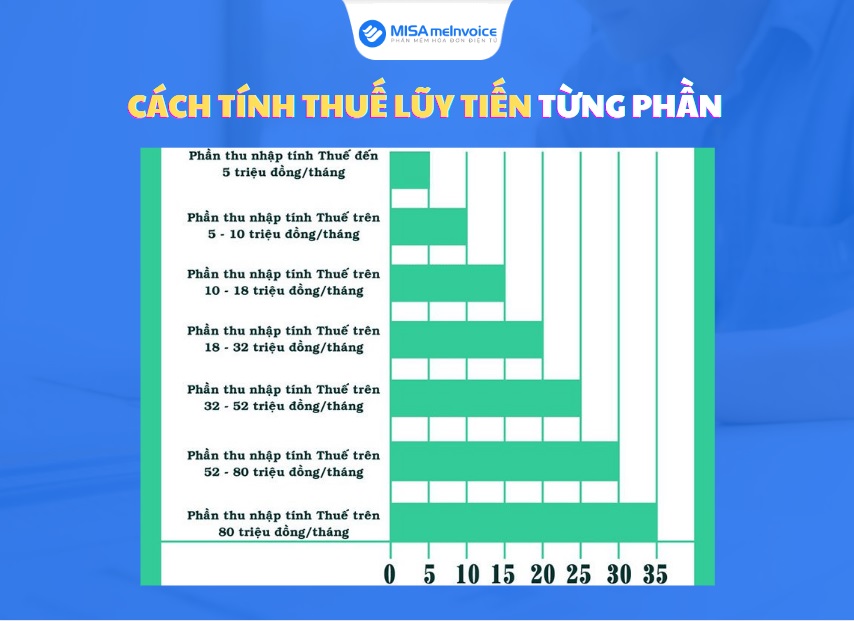

3. Biểu thuế lũy tiến từng phần mới nhất

Căn cứ theo quy định tại Điều 22 Luật Thuế thu nhập cá nhân 2007 thì dưới đây là biểu thuế lũy tiến từng phần mới nhất bạn có thể tham khảo.

| Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất |

| 1 | Đến 60 triệu | Đến 5 triệu | 5% |

| 2 | Trên 60 – 120 triệu | Trên 5 – 10 triệu | 10% |

| 3 | Trên 120 – 216 triệu | Trên 10 – 18 triệu | 15% |

| 4 | Trên 216 – 384 triệu | Trên 18 – 32 triệu | 20% |

| 5 | Trên 384 – 624 triệu | Trên 32 – 52 triệu | 25% |

| 6 | Trên 624 – 960 triệu | Trên 52 – 80 triệu | 30% |

| 7 | Trên 960 triệu | Trên 80 triệu | 35% |

4. Cách tính thuế thu nhập cá nhân lũy tiến

Công thức tính thuế tncn lũy tiến

Cách tính thuế lũy tiến từng phần đối với thu nhập cá nhân của người lao động sẽ căn cứ vào Điều 7, Thông tư 111/2013/TT-BTC để áp dụng biểu thuế lũy tiến phù hợp.

Cụ thể, công thức tính thuế lũy tiến từng phần cụ thể như sau:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Để có thể xác định được số thuế thu nhập cá nhân cần phải nộp, bạn cần tính được thu nhập tính thuế và thuế suất theo công thức sau:

- Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ. (1)

- Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế. (2)

Trình tự tính thuế thu nhập cá nhân lũy tiến từng phần

Để có thể xác định được chính xác mức thu nhập tính thuế cũng như số thuế cần phải nộp, bạn cần thực hiện tính thuế lũy biến từng phần (áp dụng cho thuế TNCN) theo các bước như sau:

- Bước 1: Tính thu nhập tính thuế

- Bước 2: Chia thu nhập tính thuế thành từng phần theo các bậc thuế trong biểu thuế.

- Bước 3: Tính thuế cho từng phần thu nhập theo thuế suất tương ứng của từng bậc.

- Bước 4: Cộng thuế của các phần thu nhập lại để ra số thuế TNCN phải nộp.

Ví dụ tính thuế tncn lũy tiến cụ thể

Chị B có mức thu nhập là 90 triệu đồng thì số thuế theo lũy tiến từng phần được xác định như sau:

Bậc 1: Thu nhập tính thuế đến 05 triệu đồng thì áp dụng thuế suất 5%:

5 x 5% = 0,25 triệu đồng.

Bậc 2: Thu nhập tính thuế trên 5 đến 10 triệu đồng thì áp dụng thuế suất 10%:

(10 – 5) x 10% = 0,5 triệu đồng.

Bậc 3: Thu nhập tính thuế trên 10 đến 18 triệu đồng thì áp dụng thuế suất 15%.

(18 – 10) x 15%= 1,2 triệu đồng.

Bậc 4: Thu nhập tính thuế trên 18 đến 32 triệu đồng thì áp dụng thuế suất 20%

(32 – 18) x 20% = 2,8 triệu đồng.

Bậc 5: Thu nhập tính thuế trên 32 đến 52 triệu đồng thì áp dụng thuế suất 25%

(52 – 32) x 25% = 5 triệu đồng.

Bậc 6: Thu nhập tính thuế trên 52 đến 80 triệu đồng thì áp dụng thuế suất 30%

(80-52) x 30% = 8,4 triệu đồng.

Bậc 7: Thu nhập tính thuế trên 80 triệu đồng thì áp dụng thuế suất là 35%

(90-80) x 35% = 3,5 triệu đồng.

Như vậy, tổng số thuế Chị B cần phải nộp cho ngân sách nhà nước là:

(0,25 + 0,5 + 1,2 + 2,8 + 5 + 8,4 + 3,5) = 21, 65 triệu đồng

Trên đây là toàn bộ hướng dẫn chi tiết về thuế lũy tiến và cách tính thuế lũy tiến từng phần được áp dụng dựa trên biểu thuế lũy tiến mà MISA MeInvoice muốn gửi đến bạn đọc tham khảo. Một điểm lưu ý nhỏ khi xác định số thuế cần nộp đó chính là việc áp dụng biểu thuế lũy tiến sao cho đúng và phù hợp với mức thu nhập của bạn. Nếu thấy thông tin hữu ích, bạn hãy chia sẻ cho những người khác cùng tham khảo nội dung này.