Sản phẩm MISA, Tin tức

Hạch toán hàng biếu tặng như thế nào mới đúng?

Hoạt động tặng quà cho nhân viên, đối tác khách hàng là hoạt động thường xuyên trong quá trình vận hành sản xuất kinh doanh của doanh nghiệp mỗi dịp lễ tết… Những món quà thay lời cảm ơn, tri ân doanh nghiệp gửi tới khách hàng, cán bộ công nhân viên…

Kế toán nên xử lý như thế nào về hóa đơn, thuế và chi phí đối với các quà tặng này? MISA AMIS tổng hợp chia sẻ những kiến thức thông tin giúp các bạn hình dung được cách hạch toán hàng biếu tặng qua bài viết dưới đây.

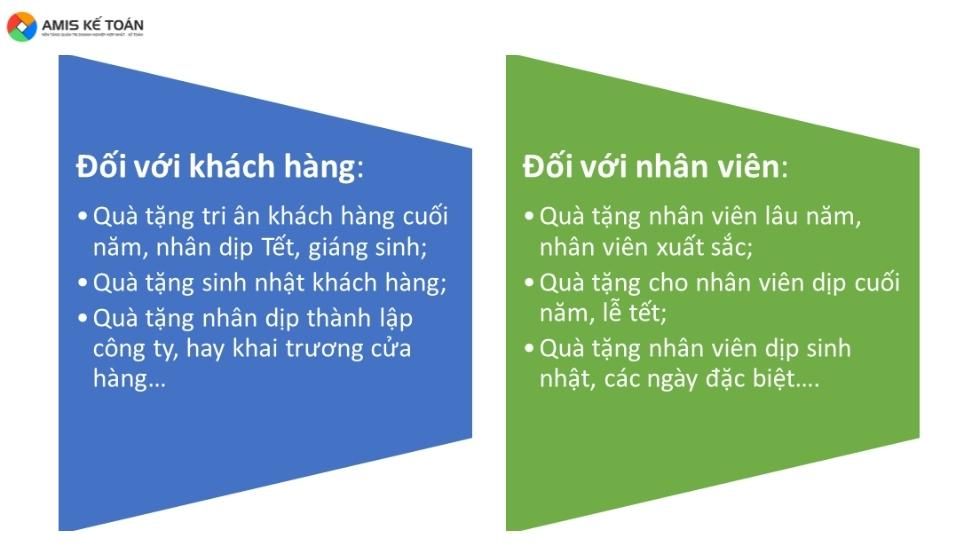

1. Các hình thức tặng quà cho khách hàng, nhân viên

Tùy vào từng dịp các công ty có lựa chọn quà cho phù hợp, thể hiện tốt nhất ý nghĩa quà tặng. Một số hình thức biếu, tặng như sau:

- Mua hàng về biếu tặng: Ví dụ mua hoa tặng sinh nhật, mua bánh kẹo, rượu …để biếu tặng ngày tết;

- Bộ quà tặng sản phẩm, dịch vụ do doanh nghiệp sản xuất;

- Quà thiết kế riêng của doanh nghiệp: Một số doanh nghiệp thiết kế riêng quản tặng mang thông điệp chúc mừng, đồng thời trên quà thể có thể kết hợp in logo, thương hiệu của công ty. Hoặc có thể lịch treo tường, lịch bàn, sổ…. doanh nghiệp thiết kế, có in các sản phẩm, logo công ty… để quảng bá thương hiệu;

- Quà tặng là phiếu mua hàng của 1 số nhà cung cấp để cho khách hàng, nhân viên có thể đến đó mua hàng;

- Voucher, coupon khuyến mại giảm giá, chương trình tích luỹ điểm để mua chính sản phẩm của công ty cung cấp…

- Hóa đơn đối với hàng hóa, dịch vụ cho, biếu, tặng

1.1. Hàng cho biếu tặng có phải lập hóa đơn không?

Theo Thông tư 26/2015/TT-BTC (Sửa đổi, bổ sung Thông tư số 39/2014/TT-BTC);

- Theo Điểm b, Khoản 7, Điều 3 quy dịnh: Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).

- Theo khoản 9 Điều 3: Hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hoá đơn GTGT (hoặc hoá đơn bán hàng), trên hoá đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hoá đơn xuất bán hàng hoá, dịch vụ cho khách hàng.”

1.2. Giá tính thuế GTGT đối với hàng hóa, dịch vụ biếu, tặng

- Theo khoản 3 điều 7 thông tư 219/2013/TT-BTC: Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để biếu, tặng là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này;

- Thông thường, giá tính thuế hóa đơn đầu ra với bằng giá tính thuế hóa đơn đầu vào

- Riêng biếu, tặng giấy mời (trên giấy mời ghi rõ không thu tiền) xem các cuộc biểu diễn nghệ thuật, trình diễn thời trang, thi người đẹp và người mẫu, thi đấu thể thao do cơ quan nhà nước có thẩm quyền cho phép theo quy định của pháp luật thì giá tính thuế được xác định bằng không.

- Trường hợp giá trị hàng hóa, dịch vụ biếu tặng tương đương trên thị trường là giá đã bao gồm thuế (giá thanh toán) thì quy đổi giá thanh toán thành giá tính thuế GTGT theo hướng dẫn tại Khoản 12 Điều 7 Thông tư 219/2013/TT-BTC:

| Giá chưa có thuế GTGT | = | Giá thanh toán |

| 1 + thuế suất của hàng hóa, dịch vụ (%) |

- Trường hợp Công ty có thực hiện chương trình tặng hàng mẫu cho khách hàng dùng thử không thu tiền, Công ty phải lập hóa đơn trên hóa đơn phải ghi tên, số lượng hàng hóa, ghi rõ là hàng hóa xuất mẫu không thu tiền:

+ Đúng quy định về pháp luật thương mại, giá tính thuế bằng không (0);

+ Không thực hiện theo quy định của pháp luật thương mại, giá tính thuế bằng giá sản phẩm cùng loại, tương đương trên thị trường.

- Hàng khuyến mại (không kèm các điều kiện mua hàng):

+ Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại thì phải đăng ký với Sở Công thương theo quy định của pháp luật về thương mại, khi đó giá tính thuế được xác định bằng không (0).

+ Nếu hàng hóa, dịch vụ dùng để khuyến mại nhưng không thực hiện theo quy định của pháp luật về thương mại thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho.

1.3. Mức phạt nếu không lập hóa đơn đối với hàng cho, biếu, tặng

Mức tiền phạt: 500.000 đồng đến 1.500.000 đồng (theo điểm b khoản 2 điều 24 Nghị định 125/2020/NĐ-CP):

| Phạt tiền từ 500.000 đồng đến 1.500.000 đồng đối với một trong các hành vi sau đây:b) Không lập hóa đơn đối với các hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động, trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất. |

Kết luận: Như vậy khi doanh nghiệp tặng quà cho công nhân viên, khách hàng,…đều phải lâp hóa đơn như bán hàng bình thường với giá tính thuế là giá của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh biếu tặng.

2. Quy định về Thuế đối với hàng cho, biếu, tặng

2.1. Thuế thu nhập doanh nghiệp

2.1.1. Đối với đơn vị đi biếu, tặng:

Trước đây, chi phí cho, biếu, tặng khách hàng nếu vượt quá 15% thì sẽ tính vào chi phí không được trừ khi xác định Thu nhập chịu thuế TNDN. Tuy nhiên, Luật 71/2014/QH13 sửa đổi, bổ sung 1 số điều luật thuế TNDN đã bãi Bãi bỏ điểm m, khoản 2 Điều 9 Luật 32/2013/QH13; theo đó từ kỳ tính thuế TNDN năm 2015 chi phí quà biếu, tặng nếu thỏa mãn điều kiện theo quy định thì sẽ được tính và chi phí được trừ khi tính thuế TNDN.

3 điều kiện để được trừ khi xác định thu nhập chịu thuế của doanh nghiệp: Theo Điều 4 Thông tư số 96/2015/TT-BTC quy định điều kiện các khoản chi phí được tính vào chi phí được trừ khi tính thuế thu nhập doanh nghiệp:

+ Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

+ Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật;

+ Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.”;

Riêng đối với các khoản chi cho, biếu tặng nhân viên:

- Khoản chi lấy từ nguồn doanh nghiệp: Khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp.

(Căn cứ điều 3, TT25/2018/TT-BTC sửa đổi bổ sung Thông tư 78).

- Khoản chi lấy nguồn từ Quỹ phúc lợi: Không được tính vào chi phí tính thuế TNDN.

2.1.2. Đối với đơn vị nhận biếu, tặng:

Quà biếu, quà tặng bằng tiền, bằng hiện vật… được tính vào Thu nhập khác. Các khoản thu nhập nhận được bằng hiện vật thì giá trị của hiện vật được xác định bằng giá trị của hàng hóa, dịch vụ tương đương tại thời điểm nhận (theo điều 7: Thu nhập khác Thông tư 78/2014/TT-BTC).

2.2. Thuế Giá trị gia tăng

2.2.1. Đối với đơn vị cho biếu tặng

Theo khoản 5, điều 14 Thông tư 219/2013/TT-BTC: Thuế GTGT đầu vào của hàng hoá (kể cả hàng hoá mua ngoài hoặc hàng hoá do doanh nghiệp tự sản xuất) mà doanh nghiệp sử dụng để cho, biếu, tặng, khuyến mại, quảng cáo dưới các hình thức, phục vụ cho sản xuất kinh doanh hàng hoá, dịch vụ chịu thuế GTGT thì được khấu trừ.

Thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế thì không được khấu trừ. (Khoản 7, điều 14, Thông tư 219). Theo đó nếu hàng biếu, tặng mà phục vụ cho sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế thì không được khấu trừ.

Các hóa đơn đầu vào của chi phí biếu, tặng được khấu trừ thuế giá trị gia tăng nếu đáp ứng đủ điều kiện theo quy định tại khoản 10, điều 1, Thông tư 26/2015/TT-BTC:

+ Có hóa đơn giá trị gia tăng hợp pháp hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế giá trị gia tăng thay nhà thầu nước ngoài;

+ Có chứng từ thanh toán không dùng tiền mặt với hàng hóa, dịch vụ mua vào từ 20 triệu đồng trở lên.

2.2.2. Đối với đơn vị nhận biếu tặng

Theo khoản 10 điều 1 Thông tư 26/2015/TT-BTC quy định, bên nhận hàng cho biếu tặng không phải thanh toán tiền cho hàng biếu tặng nhận được, không có chứng từ thanh toán nên không được khấu trừ thuế GTGT của hóa đơn hàng biếu tặng.

2.3. Thuế thu nhập cá nhân

- Quà biếu là hiện vật:

+ Quà tặng không phải đăng ký quyền sở hữu: tivi, máy tính, điện thoại,…

Trường hợp Công ty tặng quà cho cá nhân, bao gồm cả nhân viên và khách hàng, nếu quà tặng không phải là các tài sản phải đăng ký quyền sở hữu, quyền sử dụng theo quy định của pháp luật và không thuộc các khoản được quy định tại Khoản 10 Điều 2 Thông tư số 111/2013/TT-BTC thì không phải chịu thuế thu nhập cá nhân từ nhận quà tặng.

+ Quà tặng phải đăng ký quyền sở hữu như: xe máy, xe ô tô, bất động sản,đất đai nhà cửa,…: Chịu thuế 10% trên phần giá trị quà biếu, tặng vượt trên 10 triệu đồng mỗi lần biếu, tặng được quy định tại Điều 16 Thông tư 111/2013/TT-BTC.

- Quà biếu, tặng là tiền:

Trường hợp công ty tặng quà nhân viên bằng tiền thì được coi như khoản thu nhập của nhân viên (chi tiết các khoản theo quy định tại Điều 2 Thông tư số 111/2013/TT-BTC), điều này có nghĩa là nhân viên sẽ phải tính thuế TNCN.

- Công ty phát hành voucher tặng nhân viên:

Các chứng từ này có giá trị như tiền, được sử dụng như công cụ thanh toán. Có 2 trường hợp: (1) tại thời điểm phát hành, chưa phải là hoạt động bán hàng hóa, dịch vụ nên Công ty chưa phải lập hóa đơn và tính thuế Giá trị gia tăng. (2) Khi nhân viên sử dụng voucher để mua hàng, Công ty mới chính thức chuyển giao quyền sở hữu và lập hóa đơn, kê khai thuế GTGT và xác định doanh thu tính thuế TNDN theo quy định Căn cứ vào hóa đơn và được tính vào chi phí được trừ theo quy định nếu đáp ứng đủ các điều kiện.

Về thuế TNCN, tương tự, đây là khoản thu nhập chịu thuế TNCN cần được tính cho từng người thụ hưởng khi quyết toán thuế TNCN.

3. Hạch toán hàng biếu, tặng tại bên tặng như thế nào?

- Khi mua hàng về để đi cho biếu tặng

- Trường hợp mua hàng về tặng ngay không nhập kho:

Nợ TK 641, 642 (Nếu doanh nghiệp hạch toán theo Thông tư 200/2014/TT-BTC)

Nợ TK 642 (Nếu doanh nghiệp hạch toán theo Thông tư 133/2016/TT-BTC)

Nợ TK 133: Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331

-

- Trường hợp hàng hóa mua về nhập kho:

Nợ TK 152,153,156: Giá trị hàng hóa nhập kho

Nợ TK 1331: Thuế GTGT được khấu trừ (nếu có)

Có TK 111,112,331

- Khi xuất hàng cho, biếu, tặng

3.1. Hạch toán hàng biếu tặng đối với trường hợp biếu tặng khách hàng

- Ghi nhận chi phí:

Nợ TK 641

Có TK 152,153, 155, 156,…

Có 33311

- Khấu trừ Thuế GTGT đầu vào và đầu ra.

Nợ TK 3331: Thuế GTGT phải nộp

Có TK 1331: Thuế GTGT được khấu trừ

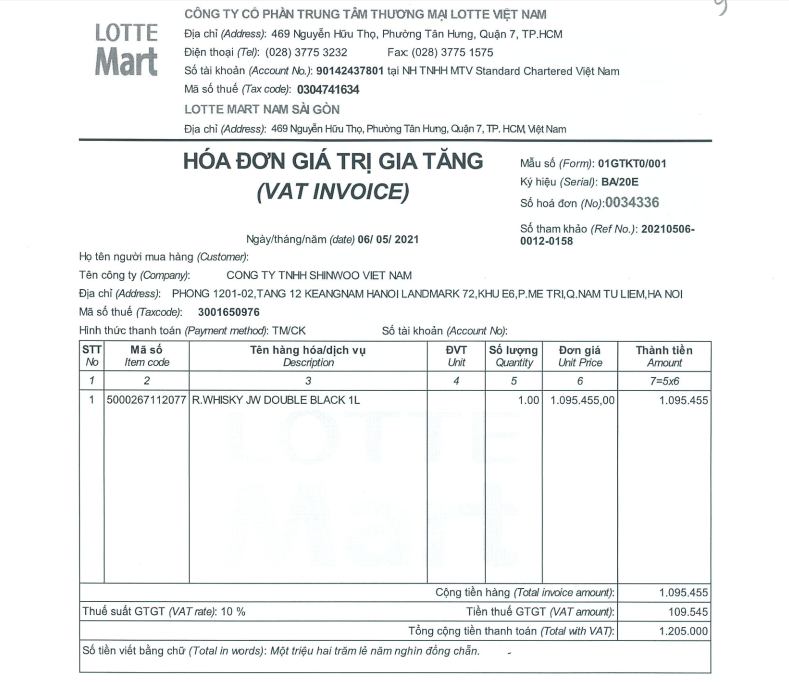

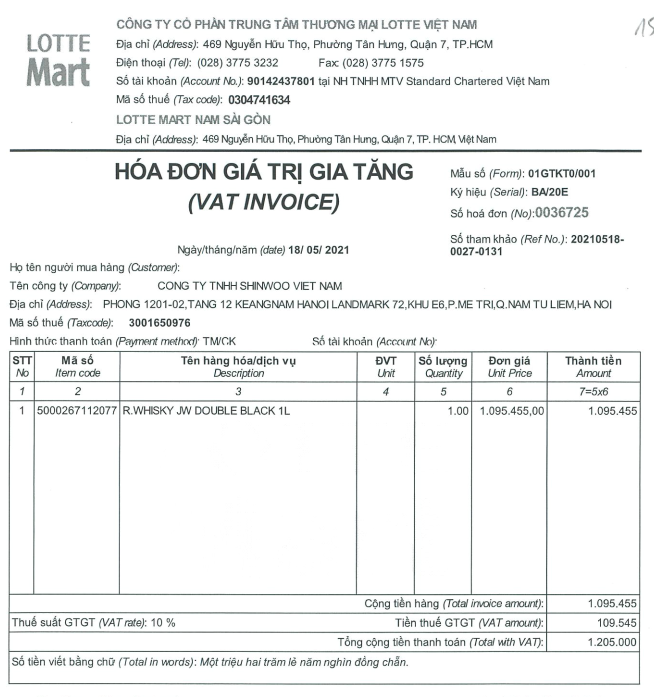

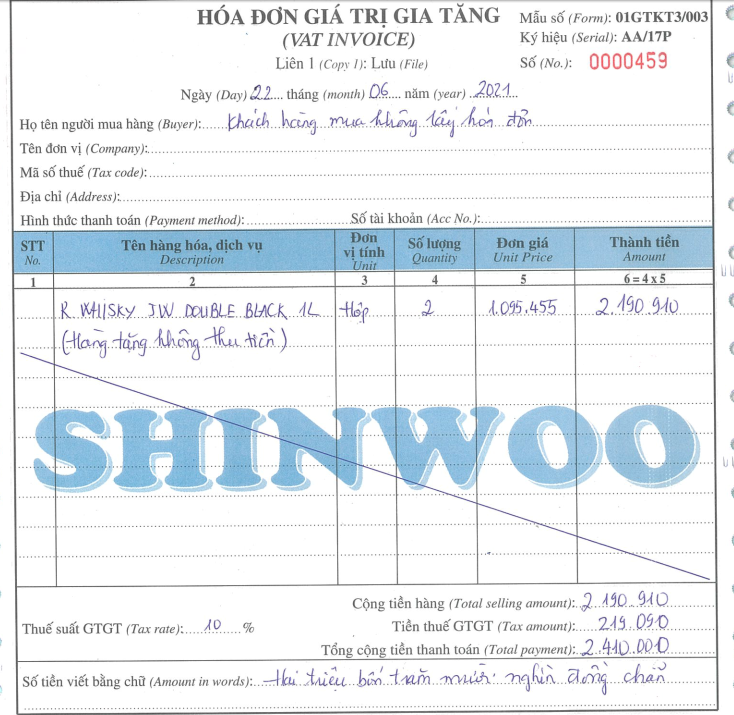

Ví dụ 1: Công ty mua rượu tặng ngay cho khách hàng tổng giá trị trước thuế là 2.190.910 VNĐ, thuế VAT 10%:

– Ghi nhận chi phí đầu vào

Nợ TK 641: 2.190.910

Nợ TK 133: 219.910

Có TK 111: 2.410.000

Khi tặng, kế toán xuất hóa đơn đầu ra và ghi nhận:

- Ghi nhận thuế GTGT khi xuất hóa đơn đầu ra

Nợ TK 641: 219.910

Có TK 3331: 219.910

- Khấu trừ thuế GTGT đầu ra

Nợ TK 3331: 219.910

Có TK 133: 219. 910

*Bút toán mô tả, thực tế việc khấu trừ thuế GTGT đầu ra và đầu vào thực hiện cuối kỳ sau khi lập tờ khai thuế và xác định số thuế được khấu trừ trong kỳ.

Như vậy giá trị thuế VAT đầu vào và VAT đầu ra bù trừ nhau, doanh nghiệp được ghi nhận chi phí toàn bộ giá trị hàng hóa 2.190.910 VNĐ, phần thuế đầu ra cũng được ghi nhận vào chi phí 219.910 VNĐ. Tổng chi phí được trừ ở ví dụ 1 là: 2.410.820đ.

Lưu ý: Theo khoản 5 Công văn Số 2785/TCT-CS ngày 23/7/2014 giới thiệu nội dung mới của Thông tư số 78/2014/TT-BTC ngày 18/6/2014 về thuế TNDN của Bộ Tài chính đã có quy định:

“5.1. Bỏ quy định xác định doanh thu tính thuế đối với hàng hóa, dịch vụ dùng để cho biếu tặng quy định tại điểm 3b Điều 5.”

Do đó, hàng biếu tặng không phải ghi nhận doanh thu để tính thuế TNDN

3.2. Hạch toán hàng biếu tặng đối với trường hợp biếu tặng, cán bộ, công nhân viên lấy từ quỹ khen thưởng, phúc lợi.

- Ghi nhận doanh thu được trả từ quỹ khen thưởng, phúc lợi của doanh nghiệp:

Nợ TK 353: Quỹ khen thưởng, phúc lợi (tổng giá thanh toán)

Có TK 511: Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331: Thuế GTGT phải nộp.

- Ghi nhận giá vốn hàng bán đối với hàng hóa dùng để biếu, tặng công nhân viên:

Nợ TK 632: Giá vốn hàng bán

Có các TK 152, 153, 155, 156

- Trường hợp dùng quỹ khen thưởng, quỹ phúc lợi chi trả hàng biếu tặng:

Nợ TK 353: Quỹ khen thưởng, phúc lợi

Có TK 331: Phải trả người bán

Ví dụ 3: Công ty sản xuất quạt, xuất biếu tặng nhân viên 10 quạt giá vốn 450.000 VNĐ/cái, đơn giá bán 500.000 VNĐ/cái, thuế suất 10%

Nợ TK 353: 5.500.000

Có TK 511: 5.000.000

Có TK 3331: 500.000

Nợ TK 632: 4.500.000

Có các TK 156: 4.500.000

Như vậy, doanh nghiệp xuất hóa đơn, ghi nhận doanh thu và giá vốn như khi bán hàng hóa cùng loại tương đương trên thị trường.

Ví dụ 4: Công ty mua quạt tặng nhân viên, trang trải bằng quỹ khen thưởng, phúc lợi 10 cái, đơn giá 500.000 VNĐ/cái, thuế suất 10%

Nợ TK 353: 5.500.000

Có TK 331: 5.500.000

Như vậy, doanh nghiệp không được ghi nhận vào chi phí giá trị hàng hóa mua về biếu tặng, phần thuế GTGT đầu ra (500.000 VNĐ) cũng được trang trải bằng quỹ khen thưởng, phúc lợi.

4. Hạch toán hàng biếu, tặng tại bên nhận

- Trường hợp hàng được cho biếu tặng là hàng nội địa

Nợ TK 156, 242, 211 …: Tổng giá trị thanh toán đã bao gồm thuế GTGT (vì không được khấu trừ thuế).

Có TK 711

- Trường hợp hàng được cho biếu tặng là hàng nhập khẩu phi mậu dịch (hàng nhập khẩu không mang tính chất thương mại)

– Ghi nhận trị giá lô hàng:

Nợ TK 152, 156, 211, 642: Nguyên vật liệu, hàng hóa, chi phí

Có TK 711: Giá trị tính thuế theo Hải quan

- Nộp thuế khâu nhập khẩu:

Nợ TK 33312: Thuế GTGT hàng nhập khẩu

Nợ TK 3333: Thuế nhập khẩu

Có TK 111, 112: Tiền mặt, TGNH

- Nếu đã ghi nhận giá trị hàng cho biếu tặng theo giá thị trường, giá Hải quan thì phần thuế nhập khẩu tính vào chi phí quản lý doanh nghiệp

Nợ TK 642: Chi phí quản lý doanh nghiệp

Có TK 3333: Thuế nhập khẩu

Trên đây MISA AMIS đã tổng hợp, chia sẻ những kiến thức hữu ích cơ bản về xử lý kế toán đối với với chi phí quà biếu, tặng. MISA AMIS hy vọng bài viết hy đã giúp chia sẻ phần nào những khó khăn, vướng mắc mà các bạn gặp phải trong quá trình công tác. Chúc các anh chị, các bạn thành công!

Hiện nay, kế toán doanh nghiệp có nhiều sự lựa chọn đối với công cụ hỗ trợ. Trong đó, phần mềm kế toán online MISA AMIS – Trợ thủ quản lý tài chính online, giúp kế toán mọi vị trí giảm bớt áp lực:

✔️ Tự động nhập liệu chứng từ mua, bán hàng từ hóa đơn điện tử, nhập khẩu dữ liệu từ excel giúp kế toán tiết kiệm tối đa thời gian

✔️ Tự động tổng hợp số liệu và lên báo cáo một cách nhanh chóng, chính xác, kịp thời đưa ra tham vấn cho lãnh đạo doanh nghiệp

✔️ Tự động phát hiện các sai lệch trên chứng từ, sổ sách, báo cáo và hướng dẫn cách thức xử lý theo đúng quy định

✔️ Kết chuyển doanh thu, chi phí, xác định lãi lỗ nhanh chóng cho từng dự án chỉ sau một thao tác.

Đặc biệt, khi áp dụng phần mềm kế toán online MISA AMIS, lãnh đạo DN có thể xem các báo cáo mọi lúc, mọi nơi trên mọi thiết bị. Sếp dễ dàng theo dõi doanh thu bán hàng theo từng nhân viên, từng mặt hàng để từ đó kế toán không cần mất công tổng hợp số liệu nhiều lần.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS.