Sản phẩm MISA, Tin tức

Hướng dẫn cách đọc báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là báo cáo quan trọng nhất trong hệ thống BCTC, phản ánh tất cả các hoạt động diễn ra hàng ngày của một doanh nghiệp. Tuy nhiên, không phải chủ doanh nghiệp nào cũng đọc được loại báo cáo này. Hãy cùng chúng tôi tìm hiểu về cách đọc báo cáo lưu chuyển tiền tệ trong bài viết sau đây.

1. Ý nghĩa của báo cáo lưu chuyển tiền tệ trong hệ thống báo cáo tài chính

Báo cáo lưu chuyển tiền tệ là một phần quan trọng của báo cáo tài chính. Báo cáo lưu chuyển tiền tệ cung cấp cho chúng ta toàn bộ thông tin liên quan đến việc luân chuyển tiền (tiền mặt, tiền gửi ngân hàng, tiền đang chuyển) trong kỳ hoạt động sản xuất kinh doanh của doanh nghiệp trong một khoảng thời gian nhất định tính đến thời điểm lập báo cáo.

Từ Báo cáo lưu chuyển tiền tệ chúng ta sẽ biết nguồn hình thành dòng tiền và việc chi tiêu chúng ra sao? Từ đó, sẽ có sự điều chỉnh phù hợp và kịp thời để dòng tiền không bị gián đoạn, làm ảnh hưởng đến hoạt động sản xuất kinh doanh của doanh nghiệp.

Báo cáo lưu chuyển tiền tệ nói riêng cũng như báo cáo tài chính nói chung được kế toán lập và cung cấp. Hiện nay, công việc này có thể được thực hiện tự động bằng phần mềm kế toán như phần mềm MISA SME hoặc phần mềm MISA AMIS Kế toán giúp việc báo cáo nhanh chóng, chính xác hơn, đồng thời giảm bớt khối lượng công việc cho kế toán.

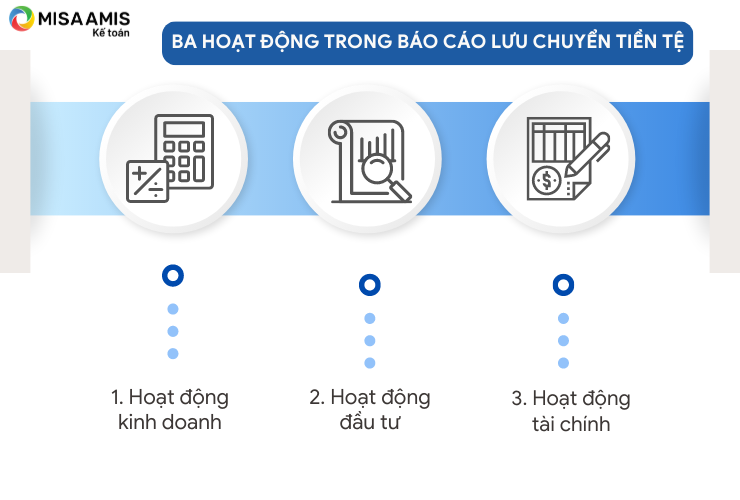

2. Các hoạt động của doanh nghiệp thể hiện trên báo cáo lưu chuyển tiền tệ và cách đọc báo cáo lưu chuyển tiền tệ

Trong ba hoạt động trên thì hoạt động kinh doanh là hoạt động quan trọng nhất và hoạt động này có hai cách lập báo cáo lưu chuyển tiền tệ:

– Phương pháp trực tiếp;

– Phương pháp gián tiếp.

Sự khác biệt rõ rệt của hai phương pháp này là: Phương pháp trực tiếp đi từ doanh thu, phương pháp gián tiếp đi từ lợi nhuận trước thuế.

>>> Xem thêm: Hướng dẫn báo cáo lưu chuyển tiền tệ theo phương pháp trực tiếp và phương pháp gián tiếp

Vì là hoạt động quan trọng nhất trong Báo cáo lưu chuyển tiền tệ nên với cách lập nào, hoạt động này cũng được sắp xếp trên cùng của báo cáo. Tiếp theo là hoạt động đầu tư và dưới cùng là hoạt động tài chính. Hai hoạt động này chỉ có một cách lập duy nhất.

2.1. Lưu chuyển tiền từ hoạt động kinh doanh

Dòng tiền từ hoạt động kinh doanh được phân làm hai loại: Dòng tiền vào và dòng tiền ra.

– Dòng tiền vào: Thu từ bán hàng, cung cấp dịch vụ và doanh thu khác (bao gồm toàn bộ tiền thu từ hoạt động kinh doanh của doanh nghiệp. Dòng tiền này mang dấu (+).

– Dòng tiền ra: Tiền chi cho nhà cung cấp, tiền chi cho người lao động, khấu hao, lãi vay, thuế TNDN, chi khác cho hoạt động kinh doanh. Dòng tiền này mang dấu (-)

| Lưu chuyển tiền thuần từ hoạt động kinh doanh = Dòng tiền vào – Dòng tiền ra |

Nếu:

- Dòng tiền vào – dòng tiền ra> 0: Doanh nghiệp hoạt động tốt.

- Dòng tiền vào – dòng tiền ra < 0: Doanh nghiệp sẽ lâm vào tình trạng thiếu tiền (hay còn gọi là kiệt quệ tài chính). Nếu không tháo gỡ được sẽ dẫn đến tình trạng phá sản, giải thể.

Lưu ý: Khấu hao ở dòng tiền ra về bản chất, thực tế không làm tăng giảm tiền hiện có của doanh nghiệp. Nó là khoản chi phí phân bổ dần vào trong kỳ hoạt động sản xuất kinh doanh của doanh nghiệp.

Hoạt động kinh doanh thường diễn ra thường xuyên, liên tục vì vậy mà nghiệp vụ của hoạt động này tương đối nhiều, phức tạp. Về cơ bản thì số liệu trong hoạt động kinh doanh sẽ phản ánh tình trạng kinh doanh của doanh nghiệp.

>>> Đọc thêm: Hướng dẫn cách đọc Báo cáo kết quả kinh doanh: Đơn giản, dễ hiểu

Nhưng trong một số trường hợp, số liệu trong hoạt động sản xuất kinh doanh này bị làm giả sẽ khó nhận biết và khi đó cần có cái nhìn tổng quan về số liệu trên toàn bộ báo cáo để đưa ra những ý kiến, giả định cho phù hợp.

Các trường hợp có thể bị làm giả số liệu từ hoạt động kinh doanh như: Tăng doanh thu, tăng chi phí, hình thức thanh toán để hợp thức hóa nghiệp vụ kinh tế trong trường hợp này có thể thu, chi bằng tiền mặt hoặc tiền gửi.

Ví dụ, tại một công ty diễn ra đồng thời hai trường hợp làm giả số liệu như sau:

- Trường hợp 1: Tăng doanh thu

Doanh nghiệp cần huy động vốn từ việc vay ngân hàng. Để huy động được vốn, doanh nghiệp đã tăng doanh thu bằng cách xuất hóa đơn cho bên mua nhưng trên thực tế không diễn ra hoạt động mua bán.

Để hợp thức hóa đơn, hai bên thống nhất chuyển tiền qua tài khoản ngân hàng. Sau đó, bên bán sẽ trả lại bên mua số tiền bên mua đã chuyển tiền nhưng thực tế không mua hàng. Kết quả, doanh thu tăng, tiền tăng trên sổ sách nhưng trên thực tế không thu được khoản tiền này.

- Trường hợp 2: Tăng chi phí

Khi doanh thu đẩy lên, chi phí không có sự biến động nhiều điều đó cũng đồng nghĩa với việc đẩy lãi của doanh nghiệp lên. Để giải quyết vấn đề giảm lãi với mục đích giảm nộp thuế thu nhập doanh nghiệp, doanh nghiệp lấy thêm hóa đơn đầu vào nhằm tăng chi phí. Bản chất trong thực tế giao dịch này không xảy ra. Để hợp thức hóa đơn, doanh nghiệp thanh toán cho người bán sau đó nhờ người bán chuyển lại tiền. Như vậy, chi phí tăng nhưng tiền không giảm.

2.2. Lưu chuyển tiền từ hoạt động đầu tư

Dòng tiền từ hoạt động đầu tư cũng được phân làm hai loại:

– Dòng tiền vào: Thu từ thanh lý, nhượng bán tài sản; thu hồi từ việc cho vay, đầu tư vốn góp; lãi cho vay, cổ tức và lợi nhuận được chia.

– Dòng tiền ra: Chi để mua sắm, xây dựng tài sản, bất động sản; chi cho vay, đầu tư vốn góp vào đơn vị khác.

>>> Xem thêm:

Hoạt động đầu tư không phải lúc nào cũng diễn ra thường xuyên trong doanh nghiệp. Đối với các doanh nghiệp xây lắp hoặc sản xuất, hoạt động này dễ nhận biết bởi việc đầu tư trang thiết bị, máy móc, công trình, hạng mục công trình thường có giá trị lớn.

Việc đầu tư thường kéo dài trong một khoảng thời gian. Chính vì vậy, nếu dùng cách tính toán lấy dòng tiền vào trừ (-) dòng tiền ra để đánh giá hiệu quả đầu tư sẽ không phù hợp. Trong trường hợp này cần phải dựa vào hoạt động kinh doanh để đánh giá (nếu đầu tư nội bộ, vào chính bản thân doanh nghiệp). Ví dụ như bỏ tiền ra đầu tư vào trang thiết bị máy móc, sản xuất ra bao nhiêu sản phẩm, mang lại lợi nhuận là bao nhiêu…

Về cơ bản thì số liệu ở hoạt động đầu tư khó có thể bị làm giả, tuy nhiên điều này không có nghĩa là trường hợp này không thể xảy ra. Có điều, nếu xét việc lưu chuyển tiền từ hoạt động này, chúng ta nên coi trọng hiệu quả việc sử dụng trang thiết bị máy móc hơn là việc làm giả hồ sơ.

Các máy móc trang thiết bị được coi là tài sản cố định nằm trong hoạt động đầu tư đều phải thỏa mãn điều kiện quy định về việc ghi nhận tài sản cố định: Có giá trị lớn và chắc chắn mang lại lợi ích kinh tế trong tương lai.

2.3. Lưu chuyển tiền từ hoạt động tài chính

Dòng tiền từ hoạt động tài chính cũng được phân làm hai loại: Dòng tiền vào và dòng tiền ra.

– Dòng tiền vào: Thu từ phát hành cổ phiếu, nhận vốn góp, thu từ đi vay.

– Dòng tiền ra: Chi trả vốn góp, mua cổ phiếu của doanh nghiệp đã phát hành, chi trả nợ gốc vay và nợ thuê tài chính, chia cổ tức, lợi nhuận cho chủ sở hữu.

Như vậy, về cơ bản lưu chuyển tiền từ hoạt động tài chính sẽ phản ánh việc thay đổi về quy mô, kết cấu vốn của chủ sở hữu, các khoản nợ của doanh nghiệp. Từ đó sẽ hiểu quy mô doanh nghiệp, định hướng kinh doanh (vay nợ hay không vay, vay nhiều hay vay ít).

3. Ví dụ về cách đọc báo cáo lưu chuyển tiền tệ

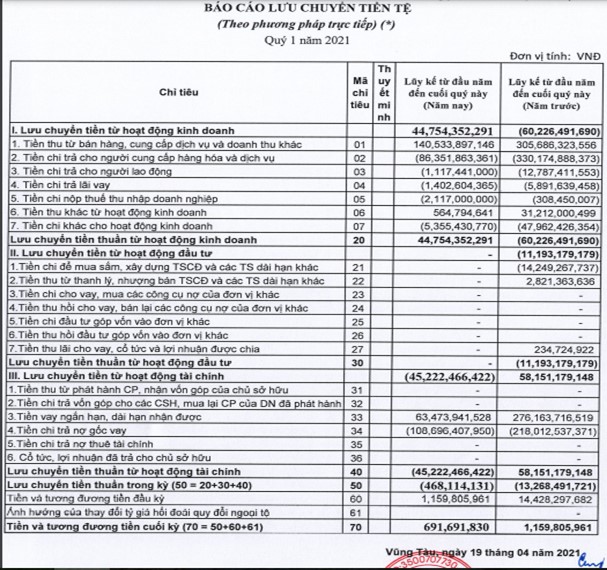

Ví dụ: Báo cáo lưu chuyển tiền tệ của một công ty niêm yết (đại chúng) có số liệu như sau:

Cách đọc báo cáo lưu chuyển tiền tệ này như sau:

Bước 1: Tìm hiểu về hoạt động của công ty và thời điểm lập báo cáo.

Công ty làm trong lĩnh vực bất động sản: Doanh thu lớn, chi phí cao, để hoàn thành dự án, công trình thường kéo dài trong một khoảng thời gian.

Thời điểm lập báo cáo là Quý I/2021

Bước 2: Đi vào từng hoạt động cụ thể.

+ Hoạt động kinh doanh:

Đi cùng với hoạt động kinh doanh chính là doanh thu. Cần trả lời được câu hỏi: Công ty làm trong lĩnh vực gì? Quý I/2021 Việt Nam và nhiều nước trên thế giới vẫn đang trong tình trạng dịch bệnh. Vì thế ta có thể trả lời được câu hỏi doanh thu có phù hợp với tình hình thực tế hay không?

Doanh thu sẽ đi cùng với chi phí. Với doanh thu như thế chi phí có phù hợp không? Đối chiếu bằng việc so sánh với kỳ trước.

Lưu chuyển tiền từ hoạt động kinh doanh hơn 44 tỷ. Về cơ bản thì có thể nhận định công ty làm ăn hiệu quả và hiệu quả này có được nhờ sự đóng góp của hoạt động đầu tư.

+ Hoạt động đầu tư:

Kỳ này không có hoạt động đầu tư.

Sở dĩ, khi doanh thu giảm, từ 305 tỷ (kỳ trước) xuống còn 140 tỷ (kỳ này) nhưng hoạt động kinh doanh lại hiệu quả là vì trước đó công ty có hoạt động đầu tư. Trong kỳ có hoạt động đầu tư, công ty sẽ bỏ ra nhiều tiền nhưng cần có thời gian khoản đầu tư này mới tạo ra lợi ích kinh tế, và nó được chuyển vào kỳ hiện tại nên dẫn đến việc kinh doanh có hiệu quả. Đồng thời hoạt động đầu tư kéo theo chi phí phải trả cho người cung cấp hàng hóa dịch vụ và nhân công trong kỳ đầu tư tăng cao. Đó là lý do vì sao dòng tiền từ hoạt động kinh doanh kỳ trước âm (60 tỷ). Khi đầu tư doanh nghiệp chắc chắn phải đi vay để bổ sung vốn, vì vậy chi phí lãi vay cũng bị đẩy lên cao.

Ngoài ra, doanh nghiệp bán bớt một số tài sản không hữu ích thu được 2.8 tỷ để dùng tiền đó đầu tư hơn 14 tỷ vào tài sản, bất động sản.

+ Hoạt động tài chính:

Khi hoạt động đầu tư ở kỳ trước diễn ra, tiền đi vay sẽ tăng 276 tỷ. Khi tiền đi vay tăng, trả nợ gốc vay cũng sẽ tăng theo 218 tỷ. Chứng tỏ, cơ cấu vốn của doanh nghiệp ở giai đoạn đầu tư là đi vay nợ và doanh nghiệp sử dụng vốn vay hiệu quả.

Hoạt động vay nợ này sẽ phải trả vào nhiều kỳ tiếp theo. Vì vậy, ngay cả khi doanh nghiệp không còn hoạt động đầu tư thì việc trả gốc và lãi vay vẫn diễn ra. Chính vì vậy, nó làm giảm đáng kể dòng tiền cuối kỳ.

Mặt khác, tiền từ hoạt động kinh doanh là 44 tỷ không đủ để trả nợ gốc vay 108 tỷ. Vì vậy, doanh nghiệp vẫn phải tiếp tục vay thêm 63 tỷ để bù đắp vào việc chi trả nợ gốc vay.

Bước 3: Nhận xét tổng quát.

Báo cáo lưu chuyển tiền tệ này chỉ lập trong một khoảng thời gian ngắn. Vì vậy, nếu muốn nhận định về việc sử dụng vốn của một doanh nghiệp cần căn cứ trong một khoảng thời gian dài mới đưa ra được những nhận định phù hợp (thường là năm tài chính).

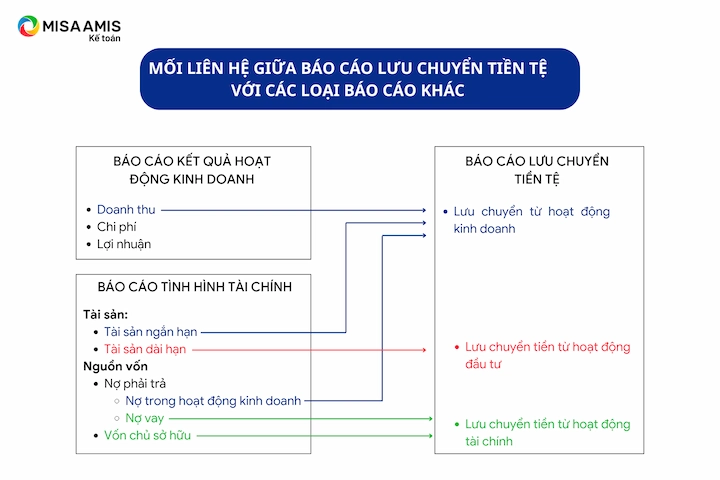

4. Mối liên hệ giữa báo cáo lưu chuyển tiền tệ với các báo cáo khác trong hệ thống báo cáo tài chính của doanh nghiệp

Như các bạn đã biết, báo cáo tài chính gồm:

– Báo cáo tình hình tài chính (bảng cân đối kế toán)

– Báo cáo kết quả hoạt động kinh doanh;

– Thuyết minh báo cáo tài chính.

Trong đó, thuyết minh báo cáo tài chính là để diễn giải số liệu cho ba loại báo cáo trên với mục đích giúp những người không có chuyên môn, hiểu biết cũng có thể đọc được báo cáo này. Đó là lý do vì sao báo cáo tài chính luôn cần phải có bốn loại báo cáo. Vậy giữa chúng có mối liên hệ như thế nào, mời các bạn xem sơ đồ mô tả bên dưới nhé:

5. Kết luận

Đọc được báo cáo lưu chuyển tiền tệ sẽ giúp các chủ doanh nghiệp, các nhà đầu tư nhận biết được cách thức luân chuyển dòng tiền vào, ra của doanh nghiệp. Từ đó sẽ đưa ra những dự đoán và nhận định cũng như có những thay đổi và điều chỉnh phù hợp, kịp thời để dòng tiền được luân chuyển một cách nhịp nhàng, không bị đứt gãy hoặc gián đoạn làm ảnh hưởng đến quá trình hoạt động kinh doanh cũng như kết quả đầu tư. Một doanh nghiệp khỏe mạnh chính là một doanh nghiệp luôn có dòng tiền vào, ra và bao giờ dòng tiền vào cũng cần lớn hơn dòng tiền ra. Dòng tiền như dòng nước chảy. Nếu tắc ở đâu cần phải được khơi thông ở đó.

Phần mềm kế toán online MISA AMIS – giải pháp tài chính thông minh hỗ trợ nhiều cho kế toán doanh nghiệp nói riêng và chủ doanh nghiệp nói chung. Phần mềm AMIS Kế Toán hỗ trợ t ự động hóa việc lập báo cáo – tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

Ngoài tính năng hỗ trợ báo cáo tài chính, phần mềm AMIS Kế Toán còn có nhiều tính năng nổi bật như:

- Nâng cao năng suất: Tự động hạch toán từ: Hóa đơn, Bảng kê ngân hàng… Tự động tổng hợp báo cáo thuế, BCTC tiết kiệm 80% thời gian nhập liệu.

- Kết nối linh hoạt: Kết nối: Tổng cục thuế, Hệ thống quản trị nhân sự, bán hàng, Ngân hàng, Hóa đơn điện tử, Chữ ký số, Phần mềm bán hàng… tạo thành hệ sinh thái xử lý dữ liệu nhanh, tiện.

- Quản trị tài chính tức thời: Giám đốc luôn nắm được tình hình tài chính: Doanh thu, Lợi nhuận, Chi phí, Công nợ,… mọi lúc, mọi nơi kịp thời ra quyết định điều hành.

Nhanh tay đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất.