Sản phẩm MISA, Tin tức

Những lưu ý khi thực hiện đánh giá lại tài sản cố định

Đánh giá lại tài sản cố định (bao gồm tài sản cố định hữu hình và tài sản cố định vô hình) là việc mà doanh nghiệp thực hiện để ghi nhận các khoản chênh lệch tăng, giảm về giá trị tài sản cố định sau đánh giá lại. Hãy cùng AMIS MISA tìm hiểu về chi tiết về việc đánh giá lại tài sản cố định tại doanh nghiệp để đảm bảo thực hiện đúng hoạt động này theo quy định của pháp luật.

1. Những lưu ý khi thực hiện đánh giá lại tài sản cố định theo quy định của pháp luật hiện hành

1.1. Các trường hợp doanh nghiệp thực hiện đánh giá lại tài sản cố định

Đánh giá lại TSCĐ là việc doanh nghiệp tự xác định hoặc thuê một bên thứ ba xác định lại giá trị tài sản hiện có trong các trường hợp sau:

– Theo quyết định của cơ quan nhà nước có thẩm quyền;

– Thực hiện tổ chức lại doanh nghiệp, chuyển đổi sở hữu doanh nghiệp, chuyển đổi hình thức doanh nghiệp: chia, tách, sáp nhập, hợp nhất, cổ phần hoá, bán, khoán, cho thuê, chuyển đổi công ty trách nhiệm hữu hạn thành công ty cổ phần, chuyển đổi công ty cổ phần thành công ty trách nhiệm hữu hạn;

– Dùng tài sản để đầu tư ra ngoài doanh nghiệp;

Doanh nghiệp phải lập biên bản ghi rõ các căn cứ thay đổi và xác định lại các chỉ tiêu liên quan (nguyên giá, hao mòn lũy kế, giá trị còn lại) trên sổ kế toán và hạch toán đúng quy định hiện hành.

Việc doanh nghiệp đánh giá lại TSCĐ không nằm trong các trường hợp cho phép, không đáp ứng về hồ sơ đánh giá lại hoặc không hạch toán kế toán được coi là đánh giá lại TSCĐ không đúng quy định của pháp luật.

Đánh giá lại tài sản cố định (TSCĐ) là một trong ba trường hợp làm thay đổi nguyên giá TSCĐ của doanh nghiệp bên cạnh việc đầu tư, nâng cấp và tháo dỡ một hoặc một số bộ phận của TSCĐ theo điểm 4 Điều 4 Thông tư 45/2013/TT-BTC ban hành ngày 24/05/2013.

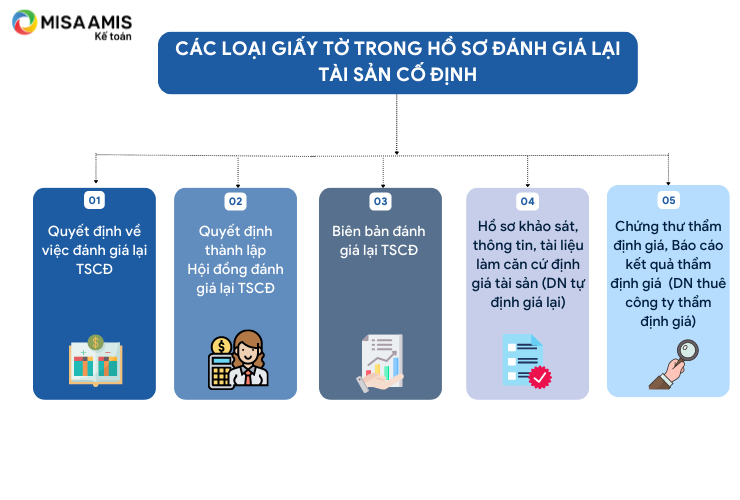

1.2. Hồ sơ đánh giá lại tài sản cố định

Theo điểm 4 Điều 4 Thông tư 45/2013/TT-BTC, khi thay đổi nguyên giá TSCĐ, doanh nghiệp phải lập biên bản ghi rõ các căn cứ thay đổi (Biên bản đánh giá lại TSCĐ). Ngoài ra, doanh nghiệp phải lưu trữ các hồ sơ liên quan làm căn cứ để xác định giá trị hợp lý của TSCĐ để cung cấp thông tin khi cơ quan có thẩm quyền yêu cầu.

Theo đó, hồ sơ đánh giá lại TSCĐ bao gồm:

Có thể bạn quan tâm: Hướng dẫn rà soát khoản mục TSCĐ, bất động sản đầu tư khi lập BCTC

1.3. Các trường hợp bắt buộc phải thuê tổ chức thẩm định giá khi đánh giá lại tài sản cố định

Thông tư 45/2013/TT-BTC ngày 24/05/2013 có quy định một số trường hợp bắt buộc phải thuê tổ chức định giá chuyên nghiệp khi đánh giá lại TSCĐ, cụ thể là:

– Điểm e khoản 1 Điều 4 quy định trường hợp TSCĐ được cấp, được điều chuyển, nếu không sử dụng giá trị còn lại trên sổ kế toán của đơn vị cấp, đơn vị điều chuyển mà thực hiện đánh giá lại, thì giá trị tài sản phải được đánh giá bởi tổ chức định giá chuyên nghiệp.

– Khoản 7 Điều 9 nêu rõ, trong trường hợp doanh nghiệp đánh giá lại TSCĐ đã khấu hao hết giá trị để đem góp vốn hoặc điều chuyển khi chia, tách, sát nhập, các TSCĐ này phải được xác định giá trị bởi một tổ chức định giá chuyên nghiệp.

Giá trị tài sản sau khi đánh giá lại không được thấp hơn 20% nguyên giá của tài sản đó. Thời gian trích khấu hao đối với giá trị còn lại sau đánh giá là từ 3 đến 5 năm và doanh nghiệp phải thông báo cho cơ quan thuế trước khi thực hiện.

– Điểm d khoản 1 Điều 4 quy định nguyên giá tài sản cố định hữu hình được tài trợ, được biếu, được tặng, do phát hiện thừa là giá trị theo đánh giá thực tế của Hội đồng giao nhận hoặc tổ chức định giá chuyên nghiệp.

Ngoài các trường hợp vừa nêu, trên nguyên tắc doanh nghiệp có thể tự đánh giá lại TSCĐ. Tuy nhiên việc tự đánh giá TSCĐ tiềm ẩn nhiều rủi ro. Một số rủi ro có thể kể đến như sau:

– Điểm a.1 khoản 1 Điều 15 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 quy định tổ chức, cá nhân bị ấn định từng yếu tố liên quan đến việc xác định số tiền thuế phải nộp khi qua kiểm tra hồ sơ khai thuế, cơ quan thuế có căn cứ cho rằng người nộp thuế khai chưa đầy đủ hoặc chưa chính xác các yếu tố làm cơ sở xác định số tiền thuế phải nộp, đã yêu cầu người nộp thuế khai bổ sung nhưng người nộp thuế không khai bổ sung hoặc khai bổ sung không chính xác, trung thực theo yêu cầu của cơ quan thuế.

Do đó, doanh nghiệp sẽ có rủi ro bị cơ quan thuế yêu cầu định giá lại hoặc ấn định nếu cơ quan thuế có căn cứ cho rằng giá trị định giá của TSCĐ không đúng với giá thực tế TSCĐ trên thị trường.

– Điểm b, khoản 3, Điều 46 Nghị định 122/2021/NĐ-CP ngày 28/12/2021 quy định xử phạt từ 30 triệu đồng đến 50 triệu đồng trường hợp cố tình định giá tài sản góp vốn không đúng giá trị.

Vì vậy để tránh các rủi ro nêu trên, khi cần phải đánh giá lại TSCĐ, doanh nghiệp nên ưu tiên thuê tổ chức thẩm định giá chuyên nghiệp.

2. Quy định đánh giá lại tài sản cố định theo Chế độ kế toán doanh nghiệp Việt Nam

Chuẩn mực kế toán Việt Nam về tài sản cố định VAS03, VAS04 hướng dẫn sau khi ghi nhận ban đầu, trong quá trình sử dụng, trường hợp TSCĐ được đánh giá lại theo quy định của Nhà nước thì nguyên giá, khấu hao luỹ kế và giá trị còn lại phải được điều chỉnh theo kết quả đánh giá lại. Chênh lệch do đánh giá lại TSCĐ được xử lý và kế toán theo quy định của Nhà nước.

Biên bản đánh giá lại TSCĐ là căn cứ để hạch toán kế toán cho khoản chênh lệch sau khi đánh giá lại TSCĐ.

Thông tư 200/2014/TT-BTC ngày 22/12/2014 quy định về cách hạch toán chênh lệch sau khi đánh giá TSCĐ như sau:

Trường hợp hạch toán tăng, giảm vốn thường gặp ở doanh nghiệp có vốn Nhà nước

Chênh lệch đánh giá lại TSCĐ khi có quyết định của cơ quan Nhà nước, khi thực hiện cổ phần hóa doanh nghiệp Nhà nước hoặc các trường hợp khác theo quy định của Pháp luật sẽ được phản ánh vào Tài khoản 412 – Chênh lệch đánh giá lại tài sản (Điều 68 Thông tư 200/2014/TT-BTC ngày 22/12/2014) và xử lý vào tài khoản TK 411 – Vốn đầu tư của chủ sở hữu vào cuối năm tài chính. Cụ thể:

Khi đánh giá lại TSCĐ, kế toán căn cứ vào kết quả đánh giá lại TSCĐ hữu hình, TSCĐ vô hình, kế toán hạch toán:

+ Phần nguyên giá, giá trị còn lại, giá trị hao mòn điều chỉnh tăng, ghi:

Nợ các TK 211, 213 (phần nguyên giá điều chỉnh tăng)

Có TK 214 – Hao mòn TSCĐ (phần giá trị hao mòn điều chỉnh tăng)

Có TK 412 – Chênh lệch đánh giá lại tài sản (giá trị còn lại tăng)

+ Phần nguyên giá, giá trị còn lại, giá trị hao mòn điều chỉnh giảm, ghi:

Nợ TK 412 – Chênh lệch đánh giá lại tài sản (giá trị còn lại điều chỉnh giảm)

Nợ TK 214 – Hao mòn TSCĐ (phần giá trị hao mòn điều chỉnh giảm)

Có các TK 211, 213 (phần nguyên giá điều chỉnh giảm)

Cuối năm tài chính xử lý chênh lệch đánh giá lại tài sản theo quyết định của cơ quan hoặc cấp có thẩm quyền:

+ Nếu tài khoản 412 có số dư bên Có, và có quyết định bổ sung Vốn đầu tư của chủ sở hữu, ghi:

Nợ TK 412 – Chênh lệch đánh giá lại tài sản

Có TK 411 – Vốn đầu tư của chủ sở hữu.

+ Nếu tài khoản 412 có số dư bên Nợ, và có quyết định ghi giảm Vốn đầu tư của chủ sở hữu, ghi:

Nợ TK 411 – Vốn đầu tư của chủ sở hữu

Có TK 412 – Chênh lệch đánh giá lại tài sản

Trường hợp hạch toán vào thu nhập khác, chi phí khác

Các trường hợp không được ghi tăng, giảm vốn, chênh lệch sau khi đánh giá lại sẽ được phản ánh vào tài khoản 711 – Thu nhập khác (nếu lãi) và tài khoản 811 – Chi phí khác (nếu lỗ), cụ thể:

Khi góp vốn vào công ty con, liên doanh, liên kết bằng TSCĐ hữu hình, ghi:

Nợ các TK 221, 222 (theo giá trị đánh giá lại)

Nợ TK 214 – Hao mòn TSCĐ (số khấu hao đã trích)

Nợ TK 811 – Chi phí khác (số chênh lệch giữa giá đánh giá lại nhỏ hơn giá trị còn lại của TSCĐ)

Có TK 211 – TSCĐ hữu hình (nguyên giá)

Có TK 711 – Thu nhập khác (số chênh lệch giữa giá đánh giá lại lớn hơn giá trị còn lại của TSCĐ

Khi đầu tư vào công ty con, công ty liên doanh, liên kết dưới hình thức góp vốn bằng TSCĐ vô hình, căn cứ vào giá đánh giá lại của TSCĐ vô hình:

– Trường hợp giá đánh giá lại xác định là vốn góp nhỏ hơn giá trị còn lại của TSCĐ vô hình đem đi góp vốn, ghi:

Nợ các TK 221, 222 (theo giá trị đánh giá lại)

Nợ TK 214 – Hao mòn TSCĐ (2143) (số khấu hao đã trích)

Nợ TK 811 – Chi phí khác (số chênh lệch giữa giá đánh giá lại nhỏ hơn giá trị còn lại của TSCĐ vô hình)

Có TK 213 – TSCĐ vô hình (nguyên giá).

– Trường hợp giá đánh giá lại xác định là vốn góp lớn hơn giá trị còn lại của TSCĐ vô hình đem đi góp vốn, ghi:

Nợ các TK 221, 222 (theo giá trị đánh giá lại)

Nợ TK 214 – Hao mòn TSCĐ (2143) (số khấu hao đã trích)

Có TK 213 – TSCĐ vô hình (nguyên giá)

Có TK 711 – Thu nhập khác (số chênh lệch giữa giá đánh giá lại lớn hơn giá trị còn lại của TSCĐ vô hình).

Thông tư 133/2016/TT-BTC ngày 26/08/2016 quy định bảng hệ thống tài khoản không có tài khoản 412 – Chênh lệch đánh giá lại tài sản, nên khi phát sinh chênh lệch đánh giá lại tài sản cần điều chỉnh tăng giảm vốn, số chênh lệch sẽ được hạch toán đối ứng trực tiếp giữa tài khoản 411 – Vốn đầu tư của chủ sở hữu và các tài khoản tài sản liên quan. Đối với các trường hợp còn lại, doanh nghiệp hạch toán tương tự như hướng dẫn cho Thông tư 200 ở trên.

Đọc thêm: Khung thời gian khấu hao tài sản cố định mới nhất

3. Các quy định về thuế đối với đánh giá lại tài sản cố định

Khoản 14, Điều 7, Thông tư số 78/2014/TT-BTC ngày 18/06/2014 (sửa đổi bổ sung bởi Điều 2 Thông tư 151/2014/TT-BTC ngày 15/11/2014) có một số quy định liên quan nghĩa vụ thuế Thu nhập doanh nghiệp đối với các khoản chênh lệch khi đánh giá lại TSCĐ như sau:

Tại doanh nghiệp có TSCĐ được đánh giá lại theo quy định của pháp luật để góp vốn, điều chuyển tài sản khi tổ chức lại doanh nghiệp, chuyển đổi loại hình doanh nghiệp:

- Tính một lần vào thu nhập khác hoặc giảm thu nhập khác: đối với phần chênh lệch giữa giá trị đánh giá lại với giá trị còn lại của TSCĐ ghi trên sổ sách kế toán.

- Tính dần vào thu nhập khác nhưng tối đa không quá 10 năm từ thời điểm góp vốn: đối với chênh lệch tăng do đánh giá lại giá trị tài sản cố định vô hình là quyền sử dụng đất lâu dài (quyền sử dụng đất không được trích khấu hao).

Tại doanh nghiệp nhận TSCĐ góp vốn, nhận điều chuyển khi chia, tách, hợp nhất, sáp nhập, chuyển đổi loại hình, doanh nghiệp được trích khấu hao theo giá đánh giá lại (trừ trường hợp giá trị quyền sử dụng đất lâu dài không được trích khấu hao).

Mời các bạn đọc thêm về Mẫu Biên bản đánh giá lại tài sản cố định theo Thông tư 200 và Thông tư 133 chi tiết tại đây.

MISA AMIS hy vọng các thông tin tổng hợp qua bài viết trên sẽ hữu ích đối với các kế toán viên và doanh nghiệp khi có nhu cầu đánh giá lại tài sản cố định. Để đảm bảo hoạt động theo dõi và quản lý diễn ra chính xác nhất mà kế toán doanh nghiệp cũng không gặp nhiều khó khăn trong các nghiệp vụ, hiện nay các doanh nghiệp thường trang bị thêm phần mềm hỗ trợ. Trong đó, phần mềm kế toán online MISA AMIS – giải pháp quản trị tài chính thế hệ mới với nghiệp vụ TSCĐ có thể tự động phân bổ khấu hao TSCĐ ngay trên phần mềm. Doanh nghiệp dễ dàng tính khấu hao theo phương pháp đường thẳng và tuân thủ đầy đủ các yêu cầu của nhà nước về quản lý và sử dụng TSCĐ.

Hơn nữa, Anh/Chị kế toán doanh nghiệp có thể đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn!