Sản phẩm MISA, Tin tức

Vay vốn ngân hàng – Bí quyết vay vốn thành công cho doanh nghiệp

Vay vốn ngân hàng là hình thức huy động vốn phổ biến nhất mà các doanh nghiệp sử dụng để phục vụ nhu cầu vốn của doanh nghiệp. Tương tự các hình thức huy động vốn khác, hình thức huy động vốn bằng vay ngân hàng bên cạnh những ưu điểm thì cũng có những hạn chế nhất định. Sau đây, MISA AMIS sẽ giới thiệu với các bạn một số hình thức vay vốn của ngân hàng thương mại cũng như các bí quyết giúp doanh nghiệp vay vốn thành công.

1. Ưu nhược điểm và tài khoản kế toán sử dụng với hoạt động vay vốn từ ngân hàng thương mại

Vay vốn ngân hàng là hình thức doanh nghiệp vay tiền của ngân hàng nhằm mục đích phục vụ các hoạt động của doanh nghiệp như sản xuất kinh doanh, mở rộng đầu tư… Đây là nguồn vốn phổ biến tại các doanh nghiệp.

So với nhiều hình thức huy động vốn khác, vay vốn ngân hàng có một số ưu điểm sau:

– Lãi suất cạnh tranh: Tuy ngân hàng thương mại được quyền tự quyết mức lãi suất cho vay nhưng mức lãi suất đó vẫn phải nằm trong tầm kiểm soát và tuân thủ theo các chính sách về kinh tế, tài chính của nhà nước cộng thêm việc cạnh tranh giữa các ngân hàng với nhau nên mức lãi suất này có thể nói là “hợp lý” trong các hình thức cho vay hiện nay.

– An toàn về mặt pháp lý: ngân hàng thương mại có tư cách pháp nhân được nhà nước công nhận và hoạt động theo luật của các tổ chức tín dụng nên doanh nghiệp sẽ tránh được những rủi ro không đáng có trong quá trình vay vốn.

– Các sản phẩm vay đa dạng cho doanh nghiệp lựa chọn: Đa dạng sản phẩm là một trong những chính sách để thu hút khách hàng đến vay nên khi đã tiếp cận được nguồn vốn này, chắc chắn doanh nghiệp sẽ lựa chọn được một sản phẩm vay phù hợp với ngành nghề và mục đích kinh doanh của mình…

Tuy nhiên, hình thức vay vốn ngân hàng cũng có một số nhược điểm sau:

– Thời gian để thẩm định và phê duyệt cho một khoản vay khá lâu, cộng thêm các thủ tục cho vay phức tạp;

– Trong trường hợp đang cần gấp một khoản tiền để chi trả hoặc đầu tư, doanh nghiệp có thể không tiếp cận được nguồn vốn này;

– Thường đòi hỏi tài sản để đảm bảo cho khoản vay và lịch sử hoạt động có lãi…

Tài khoản kế toán theo dõi các khoản vay vốn ngân hàng

Tại Doanh nghiệp, nghiệp vụ vay vốn từ ngân hàng được phản ánh qua tài khoản 3411 – Vay và thuê nợ tài chính.

Kết cấu tài khoản 3411

| Bên nợ: Số tiền đã trả nợ của các khoản vay | Bên có: Số tiền vay phát sinh trong kỳSố dư bên có: Số dư vay chưa đến hạn trả |

Phương pháp hạch toán các khoản vay ngân hàng:

- Khi Doanh nghiệp nhận nợ, kế toán hạch toán:

Nợ TK 112, 331

Có TK 341

- Hàng tháng, trả lãi vay, kế toán hạch toán:

Nợ TK 635

Có TK 112

- Khi Doanh nghiệp đến hạn trả tiền gốc:

Nợ TK 3411

Có TK 112

2. Các hình thức vay vốn ngân hàng thương mại

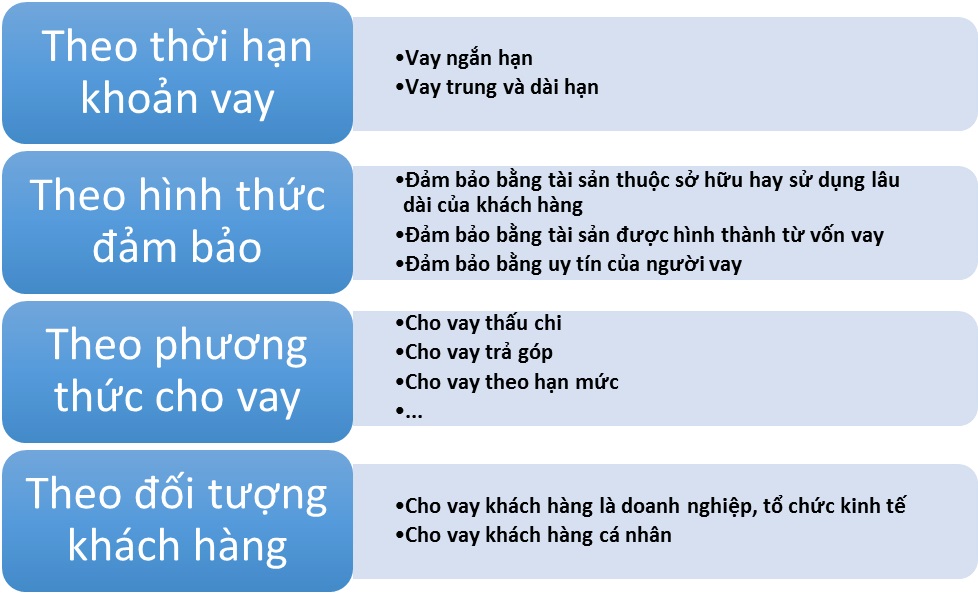

Hiện nay, các ngân hàng thương mại có rất nhiều hình thức cho vay khác nhau nhằm đáp ứng nhu cầu về vốn ngày càng tăng cả về số lượng và hình thức vay vốn của doanh nghiệp. Các khoản vay tại ngân hàng có thể phân loại theo thời hạn khoản vay là ngắn hạn, trung hạn hay dài hạn hoặc nhiều ngân hàng thương mại sẽ tách riêng phòng cho vay khách hàng cá nhân và phòng khách hàng doanh nghiệp để quản lý và hỗ trợ tốt hơn cho từng đối tượng đi vay.

Có thể khái quát các hình thức vay vốn từ ngân hàng thương mại qua sơ đồ dưới đây:

Có 3 hình thức đi vay phổ biến tại các doanh nghiệp là vay thế chấp, vay tín chấp và cầm cố tài sản.

Vay thế chấp là hình thức vay có tài sản đảm bảo. Doanh nghiệp sẽ giao cho ngân hàng tạm thời nắm giữ các giấy tờ có liên quan đến tài sản được thế chấp mà không giao tài sản đó cho ngân hàng.

Ví dụ: Doanh nghiệp thế chấp bất động sản như nhà xưởng, văn phòng công ty… thì doanh nghiệp phải giao cho ngân hàng giấy chứng nhận sở hữu nhà xưởng, văn phòng đó. Hai bên sẽ tiến hành làm biên bản bàn giao giấy tờ. Trong trường hợp, doanh nghiệp không có khả năng trả nợ, ngân hàng sẽ buộc phải thu hồi tài sản đã thế chấp để thanh trừ vào khoản nợ của doanh nghiệp.

Vay tín chấp là hình thức người đại diện hợp pháp của doanh nghiệp dùng uy tín của mình và sự tín nhiệm của mình để vay vốn ngân hàng mà không cần thế chấp tài sản. Phần lớn doanh nghiệp ít sử dụng hình thức vay tín chấp và chỉ dùng đến phương án vay này trong trường hợp đang cần gấp một khoản tiền bởi thời gian giải ngân nhanh do không có tải sản thế chấp 🡪 không tốn thời gian để thẩm định tài sản.

Doanh nghiệp vay tín chấp thường là các khoản vay ngắn hạn (dưới 1 năm) do mức lãi suất cao. Ngoài ra, doanh nghiệp cũng cần tìm hiểu về phí trả nợ trước hạn trong trường hợp muốn tất toán trước khoản tín chấp này.

Cầm cố tài sản cũng là một hình thức dùng tài sản để đảm bảo cho việc đi vay nhưng khác với vay thế chấp là doanh nghiệp sẽ chuyển giao tài sản đó cho ngân hàng trong suốt quá trình vay vốn. Do ngân hàng đã nắm giữ tài sản của doanh nghiệp nên phần nào hạn chế được độ rủi ro, vì thế cầm cố tài sản có lãi suất thấp nhất trong 3 hình thức vay phổ biến. Tài sản mà doanh nghiệp cầm cố là những động sản, sổ tiết kiệm, các loại giấy tờ có giá trị như trái phiếu, cổ phiếu…

3. Quy trình và Hồ sơ đăng ký vay vốn ngân hàng tại các doanh nghiệp

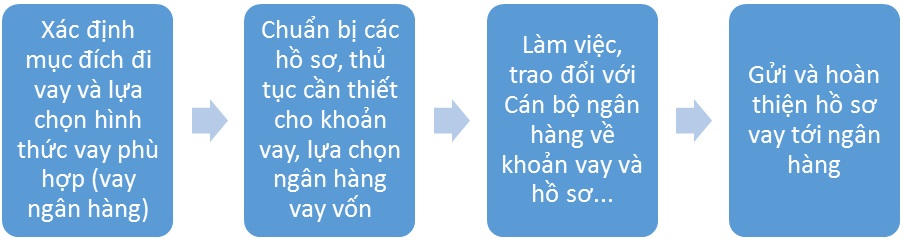

Quy trình vay vốn ngân hàng :

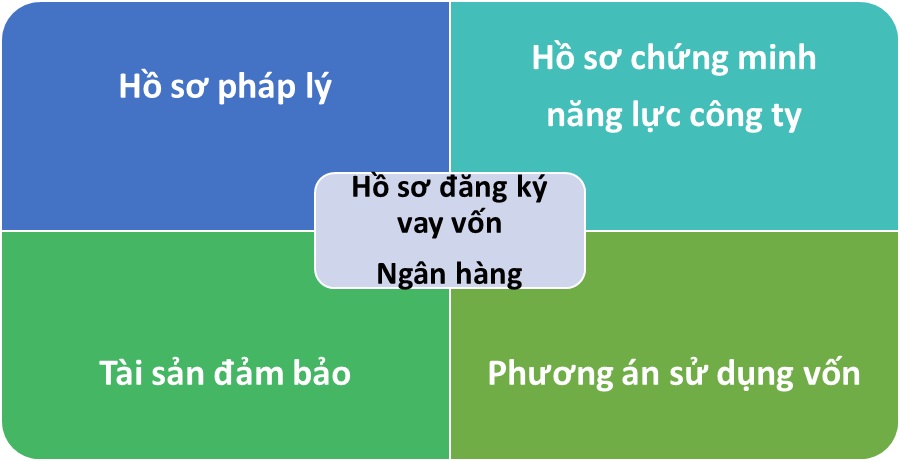

Hồ sơ đăng ký vay vốn ngân hàng:

- Hồ sơ pháp lý

-

- Giấy Đăng ký kinh doanh;

- Điều lệ công ty;

- Quyết định bổ nhiệm giám đốc, kế toán trưởng (nếu có);

- Bản chụp CMND, CCCD hoặc Hộ chiếu, Sổ hộ khẩu của người đại diện công ty đứng ra vay vốn;

- Biên bản họp Hội đồng quản trị đối với công ty cổ phần (có đầy đủ chữ ký của tất cả cổ đông)…

- Hồ sơ chứng minh năng lực công ty

Tùy theo yêu cầu cung cấp từ phía ngân hàng nhưng hồ sơ thường bao gồm:

-

- Báo cáo tài chính 2 (hoặc 3) năm gần nhất của Doanh nghiệp kèm sổ chi tiết công nợ phải thu, phải trả, hàng tồn kho, tài sản cố định.

- Tờ khai thuế GTGT 2 năm gần nhất.

- Hợp đồng đầu ra, đầu vào 2 năm gần nhất.

- Phương án sử dụng vốn

-

- Phương án sản xuất, kinh doanh hiệu quả đảm bảo khả năng trả nợ ngân hàng;

- Kế hoạch trả nợ ngân hàng.

- Tài sản đảm bảo

-

- Bất động sản: Giấy chứng nhận sở hữu nhà, đất.

- Ôtô, Máy móc, thiết bị, phương tiện vận chuyển, hàng hoá: Hoá đơn, hợp đồng mua bán.

- Các chứng từ có giá: giấy chứng nhận góp vốn, cổ phiếu, trái phiếu…

4. Chi phí vay vốn ngân hàng – Lãi suất ngân hàng

Lãi suất ngân hàng được hiểu đơn giản là chi phí phải trả cho khoản vay tại ngân hàng. Lãi suất ngân hàng bao gồm lãi suất ban đầu kèm theo biên độ thả nổi (thông thường biên độ này dao động từ 1-3.5 %).

Mỗi ngân hàng có mức lãi suất khác nhau, tuy nhiên mức độ chênh lệch không nhiều. Doanh nghiệp cần tìm hiểu kỹ về lãi suất của khoản định vay cũng như cách tính lãi suất của ngân hàng. Có 2 hình thức tính lãi:

- Tính lãi theo dư nợ giảm dần: Lãi suất tính trên dư nợ thực tế doanh nghiệp còn nợ (thường áp dụng đối với hình thức vay tín chấp);

- Tính lãi theo dư nợ ban đầu: lãi suất được tính trên dư nợ ban đầu trong suốt thời gian vay (thường áp dụng đối với hình thức vay thế chấp)

Về bản chất, ngân hàng thương mại cũng là một loại hình doanh nghiệp với sản phẩm kinh doanh chính là tiền. Mức độ cạnh tranh tại thị trường này rất khốc liệt. Đây lại là lợi thế đối với các doanh nghiệp kinh doanh thông thường khác bởi nguồn cung càng nhiều thì chất lượng càng phải tốt.

Hiện nay, các ngân hàng thương mại đang có rất nhiều những chính sách và chương trình ưu đãi dành cho doanh nghiệp, đặc biệt là doanh nghiệp vừa và nhỏ – một nhóm khách hàng tiềm năng của ngân hàng.

Chính vì vậy, doanh nghiệp nói chung, doanh nghiệp vừa và nhỏ nói riêng cần tìm hiểu kỹ về các chính sách, quy định để có được sự lựa chọn đúng đắn và phù hợp nhất.

5. Một số bí quyết vay vốn thành công cho Doanh nghiệp vừa và nhỏ

Để các ngân hàng chấp nhận cho vay, ngoài việc tìm hiểu các quy trình vay vốn cũng như các hình thức vay, doanh nghiệp còn cần lưu ý một số vấn đề sau:

Thứ nhất, doanh nghiệp cần xác định rõ mục đích vay vốn

Xác định rõ mục đích ban đầu của việc vay vốn là vô cùng quan trọng. Đây là cơ sở để doanh nghiệp lựa chọn nên vay theo hình thức nào, thời hạn cho khoản vay là bao nhiêu.

Ví dụ: doanh nghiệp vay để mua nhà xưởng nhằm mục đích mở rộng quy mô sản xuất thì số tiền đi vay có thể lớn, thời hạn vay lâu dài. Khi đó, doanh nghiệp cân nhắc việc lựa chọn gói vay trung và dài hạn. Ngược lại, nếu Doanh nghiệp chỉ đi vay để chi trả lương cho nhân viên thì công ty có thể chỉ cần vay trong ngắn hạn.

Thứ hai, lịch sử tín dụng tốt là một lợi thế

Các thông tin về tín dụng của doanh nghiệp bao gồm lịch sử tín dụng, thông tin về nợ xấu (nếu có), xếp hạng tín dụng doanh nghiệp đều được CIC -Trung tâm thông tin tín dụng thuộc ngân hàng nhà nước Việt Nam thu thập, lưu trữ, phân tích và dự báo.

Việc ngân hàng tìm hiểu rất kỹ về lịch sử tín dụng trước đây của doanh nghiệp trước khi ký quyết định phê duyệt cho vay là lẽ đương nhiên bởi không một tổ chức kinh tế nào muốn kinh doanh mà không có lãi. Mặc dù doanh nghiệp chứng minh được khả năng trả nợ nhưng đã từng có nợ xấu cũng sẽ khó khăn hơn trong việc thuyết phục được ngân hàng cho vay tiền. Ngân hàng sẽ dựa vào các chỉ tiêu sau để đánh giá mức độ uy tín của doanh nghiệp:

- Toàn bộ giao dịch tín dụng của doanh nghiệp;

- Tình hình trả nợ trong vòng 01 năm gần nhất của doanh nghiệp;

- Các thông tin khác…

Thứ ba, doanh nghiệp phải chứng minh khả năng trả nợ

Một điều hiển nhiên là doanh nghiệp phải chứng minh được khả năng trả nợ của mình bằng cách đưa ra một số chỉ tiêu sau:

- Tài sản hiện hữu của doanh nghiệp (chỉ tiêu tài sản cố định);

- Dòng tiền thu vào trong tương lai;

- Các khoản phải trả khách hàng;

- Hàng tồn kho…

Từ đó, ngân hàng sẽ đánh giá và xem xét khả năng trả nợ cho khoản vay doanh nghiệp đề nghị.

Thứ tư, hãy tận dụng tài sản thế chấp

Có tài sản thế chấp là một hình thức đảm bảo cho việc chi trả nợ của doanh nghiệp khi có bất kỳ rủi ro nào xảy ra. Tài sản thế chấp càng có giá trị thì mức độ rủi ro cho ngân hàng càng ít. Hiện nay, các ngân hàng thương mại có thể cho vay với số tiền lên tới 80% giá trị của tài sản thế chấp. Các tài sản thế chấp doanh nghiệp thường sử dụng là

- Bất động sản: Nhà xưởng, văn phòng công ty;

- Trang thiết bị, máy móc, tài sản cố định;

- Hàng hóa lưu kho hoặc hóa đơn đầu ra chưa thanh toán (quyền đòi nợ)…

Trên thực tế, các điều khoản và thủ tục vay vốn được ngân hàng quy định khá đầy đủ và rõ ràng. Doanh nghiệp nên nhờ đến sự tư vấn từ các nhân viên ngân hàng trước khi đưa ra quyết định chọn gói vay nào để tối ưu được lãi suất đồng thời phục vụ tốt nhất cho mục đích sản xuất, kinh doanh của mình.

6. Một số lưu ý về giao dịch liên kết

Doanh nghiệp cần chú ý một số quy định về chi phí lãi vay để tránh bị loại chi phí khi quyết toán thuế.

Tại điều 5 nghị định 132/2020/NĐ-CP có nêu về các bên có quan hệ liên kết như sau: “Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và giao dịch tài chính có tính chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản trung và dài hạn của doanh nghiệp đi vay”.

Như vậy, nếu Ngân hàng thoả mãn điều kiện trên thì ngân hàng gọi là có quan hệ liên kết với doanh nghiệp.

Khi đó, theo khoản 3 Điều 16 nghị định 132/2020/NĐ-CP quy định:

- Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.

- Phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ.

MISA AMIS hy vọng qua bài viết, Quý doanh nghiệp, Quý nhà quản trị và các anh chị kế toán và các bạn độc giả đã hiểu hơn về hình thức huy động vốn qua phương án vay vốn ngân hàng thương mại và có những sự chuẩn bị cho doanh nghiệp mình để tiếp cận thành công nguồn vốn vay từ các ngân hàng, tổ chức tín dụng. Chúc Quý doanh nghiệp, quý nhà quản trị và các bạn độc giả thành công!

Ngoài việc tìm hiểu về bí quyết vay vốn hiệu quả thì các doanh nghiệp cũng nên tìm hiểu cách thức quản lý các khoản vay. Hiện nay, các phần mềm kế toán hiện đại nhiều tính năng thông minh như phần mềm kế toán online MISA AMIS có thể hỗ trợ nhiều cho kế toán doanh nghiệp trong việc quản lý các khoản vay:

- Tự động tính lãi vay và nhắc nhở thanh toán khi sắp đến hạn: Theo dõi tình hình giải ngân, trả gốc, trả lãi của từng khế ước, hợp đồng vay. Lập kế hoạch trả nợ vay và tự động nhắc nhở khi đến hạn thanh toán.

- Quản lý khế ước vay, hợp đồng vay: Quản lý tập trung các hợp đồng tín dụng, khế ước vay theo từng đối tượng vay: Số tiền vay, thời hạn vay, lãi suất, kỳ hạn thanh toán, thời gian đáo hạn, số dư nợ gốc còn phải trả…

- Tự động tính lãi vay, nợ gốc thanh toán hàng kỳ:

- Hỗ trợ tính lãi vay theo: Số dư nợ gốc ban đầu hoặc dư nợ thực tế

- Lập kế hoạch trả nợ và tự động tính tiền lãi, nợ gốc cần thanh toán mỗi kỳ của từng khoản vay

- Tự động nhắc nhở các khoản nợ vay sắp đến hạn thanh toán: Dễ dàng thiết lập lịch nhắc nợ trước hạn thanh toán theo thời gian mong muốn.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS.