Dịch vụ, Dịch vụ tài chính kế toán, Tin tức chung

KHAI THUẾ HÀNG THÁNG, HÀNG QUÝ CỦA DOANH NGHIỆP

I. Các loại thuế phải nộp hàng tháng.

Doanh nghiệp thuộc đối tượng kê khai thuế theo GTGT thì phải nộp các loại báo cáo sau:

1. Thuế giá trị gia tăng:

Nếu kê khai thuế GTGT theo phương pháp khấu trừ:

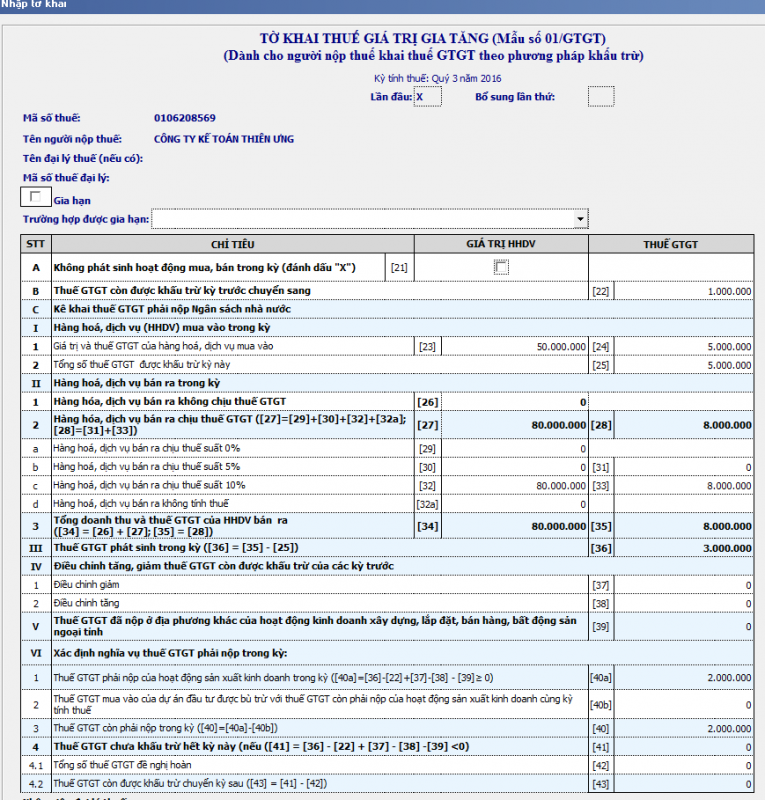

– Tờ khai thuế giá trị gia tăng mẫu số 01/GTGT.

– Bảng kê hóa đơn hàng hóa dịch vụ bán ra mẫu số 01-1/GTGT.

– Bảng kê hóa đơn hàng hóa dịch vụ mua vào mẫu số 01-2/GTGT.

– Kèm theo các phụ lục khác (nếu có).

Nếu kê khai thuế GTGT theo phương pháp trực tiếp:

Trực tiếp trên giá trị gia tăng:

Tờ khai thuế giá trị gia tăng theo mẫu số 03/GTGT.

Các loại thuế phải nộp hàng tháng và hàng quý , năm

Trực tiếp trên doanh thu:

– Tờ khai thuế giá trị gia tăng mẫu số 04/GTGT.

– Bảng kê hóa đơn hàng hóa dịch vụ bán ra mẫu số 04-1/GTGT.

Lưu ý: Những doanh nghiệp mới thành lập dưới 12 tháng thì phải kê khai thuế GTGT hàng tháng và kê khai theo phương pháp trực tiếp.

(Nếu doanh nghiệp bạn chứng minh được việc mua sắm TSCĐ, máy móc > 1 tỷ đồng thì có thể làm công văn xin để được kê khai thuế GTGT theo phương pháp khấu trừ)

2.Thuế thu nhập cá nhân.

Doanh nghiệp kê khai thuế GTGT theo tháng thì :

Phát sinh số thuế TNCN phải nộp > 50.000.000 VND thì kê khai theo tháng.

Các báo cáo thuế TNCN phải nộp hàng tháng:

Tờ khai thuế thu nhập cá nhân mẫu số 02/KK-TNCK (Dành cho doanh nghiệp trả thu nhập từ tiền lương, tiền công).

Tờ khai thuế thu nhập cá nhân mẫu số 03/KK-TNCN (Dành cho doanh nghiệp trả thu nhập từ đầu tư vốn, từ chuyển nhượng chứng khoán, từ bản quyền…).

II. Các loại thuế thu nhập hàng Quý.

Doanh nghiệp kê khai thuế GTGT theo quý thì :

Phát sinh số thuế TNCN phải nộp < 50.000.000 VND thì kê khai theo quý.

1.Thuế giá trị gia tăng.

Tờ khai thuế GTGT khấu trừ: 01/GTGT.

Kèm theo:

– Bảng kê hóa đơn chứng từ hàng hóa dịch vụ Mua vào (PL01-2/GTGT) và

Bán ra (PL01-1/GTGT).

– Các bảng kê phụ lúc khác nếu có. (theo mẫu tại Thông tư 28/2011/TT-BTC).

2.Thuế thu nhập cá nhân.

– Tờ khai thuế theo quý kế toán dùng mẫu tờ khai : 02/KK-TNCN.

Khấu trừ thuế đối với thu nhập đầu tư vốn, chuyển nhượng chứng khoán, bản quyền, nhượng quyền thương mại, trúng thưởng thì khai và nộp tờ thuế theo mẫu 03/KK-TNCN theo quý.

Công ty không phát sinh khấu trừ thuế thu nhập cá nhân thì không phải khai thuế.

Công ty thuộc đối tượng nộp thuế theo quý thì hạn nộp tờ khai thuế TNCN là ngày 30 của tháng sau quý.

VD: Thời hạn nộp chậm nhất là ngày 30/4, 30/7, 30/10 và 30/01.

Các loại thuế phải nộp hàng tháng và hàng quý , năm

3.Thuế thu nhập doanh nghiệp tạm tính Quý.

– Tờ khai thuế thu nhập doanh nghiệp quý theo mẫu số 01A/TNDN đối với doanh nghiệp thực hiện đầy dủ chế độ sổ sách hóa đơn và phát hiện được chi phí thực phát sinh của kì tính thuế.

– Tờ khai thuế thu nhập doanh nghiệp quý theo mẫu số 01B/TNDN đối với doanh nghiệp không xác định được chi phí phát sinh thực tế.

Thời hạn nộp thuế chậm nhất là ngày 30 (hoặc 31) tháng đầu tiên sau quý.

4.Báo cáo sử dụng hóa đơn theo Quý.

– Báo cáo tình hình sử dụng hóa đơn theo mẫu : BC26- AC ban hành kèm theo thong tư số 64/2013/TT- BTC của bộ tài chính.

– Báo cáo tình hình sử dụng hóa đơn được gửi cùng hồ sơ khai thuế GTGT của tháng đầu tiên của quý tiếp theo.

III. Các loại báo cáo thuế hàng năm.

Thời hạn nộp thuế được tổng hợp theo các thông tư:

– 156/2013/TT-BTC.

– 119/ 2014/ TT-BTC.

– 151/2014/ TT-BTC.

1.Thời hạn nộp hồ sơ và báo cáo thuế năm.

Các doanh nghiệp đã và đang hoạt động thì phải nộp tiền thuế và báo cáo thuế chậm nhật là ngày thứ 30 của tháng đầu tiên của năm dương lịch.

2.Thời hạn nộp hồ sơ quyết toán thuế theo năm.

– Quyết toán thuế gồm quyết toán thuế TNCN, quyết toán thuế TNDN và báo cáo tài chính.

VD: Thời hạn nộp thuế : 30/01/2015.

– Thời hạn nộp hồ sơ chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

VD: Thời hạn nộp báo cáo tài chính năm 2014 là 31/03/2015.

– Thời hạn nộp hồ sơ quyết toán thuế đối với doanh nghiệp chia tách, hợp nhất, sát nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hoạt động chậm nhất là ngày thứ 45 kể từ ngày có quyết định.

Các loại thuế phải nộp hàng tháng và hàng quý , năm