Sản phẩm MISA, Tin tức

Cách hạch toán khấu hao tài sản cố định mới nhất – có ví dụ cụ thể

Trong quá trình kinh doanh, việc hạch toán và tính khấu hao tài sản cố định (TSCĐ) là một phần quan trọng để đảm bảo tính minh bạch và hiệu quả trong quản lý tài chính. Hãy cùng MISA eSign khám phá chi tiết về quy trình hạch toán khấu hao tài sản cố định, giúp độc giả có thể áp dụng vào thực tế kinh doanh của mình.

Xem thêm: Khấu hao tài sản cố định là gì? Cách tính khấu hao TSCĐ

1. Cách hạch toán khi mua tài sản cố định không phải lắp đặt, chạy thử

Nếu mua tài sản cố định mà không phát sinh các chi phí khác như lắp đặt, chạy thử, đầu tư,… và có thể sử dụng ngay, hạch toán như sau:

Nợ tài khoản 211 (Nguyên giá không bao gồm VAT).

Nợ tài khoản 1332 (VAT được khấu trừ).

Có tài khoản 1121 hoặc 331.

Ví dụ: Vào ngày 05/08, công ty A đã mua 1 TSCĐ để sử dụng tại bộ phận sản xuất. Giá mua được ghi trong Hợp đồng GTGT là 51.000.000đ, kèm theo thuế GTGT 10%, số tiền này vẫn chưa được thanh toán cho người bán. Chi phí vận chuyển đã được chi trả bằng tiền mặt là 550.000đ, trong đó đã bao gồm thuế GTGT 10%.

Nợ tài khoản 211: 51.000.000

Nợ tài khoản 133: 5.100.000

Có tài khoản 331: 56.100.000

Nợ tài khoản 211: 500.000

Nợ tài khoản 133: 50.000

Có tài khoản 111: 550.000

Xem thêm: Nguyên giá tài sản cố định là gì? Cách xác định nguyên giá TSCĐ

Trường hợp 1: Tài sản cố định hữu hình được nhận kèm thiết bị phụ tùng thay thế

Khi mua TSCĐ không phải lắp đặt, chạy thử và có kèm thiết bị phụ tùng thay thế, quy trình hạch toán như sau:

Nợ tài khoản 221 (TSCĐ hữu hình).

Nợ tài khoản 153 (Công cụ, dụng cụ) cho thiết bị phụ tùng thay thế.

Nợ tài khoản 133 (VAT được khấu trừ) (nếu có).

Có tài khoản 111, 112, 331.

Lưu ý: Đối với quy trình này, cần xác định giá trị của thiết bị phụ tùng thay thế để hạch toán khấu hao TSCĐ đúng.

Trường hợp 2: Mua tài sản cố định hữu hình theo phương thức trả chậm, trả góp

Trong trường hợp mua theo phương thức trả chậm, trả góp, quy trình hạch toán đòi hỏi sự tính toán cẩn thận về giá trị của tài sản và việc trả nợ theo thời gian.

Khi mua tài sản:

Nợ tài khoản 211 (TSCĐ hữu hình) (nguyên giá – ghi theo giá mua trả tiền ngay).

Nợ tài khoản 133 (VAT được khấu trừ) (nếu có).

Nợ tài khoản 242 (Chi phí trả trước) (phần lãi trả chậm là chênh lệch giữa tổng số tiền phải thanh toán trừ giá mua trả tiền ngay và VAT).

Có tài khoản 111, 112, 331.

Khi thanh toán định kỳ cho người bán:

Nợ tài khoản 331 (Phải trả cho người bán).

Có các tài khoản 111, 112 (số phải trả định kỳ bao gồm cả giá gốc và lãi trả chậm, trả góp phải trả định kỳ).

Khi tính vào chi phí lãi trả chậm, trả góp:

Nợ tài khoản 635 (Chi phí tài chính).

Có tài khoản 242 (Chi phí trả trước).

Lưu ý: Cần theo dõi và đảm bảo việc thanh toán đúng hạn cho các khoản trả góp.

Xem thêm: Mẫu đăng ký phương pháp khấu hao tài sản cố định MỚI nhất

Trường hợp 3: Tài sản cố định hữu hình được tài trợ, biếu, tặng

Khi TSCĐ hữu hình được tài trợ, biếu, tặng, quy trình hạch toán thực hiện như sau:

Nợ tài khoản 221 (TSCĐ hữu hình).

Có tài khoản 711 (Thu nhập khác).

Lưu ý: Các chi phí khác liên quan trực tiếp đến việc tài trợ, biếu, tặng này cũng cần được hạch toán khấu hao tài sản cố định theo quy định của pháp luật như sau:

Nợ tài khoản 211 (TSCĐ hữu hình).

Có các tài khoản 111, 112, 331…

Trường hợp 4: Mua tài sản cố định hữu hình là nhà cửa, vật kiến trúc gắn liền với quyền sử dụng đất

Trong việc mua TSCĐ hữu hình như nhà cửa, vật kiến trúc gắn liền với quyền sử dụng đất, quy trình hạch toán bao gồm cả việc xác định giá trị của tài sản và việc phân biệt giữa TSCĐ và quyền sử dụng đất:

Nợ tài khoản 211 (TSCĐ hữu hình) (nguyên giá – chi tiết nhà cửa, vật kiến trúc).

Nợ tài khoản 213 (TSCĐ vô hình) (nguyên giá – chi tiết quyền sử dụng đất).

Nợ tài khoản 133 (VAT được khấu trừ) (nếu có).

Có tài khoản 111, 112, 331…

Xem thêm: Hướng dẫn hộ kinh doanh cá thể kê khai thuế: Những điều cần biết

2. Cách hạch toán khi mua tài sản cố định mà phải lắp đặt, chạy thử

Khi mua TSCĐ mà phải qua lắp đặt, chạy thử, trang bị thêm trước khi đưa vào sử dụng (không sử dụng được ngay), thực hiện hạch toán như sau:

Nợ tài khoản 241 (Mua sắm TSCĐ).

Nợ tài khoản 133 (VAT được khấu trừ).

Có tài khoản 112, 331.

Khi có biên bản bàn giao, nghiệm thu:

Nợ tài khoản 211 (TSCĐ hữu hình).

Có tài khoản 241.

3. Cách hạch toán trường hợp nhận vốn góp hoặc nhận vốn cấp bằng tài sản cố định

Trong trường hợp nhận vốn góp hoặc nhận vốn cấp bằng TSCĐ, thực hiện hạch toán như sau:

Nợ tài khoản 211 (TSCĐ hữu hình).

Có tài khoản 411 (Nguồn vốn kinh doanh).

Lưu ý: Việc bắt đầu hoặc dừng trích khấu hao tài sản cố định được thực hiện từ ngày (số ngày trong tháng) mà TSCĐ được tăng hoặc giảm. Doanh nghiệp sẽ thực hiện hạch toán tăng giảm tài sản cố định theo quy định của chế độ kế toán hiện hành. Điều này có nghĩa là:

- Ngày ghi tăng TSCĐ cũng là ngày bắt đầu trích khấu hao cho TSCĐ (tức là nếu bạn hạch toán vào TK 211 vào bất kỳ ngày nào thì trích khấu hao sẽ bắt đầu tính từ ngày đó).

- Ngày ghi giảm TSCĐ cũng là ngày dừng trích khấu hao cho TSCĐ.

Ví dụ: Vào ngày 15/01/20xx, Công ty B đã nhận được vốn góp từ công ty liên doanh C, đó là một tài sản trị giá 300.000.000đ theo Biên bản góp vốn số 03/20xx. Theo định giá của Hội đồng thẩm định, giá trị của tài sản góp vốn được xác nhận là 300.000.000đ.

Dựa trên bộ chứng từ này cùng với bộ hồ sơ nguồn gốc của tài sản, phòng kế toán đã ghi nhận việc tăng tài sản tại công ty như sau:

Nợ tài khoản 211: 300.000.000.

Có tài khoản 411: 300.000.000.

4. Cách hạch toán thanh lý tài sản cố định

Dựa vào Biên bản thanh lý và các chứng từ liên quan đến việc thu, chi thanh lý TSCĐ, thực hiện hạch toán như sau:

Phản ánh số thu nhập về thanh lý, nhượng bán TSCĐ:

Nợ tài khoản 111, 112, 131 (Tổng giá thanh toán).

Có tài khoản 711 (Phân bổ giá trị còn lại của TSCĐ khi thanh lý).

Có tài khoản 3331 (VAT phải nộp 33311) (nếu có).

Các chi phí phát sinh cho hoạt động thanh lý, nhượng bán TSCĐ, ghi:

Nợ tài khoản 811 (Chi phí khác).

Nợ tài khoản 133 (VAT được khấu trừ) (nếu có).

Có các tài khoản 111, 112, 141, 311,… (Tổng giá thanh toán).

Ghi giảm nguyên giá TSCĐ thanh lý, nhượng bán:

Nợ tài khoản 214 (Hao mòn TSCĐ) (giá trị hao mòn).

Nợ tài khoản 811 (Chi phí khác) (giá trị còn lại).

Có tài khoản 211 (TSCĐ hữu hình) (nguyên giá).

Có tài khoản 213 (TSCĐ vô hình) (nguyên giá).

Trong trường hợp bán hồ sơ thầu thanh lý TSCĐ:

Nợ các tài khoản 111, 112, 138 để ghi nhận khoản thu từ bán hồ sơ thầu liên quan.

Có tài khoản 811 (Chi phí khác).

Lưu ý:

- Việc hạch toán việc nhượng bán, thanh lý TSCĐ vô hình được quy định thực hiện tương tự như việc hạch toán nhượng bán, thanh lý TSCĐ hữu hình.

- Theo khoản 1 điều 4 của Thông tư 45/2013/TT-BTC, việc phá dỡ TSCĐ cũng được xử lý như thanh lý TSCĐ.

Ví dụ: Ngày 12/4, công ty D đã tiến hành bán một thiết bị bàn ghế đã qua sử dụng tại văn phòng. Thông tin liên quan đến giao dịch như sau:

- Giá mua ban đầu của thiết bị là 24 triệu đồng.

- Giá trị hao mòn lũy kế của thiết bị là 6 triệu đồng.

- Thiết bị đã được sử dụng trong 2 năm.

- Trước khi thực hiện bán, công ty đã chi 500.000đ để sửa chữa thiết bị, số tiền này đã được thanh toán bằng tiền mặt.

- Công ty đã bán thiết bị với giá 8 triệu đồng, chưa bao gồm VAT 10% và chưa thu tiền từ khách hàng.

Hạch toán các nghiệp vụ liên quan như sau (đơn vị tính: Việt Nam Đồng):

Phản ánh số thu nhập về thanh lý, nhượng bán TSCĐ:

Nợ tài khoản 111: 8.800.000.

Có tài khoản 711 (Phân bổ giá trị còn lại của TSCĐ khi thanh lý): 8.000.000.

Có tài khoản 3331 (VAT phải nộp 33311): 800.000.

Các chi phí phát sinh cho hoạt động thanh lý, nhượng bán TSCĐ, ghi:

Nợ tài khoản 811 (Chi phí khác): 500.000.

Có tài khoản 111 (Tổng giá thanh toán): 500.000.

Ghi giảm nguyên giá TSCĐ thanh lý, nhượng bán:

Nợ tài khoản 214 (Hao mòn TSCĐ): 6.000.000.

Nợ tài khoản 811 (Chi phí khác) (giá trị còn lại): 18.000.000.

Có tài khoản 211 (TSCĐ hữu hình) (nguyên giá): 24.000.000.

5. Cách hạch toán trích khấu hao tài sản cố định hàng tháng

Vào cuối mỗi kỳ (tháng), bộ phận kế toán thực hiện việc ghi nhận chi phí trích khấu hao của tài sản cố định theo từng bộ phận sử dụng và hạch toán khấu hao tài sản cố định như sau:

Nợ tài khoản 154 (Bộ phận Sản xuất) (TT 133).

Nợ tài khoản 6421 (Bộ phận Bán hàng) (TT 133).

Nợ tài khoản 6422 (Bộ phận Quản lý) (TT 133).

Nợ tài khoản 623 (Chi phí sử dụng máy thi công) (TT 200).

Nợ tài khoản 627 (Chi phí sản xuất chung) (TT 200).

Nợ tài khoản 641 (Chi phí bán hàng) (TT 200).

Nợ tài khoản 642 (Chi phí quản lý doanh nghiệp) (TT 200).

Có tài khoản 2141 (Hao mòn Tài sản cố định Hữu hình).

Có tài khoản 2142, 2143, 2147 (Tùy từng loại TSCĐ).

Lưu ý: Chỉ triển khai hạch toán trích khấu hao đến khi giá trị trích khấu hao bằng với nguyên giá (đối với tài khoản 211).

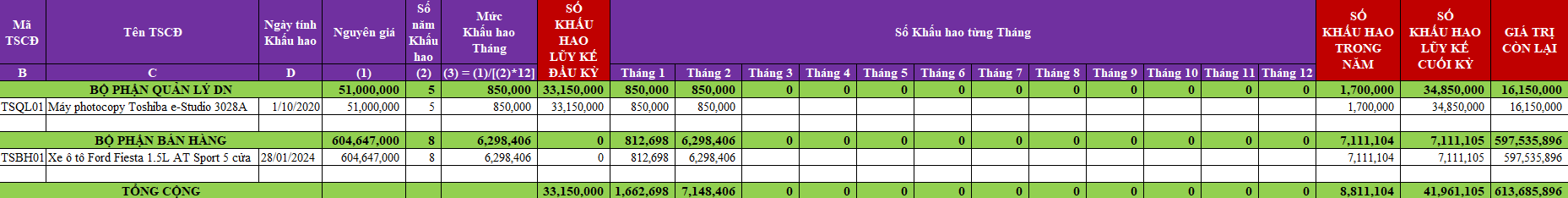

Ví dụ: Dữ liệu trích khấu hao TSCĐ đến hết tháng 2/2024 như sau:

Vào cuối tháng 2/2024, phòng kế toán đã thực hiện việc trích khấu hao cho TSCĐ trong tháng 2/2024. Dựa trên dữ liệu trong cột tháng 2 của Bảng tính khấu hao TSCĐ năm 2024, phòng kế toán đã hạch toán khấu hao tài sản cố định cho mỗi bộ phận sử dụng TSCĐ như sau:

Nợ tài khoản 641: 6.298.406.

Nợ tài khoản 642: 850.000.

Có tài khoản 214: 7.148.406.

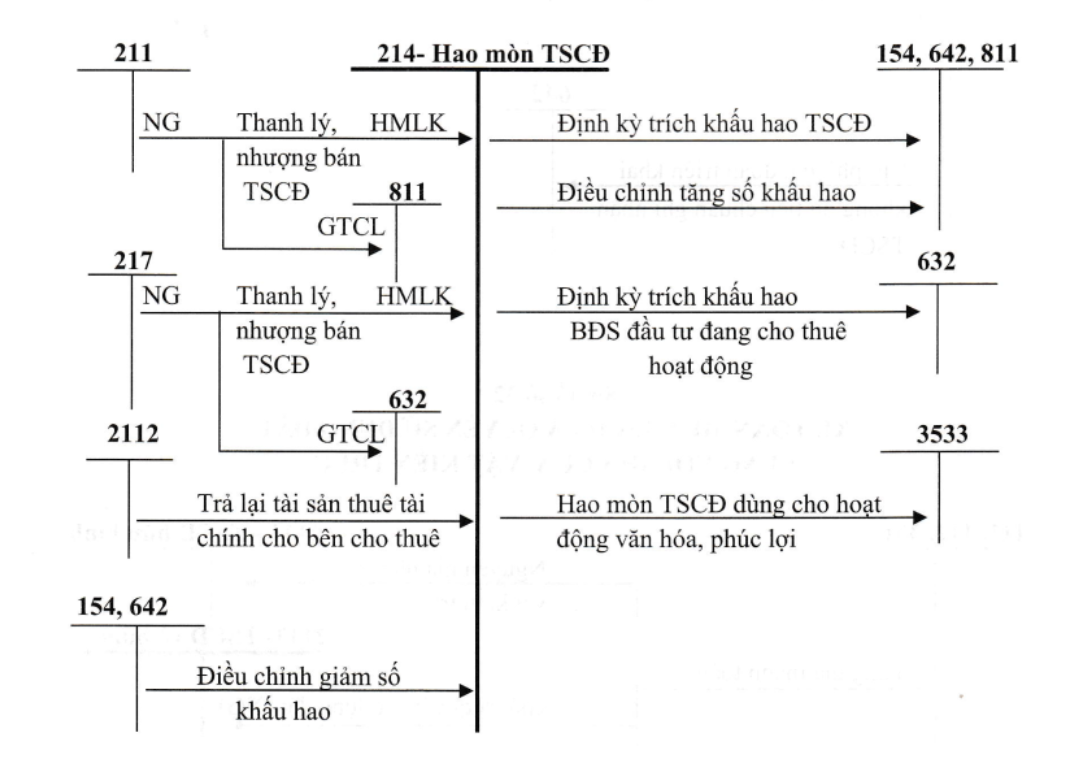

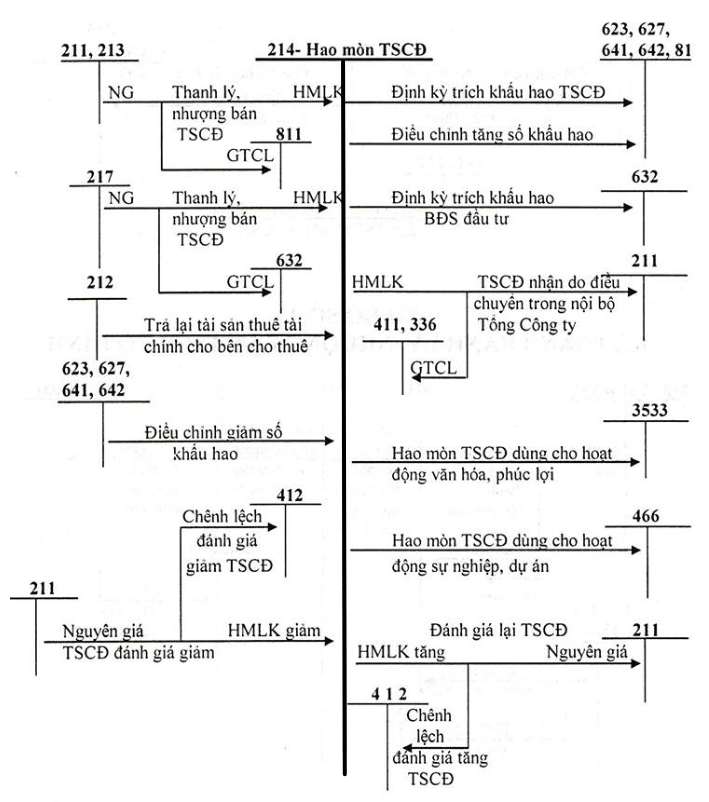

6. Sơ đồ định khoản – hạch toán khấu hao tài sản cố định

Dưới đây là sơ đồ định khoản và hạch toán của tài khoản 214 (khấu hao tài sản cố định) theo các quy định của thông tư 133 và thông tư 200 bạn có thể tham khảo:

Theo thông tư 133

Theo thông tư 200

Lưu ý:

- Các tài khoản kế toán được sử dụng có thể thay đổi tùy theo từng trường hợp cụ thể.

- Việc tuân thủ các quy định của Luật kế toán và các văn bản hướng dẫn liên quan là rất quan trọng.

Xem thêm: Hao mòn tài sản cố định là gì? Cách hạch toán hao mòn tài sản cố định

Trong bài viết này, chúng ta đã đi sâu vào cách hạch toán khấu hao tài sản cố định, đặc biệt là quy trình định khoản và bút toán liên quan đến việc này. Việc hiểu và thực hiện đúng cách các bước trong quy trình hạch toán khấu hao không chỉ là điều cần thiết để đảm bảo tính chính xác trong báo cáo tài chính mà còn giúp doanh nghiệp tối ưu hóa quản lý tài sản và chi phí.