Sản phẩm MISA, Tin tức

Phương pháp nâng cao hiệu quả sử dụng tài sản lưu động

Tài sản lưu động (tiếng Anh: Current Assets) là bộ phận tài sản thường chiếm tỷ trọng lớn ở các doanh nghiệp và giữ một vai trò rất quan trọng đối với quá trình sản xuất kinh doanh của doanh nghiệp. Vậy làm sao để nâng cao hiệu quả sử dụng tài sản lưu động, nội dung này sẽ được trình bày trong bài viết dưới đây.

1. Tại sao phải nâng cao hiệu quả sử dụng tài sản lưu động?

Tài sản lưu động là một số tài sản thuộc quyền sở hữu của doanh nghiệp như tiền mặt, tiền gửi ngân hàng, các khoản phải thu ngắn hạn, hàng tồn kho, chi phí trả trước, chứng khoán có thể bán và những tài sản có thể chuyển thành tiền mặt trong thời hạn dưới một năm. Tài sản lưu động nhìn chung có một số đặc điểm như sau:

Sự vận động của tài sản lưu động gắn liền với chu kì kinh doanh của doanh nghiệp; khi doanh nghiệp bán hàng và thu được tiền cũng đồng nghĩa với việc tài sản lưu động kết thúc một chu kỳ vận động luân chuyển. Do vậy, việc tăng tốc độ luân chuyển của tài sản lưu động cũng gắn liền với việc đẩy nhanh quá trình thu được doanh thu, góp phần tăng lợi nhuận và hiệu quả hoạt động của doanh nghiệp.

Thời gian luân chuyển của tài sản lưu động càng ngắn chứng tỏ công tác quản lý và sử dụng tài sản lưu động càng đạt hiệu quả cao, doanh thu, lợi nhuận của công ty càng được cải thiện, kết quả hoạt động kinh doanh của doanh nghiệp càng tốt. Với vai trò quan trọng đó, việc tăng tốc độ luân chuyển tài sản lưu động, nâng cao hiệu quả sử dụng tài sản lưu động trong doanh nghiệp là nhu cầu tất yếu.

Tài sản lưu động bao gồm tất cả các tài sản thuộc nhóm chỉ tiêu “A- Tài sản ngắn hạn” trên bảng cân đối kế toán; Trong đó, tiền và các khoản tương đương tiền, phải thu từ khách hàng và hàng tồn kho là các khoản mục chiếm tỷ trọng lớn trong tổng tài sản lưu động. Việc nâng cao hiệu quả sử dụng các khoản mục tài sản lưu động này có tác động quyết định đến hiệu quả sử dụng toàn bộ tài sản lưu động của doanh nghiệp. Do đó, bài viết này sẽ tập trung trình bày phương pháp hay cách thức để quản lý, sử dụng hiệu quả các tài sản này.

2. Nâng cao hiệu quả sử dụng tiền và các khoản tương đương tiền.

2.1. Phân loại tiền & các khoản tương đương tiền và đặc điểm của chúng

2.1.1. Phân loại tiền và các khoản tương đương tiền

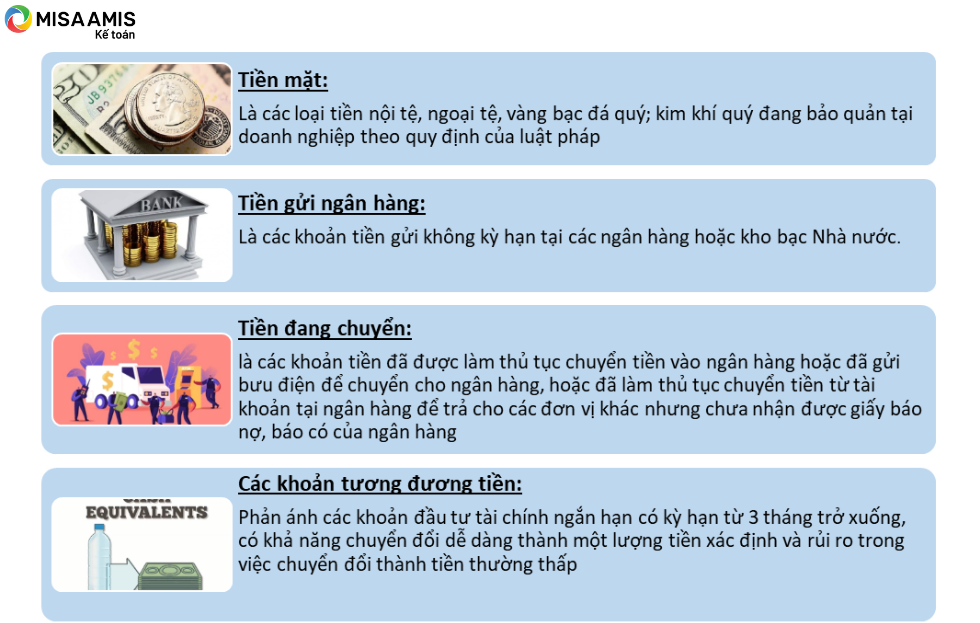

Tiền và các khoản tương đương tiền (sau đây gọi tắt là tiền) bao gồm:

Các khoản tiền mặt, tiền gửi ngân hàng, tiền đang chuyển có thể gọi chung là “Tiền”; đây là bộ phận tài sản có tính thanh khoản cao nhất – các khoản này có khả năng chuyển đổi thành tiền mà chi phí chuyển đổi rất thấp. Các khoản tương đương tiền cũng có thể gọi là các chứng khoán thanh khoản.

2.1.2. Đặc điểm của tiền

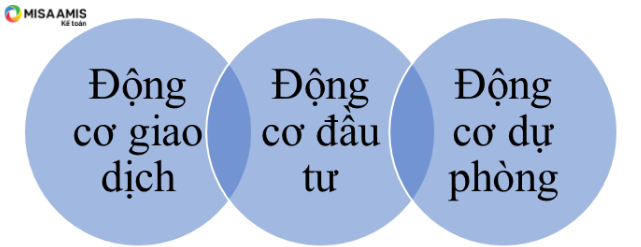

Đặc điểm của tiền mặt là bản thân nó không sinh lãi. Tiền gửi ngân hàng thuộc dạng tiền gửi thanh toán có lãi, nhưng lãi suất rất thấp (ở Việt Nam hiện nay chỉ khoảng từ 0,1% đến 0,3%/năm) do đó mục tiêu quan trọng nhất trong quản lý tiền nói chung là tối thiểu hóa lượng tiền mặt phải tích trữ. Tuy nhiên, việc duy trì dự trữ một lượng tiền nhất định trong doanh nghiệp là điều cần thiết bởi vì:

– Động cơ giao dịch: Việc dự trữ tiền mặt nhằm đáp ứng nhu cầu giao dịch hằng ngày như chi trả tiền mua nguyên, nhiên, vật liệu, chi trả tiền lương, tiền công, nộp thuế, trả cổ tức, … trong quá trình hoạt động kinh doanh của công ty.

– Động cơ đầu tư: Thực hiện dự trữ tiền mặt giúp doanh nghiệp có thể nắm bắt những cơ hội đầu tư thuận lợi trong kinh doanh như được hưởng chiết khấu thanh toán do trả tiền hàng sớm, mua nguyên liệu dự trữ khi giá thị trường giảm, hoặc khi tỷ giá biến động thuận lợi, hay mua các chứng khoán đầu tư nhằm mục tiêu góp phần tăng lợi nhuận công ty.

– Động cơ dự phòng: Dự trữ tiền mặt ở mức cần thiết sẽ giúp doanh nghiệp duy trì khả năng đáp ứng nhu cầu chi tiêu khi có những biến cố bất ngờ xảy ra ảnh hưởng hoạt động thu chi bình thường của công ty, chẳng hạn do ảnh hưởng của yếu tố thời vụ khiến công ty phải chi tiêu nhiều hơn cho việc mua hàng dự trữ trong khi tiền thu bán hàng chưa thu hồi kịp.

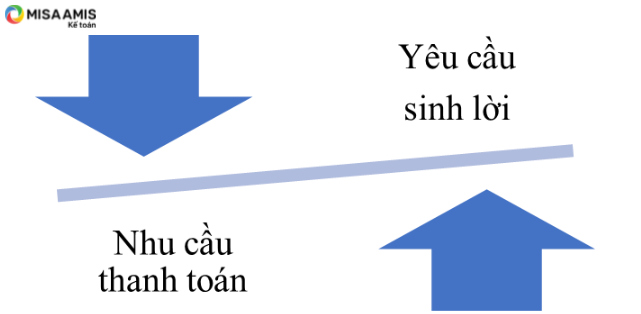

Mặc dù nắm giữ tiền có nhiều tác dụng hữu ích nhưng doanh nghiệp mất đi một lượng vốn để đầu tư vào sản xuất kinh doanh. Chính vì vậy, để dung hòa giữa nhu cầu thanh toán với yêu cầu sinh lời, nhà quản lý phải xác định mức tồn quỹ phù hợp.

2.2. Biện pháp để nâng cao hiệu quả sử dụng tiền

Xuất phát từ đặc điểm của tiền và nhằm nâng cao hiệu quả sử dụng tiền, doanh nghiệp cần thực hiện một số biện pháp quản lý tiền như sau:

– Xác định mức tồn quỹ tối ưu, đảm bảo duy trì hoạt động sản xuất kinh doanh và đáp ứng các nhu cầu tiền mặt tức thời;

– Xây dựng quy trình quy định cụ thể các bước, các đối tượng có liên quan trong quy trình thu, chi quỹ; quy định rõ trách nhiệm của từng bên trong quy trình;

– Thường xuyên rà soát việc thực hiện quy trình, quy định, hạn mức liên quan đến quỹ, định kỳ đối chiếu nhu cầu tiền của các khâu và mức thực có, truy cứu trách nhiệm các bên có liên quan khi phát sinh sai phạm

– Kết hợp cùng các biện pháp quản lý các khoản phải thu, tăng tốc độ thu hồi tiền và các biện pháp quản lý các khoản phải trả, giảm tốc độ chi tiêu, giảm tối đa tình trạng bị chiếm dụng vốn

– Định kỳ đánh giá hiệu quả quản lý ngân quỹ, để đưa ra các điều chỉnh cho phù hợp với nhu cầu của doanh nghiệp.

Trong đó, việc xây dựng quy định, quy trình và xác định mức tồn quỹ tối ưu là nền tảng cho việc quản lý quỹ, các biện pháp còn lại là các biện pháp kết hợp để nâng cao hiệu quả sử dụng tiền. Bên cạnh đó, việc xác định mức tồn quỹ tối ưu là một vấn đề mang tính định lượng, tuy nhiên cũng là vấn đề khó xác định nhất.

Hiện trên thế giới, có hai mô hình phổ biến được tham khảo trong xác định mức tồn quỹ tối ưu là mô hình của Baumol và mô hình của Miller- Orr

- Mô hình đặt hàng hiệu quả (EOQ) của Baumol

Nhà kinh tế học Baumol đã giả định doanh nghiệp có dòng tiền tệ rời rạc với lưu chuyển tiền thuần ổn định, không đổi qua các kỳ. Vì vậy, nếu gọi lượng tiền cần duy trì trong kỳ là M, tồn quỹ bình quân của doanh nghiệp sẽ là M/2. Sự thay đổi ngân quỹ của doanh nghiệp diễn ra đều đặn, có ước tính trước như hình 1.1:

Sơ đồ 1. Giả định sự thay đổi ngân quỹ theo mô hình EOQ của Baumol

Theo Baumol, để tận dụng khả năng sinh lời, doanh nghiệp sẽ sử dụng chứng khoán thanh khoản cao làm “bước đệm” trong dự trữ, thay thế cho tiền. Đây là những chứng khoán ngắn hạn, có ít rủi ro trong quá trình chuyển đổi thành tiền như tín phiếu kho bạc, kỳ phiếu ngân hàng… Khi ngân quỹ dư thừa tạm thời, nhà quản lý sẽ mua chứng khoán và ngược lại, các chứng khoán này được bán đi khi ngân quỹ thiếu hụt.

Ta có sơ đồ tổng quát quản lý tiền như sau:

Sơ đồ 2: Sơ đồ luân chuyển tiền mặt

Việc giữ tiền thay cho chứng khoán làm phát sinh 2 loại chi phí cơ bản là chi phí cơ hội và chi phí giao dịch. Trong đó:

- Chi phí cơ hội được đo bằng tỷ lệ sinh lời của chứng khoán (kí hiệu là i %) nhân với số dư ngân quỹ bình quân (M/2):

| Chi phí cơ hội = | Tỷ lệ sinh lời chứng khoán x | Số dư ngân quỹ bình quân |

- Chi phí giao dịch là chi phí phát sinh cho mỗi lần chứng khoán mỗi lần bán chứng khoán, ví dụ như chi phí thuế, chi phí phải trả cho các công ty chứng khoán, … , được giả định bằng 1 số tuyệt đối Cb. Nếu trong kỳ, doanh nghiệp cần sử dụng tổng số tiền là Mn, số lần bán chứng khoán sẽ là Mn/M.

Các doanh nghiệp thường sử dụng mô hình EOQ xác định lượng dự trữ tiền mặt tối ưu M* như sau:

M*=2*Mn*Cbⅈ

Kết quả cho thấy, nếu chứng khoán có tỷ lệ sinh lời lớn, doanh nghiệp nên nắm giữ ít tiền và ngược lại, nếu chi phí giao dịch cho mỗi lần bán chứng khoán cao, xu hướng chung là tích trữ tiền. Như vậy, mức tồn quỹ thiết lập theo mô hình Baumol vừa đáp ứng nhu cầu thanh toán của doanh nghiệp, vừa tận dụng khả năng sinh lời của tiền.

Ví dụ: Một doanh nghiệp mỗi năm phải chi một lượng tiền mặt 3.600 triệu. Chi phí mỗi lần đem bán các chứng khoán thanh khoản cao là 0,5 triệu đồng; lãi suất chứng khoán ngắn hạn là 10% năm thì lượng dự trữ tiền mặt tối ưu là:

M*=2*3600*0,50,1= 189,7

Nếu doanh nghiệp mỗi tháng phải chi lượng tiền mặt là 300 triệu thì khoảng 19 ngày phải bán chứng khoán một lần. Mức dự trữ tiền trung bình của doanh nghiệp sẽ là 189,7:2≈94,8189,7:2≈94,8 triệu

Tuy nhiên, mô hình này chỉ phù hợp với những doanh nghiệp có tình hình luân chuyển tiền (vào, ra) ổn định giữa các thời kỳ trong năm. Điểm hạn chế của mô hình này xuất phát ngay từ giả định ban đầu về lưu chuyển tiền tệ thường không phù hợp với thực tế. Khác với việc dự trữ nguyên vật liệu phục vụ sản xuất, nhu cầu về tiền, cũng như các khoản phải thu, phải trả của phần lớn các doanh nghiệp trong quá trình kinh doanh không xuất hiện một cách đều đặn và dễ dàng đoán trước. Nên mức tồn quỹ của doanh nghiệp không thể ổn định bằng M/2 như trong mô hình. Từ đó, giá trị M* tính được không hoàn toàn chính xác và chỉ có ý nghĩa trên phương diện lý thuyết.

- Mô hình Miller- Orr

Trong thực tế hoạt động kinh doanh của các doanh nghiệp rất hiếm khi mà lượng tiền vào, ra của doanh nghiệp lại đều đặn và không dễ dự kiến trước được chính xác, từ đó tác động đến mức dự trữ cũng không thể đều đặn như việc tính toán trên. Để khắc phục những nhược điểm nêu trên trong mô hình của Baumol, bằng việc nghiên cứu và phân tích thực tiễn, các nhà kinh tế học đã đưa ra mức dự trữ tiền mặt dự kiến dao động trong một khoảng, tức là lượng tiền dự trữ sẽ biến thiên từ cận thấp nhất đến giới hạn cao nhất. Nếu lượng tiền mặt ở dưới mức thấp (giới hạn dưới) thì doanh nghiệp thường chọn là bán chứng khoán đầu tư ngắn hạn để có lượng tiền mặt ở mức dự kiến, ngược lại tại nếu lượng tiền trên mức giới hạn trên, doanh nghiệp sử dụng số tiền vượt quá mức giới hạn mua chứng khoán để đưa lượng tiền mặt về mức dự kiến.

Sơ đồ 3. Mô hình Miller- Orr

Khoảng dao động của lượng tiền mặt dự kiến phụ thuộc vào ba yếu tố cơ bản sau:

– Mức dao động của thu chi ngân quỹ hàng ngày lớn hay nhỏ.

Sự dao động này được thể hiện ở phương sai của thu chi ngân quỹ. Phương sai của thu chi ngân quỹ là trung bình cộng của bình phương độ chênh lệch của thu chi ngân quỹ thực tế từng ngày so với thu chi bình quân ngân quỹ bình quân trong giai đoạn xem xét.

Doanh nghiệp có thể dựa trên số liệu thống kê về biến động ngân quỹ trong quá khứ trong khoảng thời gian đủ dài để tính bình quân nhu cầu quỹ và mức biến thiên của nhu cầu so với mức bình quân này. Cụ thể, trước tiên, xác định mức thu chi ngân quỹ bình quân theo ngày (giả sử doanh nghiệp là một đơn vị bán lẻ, cần phải tính chi tiết đến từng ngày), từ đó xác định chênh lệch thu chi thực tế từng ngày với thu chi bình quân, tiếp theo, bình phương giá trị chênh lệch đó lên, cộng tổng bình phương chênh lệch của các ngày, rồi chia trung bình theo số kỳ tính toán sẽ ra được giá trị phương sai thu chi ngân quỹ. Nếu phương sai càng lớn chứng tỏ thu chi thực tế mỗi ngày càng có nhiều khác biệt so với thu chi bình quân. Khi đó doanh nghiệp cũng sẽ quy định khoảng dao động tiền mặt cao.

Thường thì nhu cầu giữ tiền mặt ngoài cân nhắc cần có số tiền mặt đủ lớn để đáp ứng nhu cầu thanh toán các khoản chi phí thì doanh nghiệp còn thay thường cân nhắc một số yếu tố khác, Ví dụ:

+ Chi phí cố định của việc mua bán chứng khoán. Khi chi phí này lớn, người ta muốn giữ tiền mặt nhiều hơn và khi đó khoảng dao động của tiền mặt cũng lớn.

+ Lãi suất thị trường càng cao các doanh nghiệp sẽ giữ lại ít tiền và do vậy khoảng dao động tiền mặt sẽ giảm xuống

Khoảng dao động tiền mặt được xác định bằng công thức sau:

D= 3* 34*Cb*Vbⅈ13

Trong đó:

D: Khoảng dao động tiền mặt (khoảng cách giữa giới hạn trên và giới hạn dưới của lượng tiền mặt dự trữ)

Cb: Chi phí của mỗi lần giao dịch mua bán chứng khoán thanh khoản

Vb: Phương sai của thu chi ngân quỹ

i: Lãi suất

Các chỉ số 3, 34 là các hằng số trong công thức, áp dụng cho tất cả các doanh nghiệp

🡺 Mức tiền mặt theo thiết kế (M*), mức tiền mặt giới hạn trên (Mmax) được xác định như sau:

| Mức tiền mặt theo thiết kế (M*) | = | Mức tiền mặt giới hạn dưới (Mmin) | + | Khoảng dao động tiền mặt (D)3 |

| Mức tiền mặt giới hạn trên (Mmax) | = | Mức tiền mặt giới hạn dưới (Mmin) | + | Khoảng dao động tiền mặt (D) |

Đây là mô hình mà thực tế được rất nhiều doanh nghiệp áp dụng. Khi áp dụng mô hình này, mức tiền mặt giới hạn dưới thường được lấy là mức tiền mặt tối thiểu do doanh nghiệp tự xác định.

Ví dụ: Công ty ABC dự định lượng tiền mặt tối thiểu là 5.000 đơn vị. Phương sai của thu chi ngân quỹ hàng ngày là 490.000 đơn vị, lãi suất là 0,8%/ngày; chi phí giao dịch cho mỗi lần mua bán chứng khoán là 2 đơn vị, thì khoảng dao động của tiền mặt dự trữ sẽ là:

D= 3* 34*490.000*20,000813= 1.353,7 đơn vị

Khi đó giới hạn trên sẽ là: 5.000 + 1.353,7 = 6.353,7 đơn vị

Mức tiền mặt theo thiết kế là: 5.000+1353,7/3=5.451,235 đơn vị

3. Quản lý chặt chẽ các khoản phải thu

Trong nền kinh tế thị trường, việc mua chịu, bán chịu giữa khách hàng và nhà cung cấp là điều khó tránh khỏi. Doanh nghiệp có thể sử dụng các khoản phải trả người bán chưa đến kỳ hạn thanh toán như một nguồn vốn bổ sung để tài trợ cho các nhu cầu tài sản lưu động ngắn hạn và đương nhiên, ở chiều ngược lại, khi bán chịu sản phẩm thì doanh nghiệp cũng bị người mua chiếm dụng vốn. Việc bán chịu sẽ giúp doanh nghiệp dễ dàng tiêu thụ được sản phẩm, đồng thời góp phần xây dựng mối quan hệ làm ăn tốt đẹp với khách hàng. Tuy nhiên nếu tỷ trọng các khoản phải thu quá lớn trong tổng số tài sản lưu động thì nó sẽ gây ra những khó khăn cho doanh nghiệp và làm giảm hiệu quả sử dụng tài sản lưu động trong doanh nghiệp.

Quản trị các khoản phải thu tốt, tức là hạn chế mức tối thiểu lượng tiền hàng bị chiếm dụng, giảm số ngày của chu kỳ thu tiền bình quân, thúc đẩy vòng quay của tài sản lưu động, đồng thời, giảm các chi phí quản lý nợ phải thu, chi phí thu hồi nợ, chi phí nợ xấu.

Một số biện pháp nâng cao hiệu quả sử dụng các khoản phải thu như sau:

① Xây dựng quy trình bán hàng, xác định chính sách bán hàng (bán buôn, bán lẻ, thời hạn giao hàng, thời hạn thanh toán, hạn mức tín dụng, đặt cọc, bảo lãnh, bảo hiểm bởi bên thứ ba,… )

② Xây dựng hợp động mẫu, hợp đồng nguyên tắc với một số khách hàng, hoặc sản phẩm trọng yếu, với các điều khoản chặt chẽ về giá trị thanh toán, thời hạn thanh toán, cũng như các khoản phạt chậm trả, lãi chậm trả cụ thể, đảm bảo giảm thiểu rủi ro không thu hồi được công nợ.

③ Phân tích khả năng tín dụng của khách hàng:

Phân tích khả năng tín dụng của khách hàng bắt đầu bằng việc xây dựng một tiêu chuẩn tín dụng thương mại (hay chính sách bán chịu) hợp lý, sau đó là việc xác minh phẩm chất, tư cách tín dụng của khách hàng tiềm năng. Nếu khả năng tín dụng của khách hàng phù hợp với những tiêu chuẩn tối thiểu mà doanh nghiệp đưa ra thì tín dụng thương mại có thể được cấp.

Tuy nhiên, việc thiết lập các tiêu chuẩn tín dụng của các nhà quản trị tài chính phải đạt tới sự cân bằng thích hợp giữa lợi nhuận và rủi ro. Nếu tiêu chuẩn tín dụng đặt ra quá cao sẽ loại bỏ nhiều khách hàng tiềm năng và sẽ giảm lợi nhuận, còn nếu tiêu chuẩn được đặt ra quá thấp có thể làm tăng doanh thu, nhưng nguy cơ phát sinh nhiều khoản tín dụng có rủi ro cao và chi phí thu tiền cũng cao.

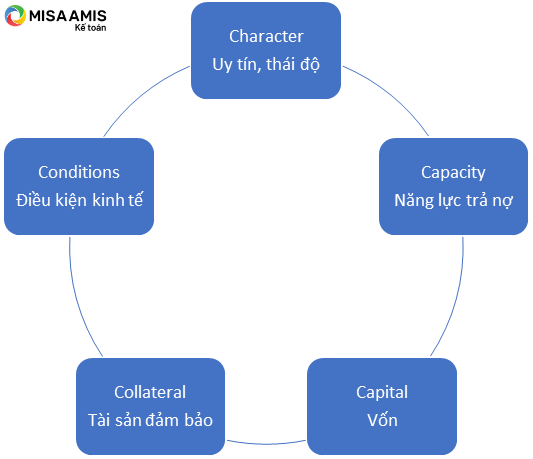

Các tài liệu được sử dụng để phân tích khách hàng có thể là kiểm tra bảng cân đối kế toán, bảng kế hoạch ngân quỹ, phỏng vấn trực tiếp, xuống tận nơi để kiểm tra tìm hiểu qua các khách hàng khác và phải luôn bám sát tình hình thu chi và khả năng thanh toán của khách hàng. Khi thực hiện việc phân tích khả năng tín dụng của khách hàng người ta thường đánh giá những tiêu chuẩn sau (phân tích 5C trong chính sách tín dụng thương mại):

– Character (Uy tín, thái độ): Tiêu chuẩn này nói lên tinh thần trách nhiệm của khách hàng trong việc trả nợ. Điều này được xác lập trên cơ sở xem xét việc chấp hành kỷ luật thanh toán của khách hàng với các khoản nợ trước đây đối với doanh nghiệp hoặc đối với các doanh nghiệp khác.

– Capacity (Năng lực trả nợ): Tiêu chuẩn này được dựa vào hai cơ sở là chỉ tiêu về khả năng thanh toán nhanh và bảng dự trữ ngân quỹ của doanh nghiệp….

– Capital (Vốn): Gồm vốn hoạt động và vốn chủ sở hữu của khách hàng; đây là tiêu chuẩn đánh giá về tiềm năng tài chính dài hạn.

– Collateral (Tài sản đảm bảo): Là xem xét khách hàng dưới giác độ các tài sản mà họ có thể sử dụng để đảm bảo cho các khoản nợ do mua chịu.

– Conditions (Điều kiện kinh tế): Tức là đề cập đến bối cảnh, điều kiện nền kinh tế (tình hình lạm phát, lãi suất), khả năng phát triển của khách hàng, xu thế phát triển về ngành nghề kinh doanh của khách hàng,… có thuận lợi cho việc bán chịu sản phẩm hay không.

④ Phân tích đánh giá khoản tín dụng được đề nghị:

Trên cơ sở phân tích khả năng tín dụng của khách hàng, tình hình tiêu thụ sản phẩm và tình hình tài chính của doanh nghiệp hiện tại và cho kỳ hoạt động sắp tới, nhà quản trị doanh nghiệp sẽ đưa ra quyết định có bán chịu sản phẩm (hay cấp tín dụng thương mại) cho khách hàng hay không, mức và thời hạn bán chịu là bao nhiêu cho từng khách hàng, tỷ lệ chiết khấu thanh toán là bao nhiêu %, v.v.

⑤ Quản lý nợ phải thu:

Để giúp doanh nghiệp có thể quản lý chặt chẽ, nhanh chóng thu hồi các khoản phải thu, hạn chế rủi ro và các chi phí không cần thiết phát sinh làm giảm hiệu quả sử dụng tài sản lưu động, doanh nghiệp cần coi trọng các biện pháp chủ yếu sau:

– Mở sổ theo dõi chi tiết các khoản nợ phải thu theo từng đối tượng và theo dõi cho từng hóa đơn, thường xuyên đôn đốc để thu hồi đúng hạn

– Tiến hành xác định và trích lập dự phòng nợ phải thu khó đòi vào chi phí sản xuất kinh doanh. Quỹ này được sử dụng để bù đắp các khoản phải thu của doanh nghiệp nhưng không thể thu hồi được để bảo toàn vốn kinh doanh của doanh nghiệp.

– Thường xuyên và định kỳ tiến hành phân tích cơ cấu các khoản nợ phải thu theo tuổi các khoản nợ để đánh giá đúng tình hình và đưa ra giải pháp xử lý phù hợp. Riêng với các khoản nợ quán hạn, cần tìm hiểu nguyên nhân phát sinh và khả năng thu hồi từng khoản nợ để có biện pháp xử lý thích hợp như gia hạn nợ, thỏa ước xử lý nợ, xóa một phần nợ cho khách hàng, bán nợ hoặc yêu cầu tòa án giải quyết.

4. Nâng cao hiệu quả sử dụng hàng tồn kho

Đối với các doanh nghiệp hoạt động sản xuất kinh doanh thì dự trữ vật tư hàng hóa là yếu tố quan trọng quyết định việc doanh nghiệp có sản xuất được ổn định hay không. Do vậy, việc quản lý tồn kho dự trữ đặc biệt quan trọng trong việc nâng cao hiệu quả sử dụng tài sản lưu động. Để tối thiểu hóa chi phí dự trữ lưu kho nguyên vật liệu, nhiên liệu thì doanh nghiệp phải xác định được số lượng vật tư, hàng hóa tối ưu mỗi lần đặt mua, xác định thời điểm nhập hàng sao cho vẫn đáp ứng được nhu cầu sản xuất, đồng thời doanh nghiệp cũng cần phải có những biện pháp quản lý hữu hiệu để đảm bảo nguyên vật liệu trong kho không bị hư hỏng, biến chất, mất mát, giảm giá trị.

4.1. Về xác định sản lượng đặt hàng

Có nhiều cách tiếp cận khác nhau để xác định sản lượng đặt hàng hiệu quả, hay sản lượng hàng hóa tối ưu mỗi lần cung ứng hay mức dự trữ tối ưu. Mô hình hay được các doanh nghiệp sử dụng là mô hình đặt hàng hiệu quả (EOQ) của nhà kinh tế học Baumol. Mô hình được xây dựng với giả định lượng vật tư được sử dụng rất ổn định, hàng hóa mỗi lần mua đều bằng nhau (Q) và luôn được nhà cung cấp đáp ứng đầy đủ (không cần dự trữ bảo hiểm) nên mức dự trữ bình quân trong kho của doanh nghiệp là Q/2.

Công thức của mô hình như sau:

Q*=2*D*C2C1

| Trong đó: Q*: Sản lượng đặt hàng hiệu quả/sản lượng đặt hàng hiệu quả/hay sản lượng hàng hóa tối ưu mỗi lần cung ứng

D: Toàn bộ lượng hàng hóa cần sử dụng cả năm theo kế hoạch kinh doanh C1: Chi phí lưu kho đơn vị hàng tồn (chi phí bảo quản, bảo hiểm, chi phí cơ hội do lưu giữ hàng tồn kho,..) C2: Chi phí mỗi lần đặt hàng (chi phí quản lý giao dịch, vận chuyển xếp dỡ hàng hóa) |

Sơ đồ 4: Sơ đồ mô hình EOQ của Baumol

4.2 Về xác định thời điểm đặt hàng

Về mặt lý thuyết, người ta giả định khi nào lượng hàng hóa kỳ trước hết mới nhập kho hàng hóa mới, nhưng thực tế hầu như không bao giờ như vậy. Do việc thực hiện 1 chu kỳ tái cung cấp vật tư phải qua một thời gian nhất định; vì vậy, các doanh nghiệp phải tiến hành chuyến nhập hàng mới khi lượng vật tư trong kho chỉ đủ sử dụng trong thời gian hoàn thành 1 lần nhập hàng. Mặt khác, sẽ có rủi ro nếu hàng không về kịp do nhiều lý do bất khả kháng có thể nảy sinh (như đứt chuỗi cung ứng, lũ lụt gây tắc đường…); vì vậy các doanh nghiệp sẽ dự trữ thêm để hạn chế rủi ro nghĩa là đặt hàng trong khi chưa hết hàng. Tuy vậy, nếu đặt hàng quá sớm có thể làm tăng lượng hàng tồn kho và làm phát sinh nhiều chi phí. Chính vì vậy doanh nghiệp cần tìm ra được thời điểm đặt hàng hợp lý.

Ví dụ: Công ty ABC xác định lượng hàng hóa cần sử dụng trong một năm là 26.000 đơn vị, chi phí cho mỗi lần đặt hàng là 1.000 USD, chi phí lưu kho bình quân là 1,23 USD. Biết thời gian giao hàng trung bình khoảng 5 ngày.

Với số liệu như trên, sản lượng đặt hàng hiệu quả sẽ là Q*= 2*26.000*1.0001,23 = 6.500 đơn vị.

Như vậy, với sản lượng đặt hàng hiệu quả là 6.500 đơn vị và sản lượng tiêu thụ hàng năm là 26.000 đơn vị thì công ty phải đặt hàng 4 lần trong năm. Số lượng đặt hàng trung bình mỗi lần sẽ là 3.250 đơn vị. Số tuần trong năm là 52 tuần. Tốc độ sử dụng hàng tuần sẽ là 26.000/52 = 500 đơn vị, tức là cứ sau một tuần thì hàng tồn kho giảm đi 500 đơn vị. Giá trị đơn vị thực sự nắm giữ trong kho sẽ biến động từ 6.500 xuống 0 trước khi đặt hàng mới.

D trong công thức của mô hình EOQ là sản lượng hàng hóa cần tiêu thụ với doanh nghiệp thương mại, hoặc là sản lượng hàng tồn kho cần sử dụng với doanh nghiệp sản xuất. Với doanh nghiệp thương mại, sản lượng tiêu thụ chính liên quan trực tiếp tới doanh thu, tiêu thụ nhiều thì doanh thu cao. Với công ty sản xuất, nhu cầu bán ra nhiều, sản xuất nhiều hơn, sản lượng nguyên vật liệu cần nhập tăng, D liên quan gián tiếp đến doanh thu. Hay, D biến động cùng chiều với doanh thu.

Như vậy, sản lượng đặt hàng Q* biến động cùng chiều với căn bậc hai của doanh thu.

Cụ thể, khi doanh thu tăng x% thì sản lượng đặt hàng hiệu quả sẽ tăng (1+x%-1)*100%

Vì vậy, tỷ lệ hàng tồn kho trên doanh thu sẽ giảm khi công ty tăng trưởng.

Ví dụ, với mức sản lượng đặt hàng hiệu quả là 6.500 cho doanh thu hàng năm là 26.000 đơn vị, thì hàng tồn kho trung bình là 3.250 đơn vị, tương đương $16.000.

Tuy nhiên, nếu doanh thu tăng 100% lên mức 52.000 đơn vị, sản lượng đặt hàng tối thiểu sẽ chỉ tăng lên mức 9.159 đơn vị, tức là tăng 41% so với sản lượng đặt hàng hiệu quả ban đầu, và giá trị hàng tồn kho cũng tăng lên tương ứng 41% (với điều kiện đơn giá hàng tồn kho không đổi).

Điều này chỉ ra tính lợi ích tăng theo quy mô khi doanh nghiệp nắm giữ hàng tồn kho.

Là mô hình được ứng dụng phổ biến song EOQ được xây dựng dựa trên giả thiết nhu cầu sử dụng hàng hóa, nguyên vật liệu thay đổi đều đặn theo thời gian và luôn có đủ điều kiện để thực hiện các đơn đặt hàng. Điều này chỉ phù hợp với những doanh nghiệp sản xuất – kinh doanh chủ động, ổn định theo kế hoạch, trong một thị trường hàng hóa dồi dào và ít có biến động vĩ mô.

4.3. Một số mô hình quản lý hàng tồn kho khác

Trên thế giới thì hệ thống quản lý hàng tồn kho có thể biến động từ đơn giản đến phức tạp. Một số mô hình được áp dụng như sau:

Hệ thống mô hình đường kẻ đỏ: Các vận dụng hàng tồn kho sẽ được dự trữ được đựng trong một cái thùng. Và có một đường thẳng đỏ vẽ xung quanh các thùng đó thể hiện điểm đặt hàng mới. Người quản lý hàng tồn kho sẽ đặt hàng khi đường thẳng đỏ đó hiện ra. Tương tự, có Mô hình hai thùng song song, sẽ có hai thùng và hàng tồn kho sẽ được xếp vào hai thùng này. Khi thùng số một hết thì chúng ta đặt hàng mới và chúng ta sẽ lấy hàng tồn kho cần sử dụng từ thùng thứ hai.

Các mô hình này thường áp dụng cho các doanh nghiệp bán lẻ. Đây là những mô hình đơn giản, dễ hình dung, chi phí vận hành thấp, tuy nhiên hệ thống này không dựa trên phân tích cụ thể nào về lượng hàng tồn kho tiêu thụ, có thể dẫn tới việc nắm giữ quá nhiều hoặc quá ít hàng tồn kho và cũng không phù hợp khi chủng loại hàng hóa tồn phong phú hơn.

Ngoài các mô hình trên, năm 1950, hãng xe Toyota của Nhật Bản đã xây dựng hệ thống giao hàng đúng hạn – Just In Time (JIT), theo đó, việc đặt hàng thực hiện kịp thời, phù hợp với tiến độ sản xuất. Nói cách khác, vật tư mua về (bao gồm nguyên vật liệu, công cụ, dụng cụ và cả sản phẩm dở dang) được đưa vào sử dụng ngay, nên lượng dự trữ trong kho gần như bằng 0, chi phí cất trữ được tiết giảm tối đa. Đến nay, mô hình này vẫn được áp dụng ở nhiều công ty Nhật Bản, trở thành trào lưu Kanban.

Tuy vậy, như đã phân tích ở trên, luôn tồn tại sự đánh đổi giữa chi phí lưu kho và chi phí đặt hàng. Khi không có dự trữ, doanh nghiệp phải tiến hành đặt hàng nhiều lần, làm gia tăng chi phí giao dịch, nên JIT thích hợp dùng trong điều kiện chi phí thuê kho bãi đắt đỏ, chi phí bảo quản (bảo vệ, điện, nước…) cao trong khi có thể đặt hàng dễ, nhiều nhà cung cấp, nhiều sản phẩm thay thế.

Để áp dụng mô hình này cũng cần thỏa mãn một số điều kiện, cụ thể: hình thành các nhóm doanh nghiệp có mối liên hệ mật thiết với nhau, sản phẩm của doanh nghiệp này là nguyên liệu sản xuất của doanh nghiệp kia. Phải coi trọng uy tín kinh doanh để đảm bảo doanh nghiệp được cung cấp trực tiếp nguyên vật liệu đầy đủ, kịp thời khi cần thiết, tránh phải thu mua qua trung gian. Đồng thời, thị trường các loại hàng hóa của nhóm này ổn định về giá cả và sản lượng, ít tính chất mùa vụ, khiến doanh nghiệp không phải cân nhắc thời điểm mua hàng theo tình hình thị trường. Ngoài ra, hàng hóa có thể tập kết ngay tại dây chuyền sản xuất hoặc khu vực bán hàng, không yêu cầu điều kiện bảo quản đặc biệt về nhiệt độ, độ ẩm, áp suất…, khó hao hụt và mất mát.

Nhìn chung, thực tế nhu cầu hàng tồn kho biến động liên tục, không cố định, rất khó để có một mô hình dự báo chính xác lượng đặt hàng, thời điểm đặt hàng để tối thiểu hóa chi phí. Các công ty cần dựa trên thực tế đặc điểm hoạt động kinh doanh, đặc hiểm hàng tồn kho để lựa chọn cách thức quản lý phù hợp nhất với doanh nghiệp.

4.4. Một số biện pháp bảo quản tránh thất thoát, giảm giá trị hàng tồn kho

Bên cạnh việc xác định thời điểm đặt hàng, sản lượng đặt hàng hiệu quả, các doanh nghiệp cũng cần có các biện pháp bảo quản hàng tồn kho, tránh trường hợp thất thoát, sụt giảm giá trị hàng tồn kho. Một số biện pháp bao gồm:

– Xây dựng quy trình mua hàng, nhập kho, xuất kho hàng tồn kho; quy trình, hướng dẫn bảo quản hàng hóa;

– Xây dựng quy trình, hướng dẫn kiểm kê hàng tồn kho; định kỳ kiểm kê hàng tồn kho với sự tham gia của các bộ phận không trực tiếp quản lý hàng tồn kho như kế toán, mua hàng. Ngoài ra có thể ứng dụng công nghệ, thực hiện kiểm kê đột xuất, trực tuyến. Việc kiểm kê không chỉ đánh giá về số lượng mà còn đánh giá về chất lượng hàng tồn kho, hao mòn, hỏng hóc, từ đó có biện pháp xử lý kịp thời.

– Xây dựng quy chế xử lý sai phạm hàng tồn kho rõ ràng, đảm bảo tính răn đe, quy định rõ trách nhiệm của từng bên trong trường hợp phát hiện sai phạm.

– Thực hiện kiểm soát, kiểm tra, đánh giá việc thực hiện các quy trình liên quan đến hàng tồn kho

– Định kỳ thực hiện báo cáo đánh giá hiệu quả quản lý hàng tồn kho, kịp thời đưa ra các biện pháp điều chỉnh (nếu cần).

Trên đây là một số phương pháp, mô hình hữu ích trong việc nâng cao hiệu quả sử dụng tài sản lưu động, tập trung vào 3 khoản mục chính là tiền, phải thu và hàng tồn kho. MISA AMIS hy vọng các thông tin này sẽ giúp cho doanh nghiệp có thể vận dụng vào hoạt động quản lý của doanh nghiệp mình, nâng cao hiệu quả sử dụng tài sản lưu động, từ đó, nâng cao hiệu quả hoạt động kinh doanh.

Hiện nay, một số phần mềm kế toán trên thị trường, tiêu biểu có phần mềm kế toán online MISA AMIS, MISA SME.Net có tính năng tổng hợp để lên báo cáo về một số chỉ số tài chính của doanh nghiệp, giúp kế toán nhanh chóng có số liệu phục vụ cho báo cáo, nhà quản trị nhanh chóng đưa ra quyết định phù hợp. Phần mềm kế toán online MISA AMIS ngoài khả năng cung cấp các chỉ tiêu tài chính thì còn nhiều tính năng, tiện ích thông minh, hỗ trợ kế toán doanh nghiệp một cách tối đa trong suốt quá trình làm việc:

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- ….

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |