Sản phẩm MISA, Tin tức

Chi phí đi vay và những điều cần biết

Để vận hành hoạt động kinh doanh của mình, mỗi doanh nghiệp có các hình thức huy động vốn từ nhiều nguồn khác nhau. Trong đó vay là một trong những hình thức huy động vốn thường gặp. Vậy chi phí đi vay được vốn hóa trong trường hợp nào, khi nào thì ghi vào kết quả kinh doanh trong kỳ? Chi phí đi vay có được trừ cho mục đích thuế TNDN hay không? Mời bạn đọc cùng MISA AMIS tìm hiểu chi tiết về chi phí đi vay (VAS 16) qua bài viết dưới đây.

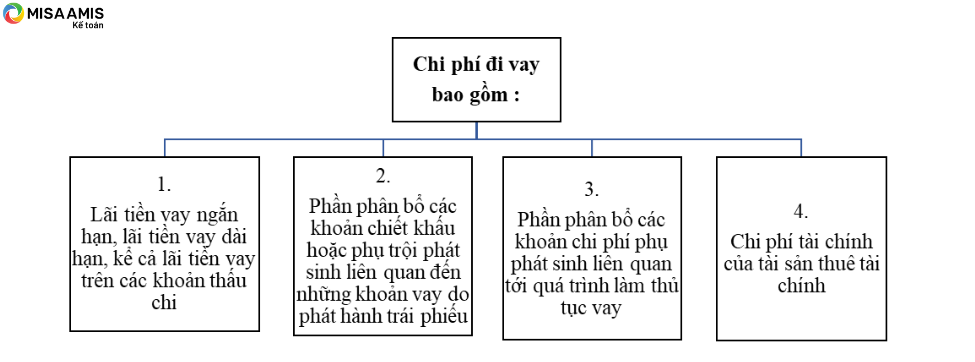

Chi phí đi vay được quy định tại chuẩn mực kế toán số 16 – Chi phí đi vay (VAS 16). Chi phí đi vay gồm chi phí lãi vay và các khoản chi phí liên quan trực tiếp đến khoản đi vay, chi tiết bao gồm:

Trong các đầu mục của chi phí đi vay, thường gặp phổ biến nhất là lãi tiền vay.

Trước khi tìm hiểu việc ghi nhận chi phí đi vay trong các trường hợp, mời bạn đọc tìm hiểu về khái niệm vốn hóa, tài sản dở dang và nguyên tắc kế toán áp dụng liên quan tới ghi nhận chi phí đi vay. Cụ thể:

- Vốn hóa được hiểu là việc ghi nhận chi phí như một phần nguyên giá của tài sản, không ghi nhận trực tiếp chi phí trực tiếp vào chi phí hoạt động sản xuất kinh doanh trong kỳ.

- Tài sản dở dang là tài sản đang trong quá trình đầu tư xây dựng và sản xuất cần có thời gian đủ dài (trên 12 tháng) để có thể đưa vào sử dụng theo mục đích định trước hoặc để bán theo ý định (quy định tại đoạn 3, chuẩn mực số 16 – Chi phí đi vay).

- Nguyên tắc kế toán áp dụng trong ghi nhận chi phí đi vay là nguyên tắc phù hợp – Chi phí phải được ghi nhận phù hợp với doanh thu. Chi phí đi vay nếu liên quan trực tiếp tới việc đầu tư xây dựng hay sản xuất tài sản (và đáp ứng điều kiện) cần được vốn hóa vào giá trị tài sản để phân bổ dần chi phí thông qua việc khấu hao tài sản qua các kỳ sử dụng; chi phí phân bổ khấu hao phân bổ vào các kỳ kế toán này phù hợp với doanh thu hay chính là lợi ích kinh tế mà doanh nghiệp thu được từ việc sử dụng tài sản lâu dài.

1. Trường hợp chi phí đi vay đủ điều kiện vốn hóa

1.1. Điều kiện chi phí đi vay được vốn hóa

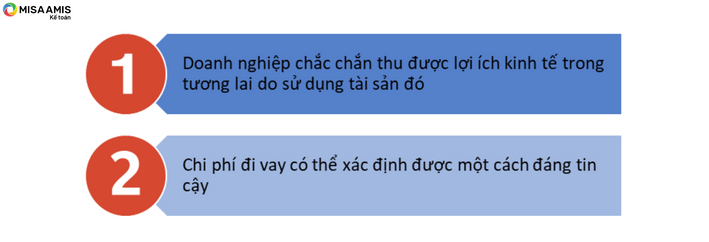

Chi phí đi vay liên quan trực tiếp đến việc đầu tư xây dựng hoặc sản xuất tài sản dở dang nếu thỏa mãn đầy đủ 02 điều kiện dưới đây được tính vào giá trị của tài sản đó (được vốn hoá).

Hai điều kiện cần đồng thời đáp ứng để một khoản chi phí đi vay liên quan trực tiếp đến việc đầu tư xây dựng hoặc sản xuất tài sản dở dang được vốn hóa là:

Trong đó, việc đầu tư xây dựng hoặc sản xuất tài sản dở dang để được vốn hóa thì cần có thời gian xây dựng hoặc sản xuất trên 12 tháng.

Tuy nhiên, đối với khoản vay riêng để xây dựng TSCĐ, BĐSĐT, lãi vay được vốn hóa bao gồm cả khi thời gian xây dựng dưới 12 tháng. (Điểm g khoản 1 điều 54 Thông tư số 200/2014/TT-BTC)

Tuy nhiên, không phải toàn bộ chi phí đi vay đều được vốn hóa. Kế toán cần lưu ý giá trị chi phí đi vay được vốn hóa trong một số trường hợp cụ thể như sau:

|

STT |

Trường hợp |

Quy định vốn hóa chi tiết |

|||||

| 1 | Khoản vốn vay riêng biệt chỉ sử dụng cho mục đích đầu tư xây dựng hoặc sản xuất một tài sản dở dang |

(Quy định tại điểm 9, chuẩn mực 16) Chi tiết xem tại ví dụ tại mục 1.3 dưới đây |

|||||

| 2 | Phát sinh các khoản vốn vay chung, trong đó có sử dụng cho mục đích đầu tư xây dựng hoặc sản xuất một tài sản dở dang |

Trong đó:

(Quy định tại điểm 10, chuẩn mực 16) Chi tiết xem tại ví dụ tại mục 1.3 dưới đây |

|||||

| 3 | Có chiết khấu hoặc phụ trội khi phát hành trái phiếu | Cần phân bổ giá trị khoản chiết khấu/phụ trội bằng phương pháp lãi suất thực tế hoặc phương pháp đường thẳng. Đồng thời điều chỉnh tỷ lệ vốn hoá sao cho phù hợp.

(Quy định tại điểm 12, chuẩn mực 16) |

Ngoài ra, cần lưu ý, các chi phí đi vay liên quan trực tiếp đến khoản vay (ngoài lãi vay phải trả) (bao gồm chi phí thẩm định, kiểm toán, lập hồ sơ vay vốn…) được hạch toán vào chi phí tài chính. Trường hợp các chi phí này phát sinh từ khoản vay riêng cho mục đích đầu tư, xây dựng hoặc sản xuất tài sản dở dang thì được vốn hóa. (Điểm c khoản 1 điều 58 Thông tư số 200/2014/TT-BTC)

1.2. Thời gian chi phí đi vay được vốn hóa

Thời gian vốn hóa chi phí đi vay được xác định chi tiết như sau:

|

Nội dung |

Quy định chi tiết |

| Thời điểm bắt đầu vốn hoá | Chi phí đi vay bắt đầu được vốn hoá vào giá trị tài sản dở dang khi đáp ứng đồng thời các đồng kiện sau:

Ví dụ 1: Doanh nghiệp vay ngân hàng từ 1/1/2022 số tiền 1 tỷ đồng để xây dựng nhà xưởng. Ngày 1/3/2022, bắt đầu công việc xây dựng nhà xưởng (bao gồm: hoạt động xin giấy phép, thủ tục, giấy tờ và hoạt động liên quan khởi công xây dựng) và hoàn thành 31/12/2022. Chi phí lãi vay phát sinh từ 1/3/2022 đến 31/12/2022 được vốn hóa vào nguyên giá của nhà xưởng. Chi phí lãi vay phát sinh trong giai đoạn từ 1/1/2022 đến 28/02/2022 là giai đoạn doanh nghiệp chưa tiến hành xây dựng nhà xưởng sẽ không được vốn hóa mà phải ghi nhận vào chi phí tài chính trong kỳ. |

| Tạm ngừng vốn hóa | Trong các giai đoạn mà quá trình đầu tư xây dựng hoặc sản xuất tài sản dở dang bị gián đoạn không cần thiết thì cần tạm ngừng việc việc vốn hoá chi phí đi vay vào giá trị tài sản. Chi phí đi vay trong các giai đoạn tạm ngừng này được ghi nhận vào chi phí sản xuất kinh doanh trong kỳ cho đến khi việc vốn hóa được tiếp tục – khi việc đầu tư xây dựng hoặc sản xuất tài sản dở dang được tiếp tục.Ví dụ 2:

Tiếp tục sử dụng thông tin ở ví dụ 1. Giả sử trong giai đoạn xây dựng từ 1/3/2022 tới 31/12/2022, do mâu thuẫn giữa ban lãnh đạo doanh nghiệp với nhà thầu về yêu cầu đảm bảo an toàn xây dựng nên việc xây dựng bị tạm ngừng 1 tháng (1/4/2022 đến 30/4/2022), sau đó 1/5/2022, mâu thuẫn được giải quyết xong, doanh nghiệp tiếp tục công việc xây dựng nhà xưởng. Ngoài ra, trong quá trình thi công, sau khi đã xây thô xong, nhà thầu tạm ngừng nửa tháng từ 1/10/22 tới 15/10/2022 để tường khô, đủ điều kiện kỹ thuật để tiếp tục chuyển sang giai đoạn sơn. Như vậy,

|

| Chấm dứt việc vốn hóa | Nếu các hoạt động chủ yếu cần thiết để đưa tài sản dở dang vào sử dụng hoặc bán đã hoàn thành, cần chấm dứt việc vốn hóa chi phí lãi vay. Sau đó, nếu vẫn tiếp tục phát sinh chi phí lãi vay, doanh nghiệp cần ghi nhận vào chi phí sản xuất kinh doanh trong kỳ. Cần lưu ý, thời điểm chấm dứt việc vốn hóa là thời điểm hoàn thành các hoạt động chủ yếu để đưa tài sản và sử dụng, hoặc bán; như vậy, một vài công việc quản lý chung, trang trí, lắp đặt nhỏ lẻ có thể vẫn tiếp tục phát sinh, nhưng khi tài sản đã cơ bản hoàn thành thì cần chấm dứt việc vốn hóa chi phí đi vay.

Trong trường hợp tài sản được hoàn thành theo từng hạng mục hay bộ phận; mỗi hạng mục hay bộ phận tài sản có thể sử dụng, thực hiện chức năng một cách độc lập, riêng biệt mà không phụ thuộc vào tiến trình hoàn thành của các hạng mục, bộ phận khác thì quy định về thời điểm chấm dứt việc vốn hóa được áp dụng đối với từng hạng mục, bộ phận như một tài sản đơn lẻ. Hay, chi phí đi vay được chấm dứt vốn hóa nếu các hoạt động chủ yếu cần thiết cho việc đưa từng hạng mục, bộ phận vào sử dụng hoặc bán đã hoàn thành. Ví dụ 3: Một khu đô thị bao gồm nhiều công trình xây dựng là các tòa nhà chung cư khác nhau như toà nhà A, B, C, sân chơi chung… Mỗi hạng mục công trình (sân chơi chung, tòa A, tòa B, tòa C…) có thể hoàn thành và sử dụng riêng biệt thì việc vốn hoá sẽ được chấm dứt đối với vốn vay dùng cho từng công trình riêng biệt tại thời điểm từng công trình hoàn thành. Tòa nhà A bắt đầu xây dựng tháng 1/22 và hoàn thành tháng 8/22, tòa B bắt đầu xây dựng tháng 2/22 và hoàn thành tháng 12/22 thì chi phí lãi vay để xây dựng toà A giai đoạn 01/22 đến 8/22 sẽ được vốn hóa vào giá trị tòa A, chi phí lãi vay tòa B giai đoạn 02/22 đến 12/22 được vốn hóa vào giá trị tòa B. Ví dụ 4: Tuy nhiên, đối với xây dựng một nhà máy, xí nghiệp gồm nhiều hạng mục công trình trên một dây chuyền liên tiếp, nối tiếp nhau, các hạng mục không hoạt động độc lập khi tách rời thì việc vốn hoá chỉ chấm dứt khi tất cả các hạng mục công trình cùng được hoàn thành. |

1.3. Ví dụ

Vào ngày 01/01/20X3, công ty ký hợp đồng với công ty xây dựng ABC về việc giao cho họ xây dựng khu văn phòng công ty với giá dự toán là 40 tỷ đồng. Theo hợp đồng, công ty sẽ chi trả cho công ty ABC theo tiến độ xây dựng, lần chi trả cuối cùng là sau khi nghiệm thu công trình. Công trình hoàn thành vào 31/05/20X4.

Lịch chi trả cho công ty ABC trong năm 20X3 như sau:

|

Ngày chi trả |

Số tiền (đvt: tỷ đồng) |

| 01/01/20X3 | 2 |

| 31/03/20X3 | 4 |

| 30/06/20X3 | 6,1 |

| 30/09/20X3 | 4,4 |

| 31/12/20X3 | 3.5 |

Các khoản vay trong năm 20X3 bao gồm:

– Khoản vay riêng cho đầu tư: Vay 6 tỷ đồng của Quỹ đầu tư, bắt đầu từ 01/01/20X3, lãi suất 12,5%/năm, chi trả trực tiếp cho các khoản thanh toán ngày 01/01/20X3 và 31/03/20X3. Công ty phải hoàn trả vốn lẫn lãi vào ngày 31/12/20X6, tiền lãi của khoản tiền vay này trong thời gian gửi ngân hàng chưa sử dụng là 50 triệu đồng.

– Các khoản vay chung cho hoạt động:

+ Vay 6 tỷ đồng của ngân hàng M bắt đầu từ ngày 31/12/20X1, thời hạn 10 năm, lãi suất 10%/năm.

+ Vay 7 tỷ đồng của ngân hàng K bắt đầu từ 31/12/20X0, thời hạn vay 5 năm, lãi suất 12%/năm.

Xác định chi phí đi vay cần vốn hóa năm 20X3 như sau:

(*) Chi phí đi vay được vốn hóa với khoản vay riêng biệt từ Quỹ đầu tư là:

6 tỷ x 12,5% – 50 triệu = 700 triệu đồng

(*) Chi phí đi vay được vốn hóa của các khoản vay chung:

Chi phí lũy kế bình quân gia quyền:

| Ngày thanh toán | Khoản chi trả cho công trình | Số tháng phát sinh chi phí trong kỳ | Chi phí lũy kế bình quân gia quyền |

| (1)Đvt: tỷ đồng | (2) | (3)=(1) x (2) : 12

Đvt: tỷ đồng |

|

| 30/06/20X3 | 6,1 | 6 tháng | 3,05 |

| 30/09/20X3 | 4,4 | 3 tháng | 1,1 |

| 31/12/20X3 | 3,5 | 0 tháng | 0 |

| Cộng | 14 | 4,15 |

Tỷ lệ vốn hóa bình quân

Tổng tiền lãi phải chi trả trong năm cho các hợp đồng vay là:

| Khoản vay | Nợ gốc(1)

Đvt: tỷ đồng |

Lãi suất(2) | Tiền lãi(3) = (1) x (2)

Đvt: tỷ đồng |

| Khoản vay ngân hàng M | 6 | 10% | 0,6 |

| Khoản vay ngân hàng K | 7 | 12% | 0,84 |

| Tổng cộng | 13 | 1,44 |

Số dư bình quân gia quyền nợ gốc của các khoản vay chung:

|

Khoản vay |

Khoản chi trả cho công trình xây dựng (1)Đvt: tỷ đồng | Số tháng phát sinh chi phí trong kỳ (2) | Chi phí lũy kế bình quân gia quyền (3) = (1) x (2) : 12

Đvt: tỷ đồng |

| Khoản vay ngân hàng M | 6 | 12 tháng | 6 |

| Khoản vay ngân hàng K | 7 | 12 tháng | 7 |

| Tổng cộng | 13 | 13 |

Tỷ lệ vốn hóa bình quân là:

1,44 tỷ : 13 tỷ = 11,08%

Chi phí đi vay được vốn hóa của các khoản vay chung là:

4,15 tỷ x 11,08% = 459,82 triệu đồng

Khoản chi phí phát sinh từ khoản vay chung được tính vào chi phí tài chính trong kỳ là:

1440 triệu – 459,82 triệu = 980,18 triệu đồng

Tổng chi phí đi vay được vốn hóa vào giá trị tài sản dở dang là công trình trong năm 20X3 là:

700 triệu + 459,82 triệu = 1.159,82 triệu đồng

2. Trường hợp chi phí đi vay không đủ điều kiện vốn hóa

2.1. Trường hợp chi phí đi vay đủ điều kiện vốn hóa và các lưu ý

Chi phí đi vay cần ghi nhận vào chi phí sản xuất, kinh doanh trong kỳ khi phát sinh nếu không thuộc các trường hợp được vốn hoá như quy định tổng hợp tại mục 2.1.

Như vậy, các khoản chi phí đi vay mà không nhằm mục đích đầu tư xây dựng hay sản xuất tài sản dở dang (như: chi phí đi vay để trả lương cho công nhân viên, chi phí đi vay để trả cho các hợp đồng mua sắm công cụ dụng cụ, nguyên vật liệu…) thì chi phí đi vay phát sinh tương ứng sẽ được ghi nhận vào chi phí sản xuất kinh doanh trong kỳ.

Các khoản chi phí đi vay nhằm mục đích đầu tư xây dựng hay sản xuất tài sản dở dang, nhưng không đáp ứng cả hai điều kiện chắc chắn thu được lợi ích kinh tế trong tương lai do sử dụng tài sản đó và xác định được chi phí đi vay một cách đáng tin cậy thì chi phí đi vay trong trường hợp này cũng chỉ được ghi nhận vào báo cáo kết quả kinh doanh trong kỳ.

Ngoài ra, các khoản chi phí đi vay để phục vụ thi công, xây dựng công trình hay tài sản cho khách hàng (kể cả trường hợp vay riêng) như: xây lắp vay tiền để thi công công trình cho khách hàng, đóng tàu cho chủ tàu… thì chi phí đi vay sẽ không được vốn hóa (Điểm g khoản 1 điều 54 Thông tư số 200/2014/TT-BTC)

Tương tự, chi phí lãi vay của khoản vay dùng để mua TSCĐ đã hoàn thiện không được vốn hóa vào nguyên giá TSCĐ (Điểm d1 khoản 1 điều 35 Thông tư số 200/2014/TT-BTC)

Dựa trên hình thức trả lãi vay (trả chậm, trả góp, trả định kỳ…) và thời điểm trả lãi vay (định kỳ, trả trước, trả sau…), kế toán hạch toán chi phí lãi vay đối với các giao dịch liên quan tới chi phí lãi vay và chi phí đi vay khác theo quy định tại Thông tư 200/2014/TT-BTC.

2.2. Các lưu ý về thuế liên quan tới chi phí lãi vay

Đối với các chi phí đi vay ghi nhận vào báo cáo kết quả kinh doanh kỳ, kế toán cần lưu ý các quy định về thuế đối với chi phí lãi vay.

Chi phí lãi vay là khoản chi phí không được trừ khi xác định thuế TNDN trong những trường hợp sau:

|

STT |

Trường hợp | Quy định chi tiết | |||||||||||||

| 1 | Lãi vay tương ứng suất vượt quá 150% lãi suất cơ bản NHNN | Chi phí lãi vay của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay thì không được trừ khi xác định thuế TNDN.(Căn cứ khoản 2.17, điều 4, thông tư 96/2015/TT-BTC) | |||||||||||||

| 2 | Lãi vay tương ứng với vốn điều lệ còn thiếu. | Chi trả lãi tiền vay tương ứng với vốn điều lệ còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp không được trừ cụ thể như sau:– Nếu số tiền vay nhỏ hơn hoặc bằng số vốn điều lệ còn thiếu thì toàn bộ lãi tiền vay là khoản chi không được trừ.

– Nếu số tiền vay lớn hơn số vốn điều lệ còn thiếu theo tiến độ góp vốn: Trường hợp doanh nghiệp phát sinh nhiều khoản vay:

Trường hợp doanh nghiệp chỉ phát sinh một khoản vay:

(Căn cứ khoản 2.18, điều 4, thông tư 96/2015/TT-BTC) |

|||||||||||||

| 4 | Chi phí lãi vay trong giao dịch liên kết | Áp dụng cho doanh nghiệp có giao dịch liên kết, Chi phí lãi vay vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế là chi phí không được trừ.

Phần chi phí lãi vay không được này có thể được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ. Chi tiết xem tại khoản 3 điều 16 NĐ 132/2020/NĐ-CP) |

|||||||||||||

| Lưu ý khác | |||||||||||||||

| 3 | Chi phí lãi vay đã được vốn hóa | Chi phí lãi vay đã được vốn hóa đã được ghi nhận vào giá trị tài sản, giá trị công trình đầu tư, không ghi nhận vào báo cáo kết quả kinh doanh trong kỳ nên không cần xem xét khi xác định chi phí tính thuế TNDN. | |||||||||||||

| 5 | Thuế TNCN (5%) của cá nhân (Nếu vay của cá nhân) | Khi trả lãi vay cho cá nhân, đơn vị chi trả có trách nhiệm khấu trừ, kê khai, nộp thuế TNCN. Đây là khoản thuế TNCN nộp hộ cá nhân cho vay nên không là chi phí sản xuất kinh doanh của doanh nghiệp. | |||||||||||||

Ngoài các trường hợp chi phí lãi vay không được trừ khi xác định thuế TNDN nêu trên, các chi phí lãi vay còn lại đáp ứng đầy đủ yêu cầu về chứng từ sẽ được tính là chi phí được trừ cho mục đích thuế TNDN. Để một khoản chi phí lãi vay là chi phí được trừ, doanh nghiệp cần thu thập đủ các chứng từ sau:

+ Hợp đồng vay tiền

+ Chứng từ thanh toán không dùng tiền mặt

+ Chứng từ khấu từ thuế TNCN (nếu vay của cá nhân)

+ Hóa đơn GTGT tiền lãi vay (nếu vay doanh nghiệp không phải tổ chức tín dụng)

Ngày nay, việc vay vốn để đầu tư hay mở rộng sản xuất kinh doanh của doanh nghiệp là hết sức phổ biến, góp phần không nhỏ vào phát triển kinh tế toàn cầu. Do vậy, các kiến thức mà bài viết trên chia sẻ liên quan đến chi phí đi vay hy vọng đã giúp độc giả áp dụng đúng đắn, linh hoạt hơn cho thực tiễn doanh nghiệp mình.

Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |